Roth IRA vs. 401 (k): Hvad er bedre for dig?

Roth IRA og 401 (k) er som fætre: De kommer fra den samme familie af pensionskonti, så de har meget til fælles. Men se tæt nok på, så ser du, hvor forskellige de er!

Når du først har forstået, hvordan de fungerer, kan du vælge den plan, der hjælper dig med at maksimere dine besparelser. Og det er ikke bare fancy investeringstale. Dit valg i dag kan resultere i tusinder – hvis ikke millioner – dollars nede! Jeg vil have dig til at forstå dine muligheder, så du kan være 100% forberedt på pension.

Så hvad er de største forskelle mellem en Roth IRA og en 401 (k)? Og endnu vigtigere: Hvordan ved du, hvilken der er bedre for dig?

Lad os først diskutere hovedfunktionerne i hver konto.

Hvad er en 401 (K)?

A 401 (k) er en pensionsopsparingsplan, som mange arbejdsgivere tilbyder. Du kan investere en procentdel af din løn eller et bestemt beløb hver måned. Og du foretager dine investeringer med penge før skat, hvilket betyder, at uanset hvad du investerer bliver taget ud af din lønseddel, før din indkomst beskattes (vi taler om, hvorfor det er vigtigt lidt senere).

A 401 (k ) er opkaldt efter underafsnittet af IRS-koden, der taler om pensionsplaner. (Det er et spændende dokument at læse … Bare at spille!) De penge, du investerer, kan gå til flere forskellige typer gensidige fonde, afhængigt af din plan.

Visse virksomheder tilbyder ikke en 401 (k ) plan, men de kan tilbyde noget lignende.

- 403 (b) – Denne plan er som en 401 (k) for skattefrie organisationer som offentlige skoler, hospitaler eller religiøse grupper. / li>

- 457 (b) – Denne plan tilbydes af statslige og lokale myndigheder og nogle nonprofitorganisationer.

Et kæmpe plus på 401 (k), 403 (b) og 457 (b) planer er, at din arbejdsgiver kan matche din investering op til et bestemt beløb. Matchning kræves ikke af regeringen, så ikke alle arbejdsgivere tilbyder en. Hvis din virksomhed tilbyder en 401 (k), skal du finde ud af, om din arbejdsgiver tilbyder et match, så du kan få mest muligt ud af dine investerings dollars. Vi taler om gratis penge, folk! (Bare rolig, vi udpakker dette koncept senere.)

Og her er en ro i sindet: De penge, du investerer, er helt dine. Du kan rulle din 401 (k) -konto over til en IRA, hvis virksomheden går under, eller hvis du beslutter at gå videre.

Fordele ved en 401 (k)

Lad os tage en se på nogle af de største fordele ved en 401 (k):

- Bidragsgrænse. Du kan investere op til $ 19.000 om året i en 401 (k), 403 (b) eller i de fleste 457 (b) planer – eksklusive arbejdsgiverkampen. Hvis du er 50 år eller ældre, kan du tilføje yderligere $ 6.000 om året for i alt $ 25.000. (1)

- Arbejdsgivermatch. Hvem elsker ikke gratis penge? Hvis din arbejdsgiver tilbyder en kamp, skal du udnytte den. Jeg forklarer det om et øjeblik.

- Ingen indkomstgrænse. Alle kan investere i deres arbejdsgivers 401 (k), uanset indkomst.

- Skattelettelse. Du investerer i dine 401 (k) med dollars før skat, hvilket sænker din skattepligtige indkomst for det år.

Ulemper ved en 401 (k)

Mens en 401 (k ) er en god måde at spare på pensionen, her er et par ulemper at være opmærksom på:

- Færre muligheder for gensidige fonde. Din arbejdsgiver ansætter en tredjepartsadministrator til at køre virksomhedens pensionsplan. Denne administrator bestemmer, hvilke gensidige fonde du kan investere i, hvilket begrænser dine muligheder.

- Ventetid. Hvis du er ny i et firma, skal du muligvis vente med at deltage i en 401 (k) plan.

- Nødvendige minimumsfordelinger (RMDer). Du kan ikke efterlade dine penge i din 401 (k) for evigt. Fra 70 ½ år skal du begynde at trække et bestemt beløb af dine opsparinger hvert år, ellers betaler du en bøde. Der er også sanktioner for at trække penge inden 59 ½ år. Uanset hvad, onkel Sam vil have sin andel!

Okay, folk: Lad os henvende os til Roth IRA, og så sammenligner vi de to.

Hvad er en ROTH IRA?

En Roth IRA (individuel pensionering) er en pensionskonto, du kan åbne selv. I modsætning til en 401 (k) bidrager du til en Roth IRA med penge efter skat. Når du hører ordet “Roth”, vil jeg have dig til at tænke lykkelig – fordi en Roth IRA tillader, at dine opsparinger vokser skattefrit. Og når du fejrer at blive 59 ½, kan du hæve penge fra din konto skattefrit!

En IRA er en god mulighed for folk, der er selvstændige eller arbejder for små virksomheder, der ikke tilbyder en 401 (k) plan. Og hvis du har en 401 (k), kan du spare ekstra penge og diversificer (et ord på $ 10 for ikke læg alle dine æg i en kurv) dine investeringer ved at åbne en IRA.

Fordele ved en Roth IRA

Her er nogle fordele ved en Roth IRA har over 401 (k):

- Skatfri vækst. Den største fordel er skattefradraget. Da du investerer i din Roth IRA med penge, der allerede er beskattet, er væksten ikke t beskattes, og du betaler ingen skat, når du trækker dine penge ud ved pensionering.

- Flere investeringsmuligheder.Med en Roth IRA har du ikke en tredjepartsadministrator, der beslutter, hvilke fonde du kan investere i, så du kan vælge en investeringsfond, du kan lide. Men vær forsigtig: Søg altid gode råd, når du vælger gensidige fonde, og sørg for at forstå fuldt ud, hvordan de fungerer, før du investerer penge.

- Oprettet bortset fra en arbejdsgiver. I modsætning til en pensionsplan på arbejdspladsen kan du til enhver tid åbne en Roth IRA, så længe du indbetaler minimumsbeløbet. Beløbet varierer afhængigt af hvem du åbner din konto med.

- Ingen krævede minimumsfordelinger (RMDer). Med en Roth IRA bliver du ikke straffet, hvis du efterlader dine penge på din konto efter 70 ½ år, så længe du har Roth IRA i mindst fem år. Ligesom 401 (k) straffes du for at tage penge ud af en Roth IRA før du er 59 ½ år, medmindre du opfylder specifikke krav.

- IRAs ægtefælle. Hvis du er gift, men kun en af jer tjener penge, kan du stadig åbne en IRA for den ikke-arbejdende ægtefælle. Den ægtefælle, der tjener penge, kan investere i konti for begge ægtefæller – op til det fulde beløb! En 401 (k) kan derimod kun åbnes af nogen, der tjener en indkomst.

Ulemper ved en Roth IRA

Ligesom en 401 (k ), en Roth IRA har sine ulemper:

- Bidragsgrænse. Du kan kun investere op til $ 6.000 i en Roth IRA hvert år eller $ 7.000, hvis du er 50 år eller derover. (2) Det er meget mindre end 401 (k) bidragsgrænsen.

- Indkomstgrænser. Hvis du er enlig eller leder af en husstand, skal din modificerede justerede bruttoindkomst (MAGI) være mindre end $ 122.000 for at bidrage med det fulde beløb til en Roth IRA. Hvis du er gift og indgiver din skat sammen med din ægtefælle, skal din MAGI være mindre end $ 193.000. Hvis din indkomst er over disse grænser, reduceres det beløb, du kan investere. Og hvis du tjener $ 137.000 eller mere som en enkelt person eller $ 203.000 eller mere som et ægtepar, der arkiverer sammen, er du ikke berettiget til en Roth IRA. (3) Den traditionelle IRA ville dog stadig være en mulighed.

Roth IRA vs. 401 (k): Hvad er de største forskelle?

Den største forskel mellem en Roth IRA og 401 (k) er, hvordan de to konti beskattes. Med en 401 (k) investerer du dollars før skat og sænker din skattepligtige indkomst for det år. Men med en Roth IRA investerer du dollars efter skat, hvilket betyder, at dine investeringer vil vokse skattefrit.

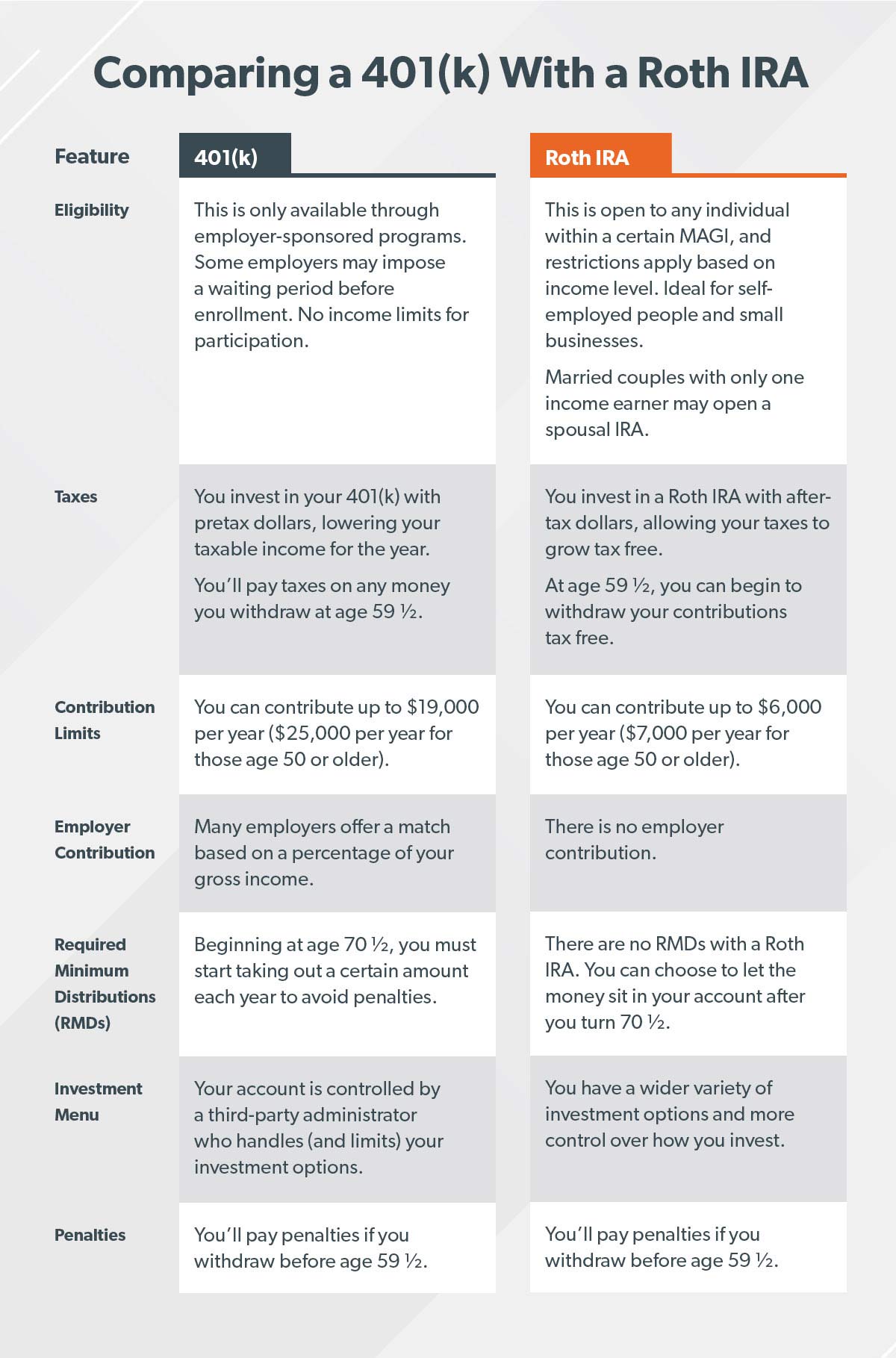

Okay, folk, føler andre, at de har drukket vand fra en brandslange? Det var en masse information! Lad os gennemgå de vigtigste forskelle mellem Roth IRA og 401 (k), så du nemt kan sammenligne deres funktioner:

HVORDAN AT FÅ EN 401 (K) OG ROTH IRA ARBEJDE SAMMEN

Folk spørger mig, om de skal lægge deres penge i en 401 (k) eller en Roth IRA. Svaret er ja.

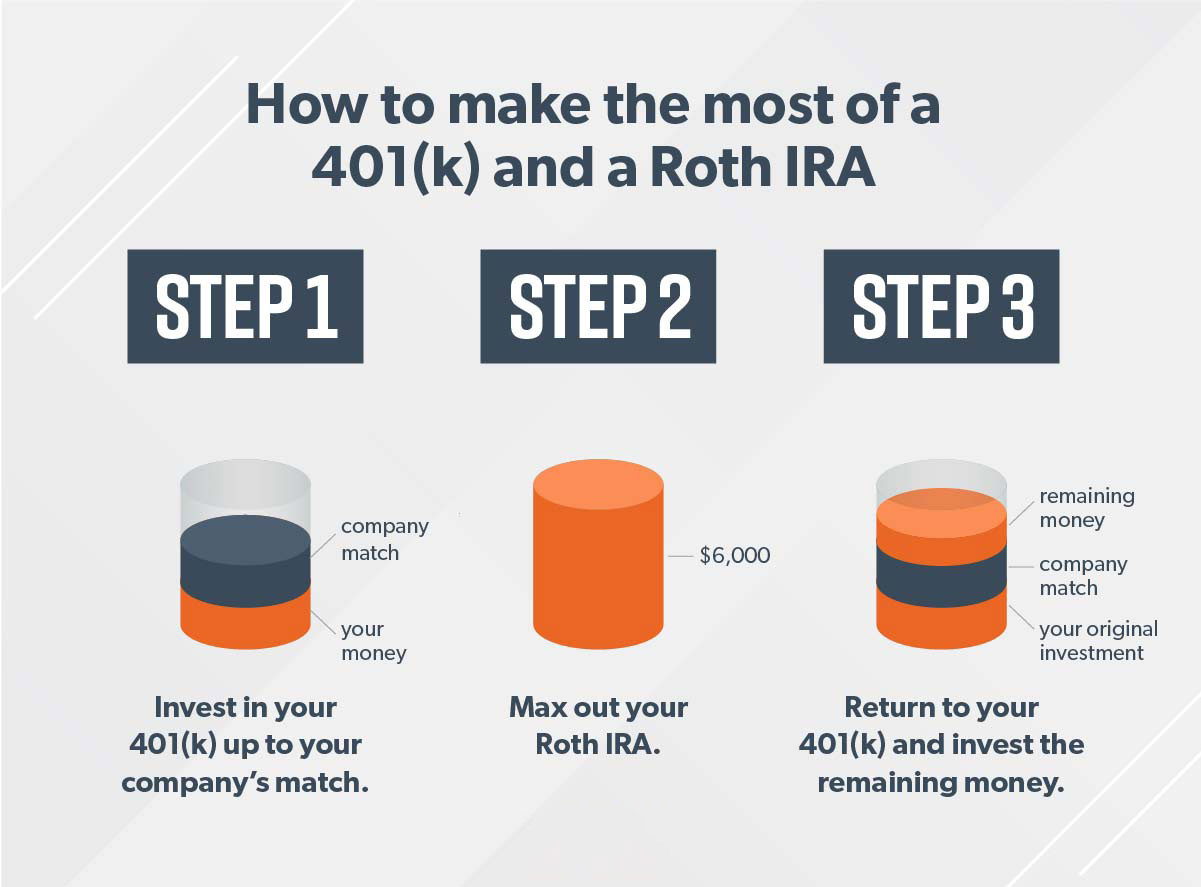

Hvis du er berettiget til en 401 (k) og en Roth IRA, er det bedste tilfælde, at du investerer i begge konti (og hvis du kan maksimere dem begge – gå efter det!). På den måde udnytter du din arbejdsgivermatch og får skattefordelene ved en Roth IRA.

Sådan fungerer det i tre enkle trin: Lad os sige, at du tjener $ 60.000 om året, og du er under 50. Dit mål er at investere 15% – $ 9.000 i dette tilfælde – i pension.

Husk, hvis du er ældre end 50 år er der “indhentningsbidrag”, du kan yde for at maksimere din Roth IRA til $ 7.000 og din 401 (k) til $ 25.000.

Folk spørger mig ofte, hvad jeg skal gøre, hvis din arbejdsgiver ikke tilbyder ikke en 401 (k), og du har maksimeret din Roth IRA for året. Det korte svar? Du har brug for dine penge til at vokse. Du kan stadig arbejde sammen med en investeringsproff for at investere i investeringsfonde, der ikke er vækstaktier t forbundet med en pensionskonto. Når du har investeret dine penge, skal du lade dem være i fred. Investering er et maraton – ikke en sprint.

DET BEDSTE VALG: ARBEJDE MED EN PRO

Her er deal: Investering er det hårde arbejde værd. Hvis du ikke sparer og investerer nu, har du ikke noget ing at leve videre i pension. Det kan være skræmmende og komplekst, men du behøver ikke gøre dette alene!

Mit bedste stykke investeringsrådgivning er, at du snakker med en investeringsprofessionel. Få nogen på dit team, der hjælper dig med at holde fokus og fortsætte med at jagte dine drømme!

Forøg dit investeringsspil

Investeringsbeslutninger er en big deal, så hvorfor ikke få lidt vejledning? SmartVestor er en gratis service, der straks forbinder dig med op til fem investorer i dit område.

Find din pro