Pantelommeregner

Pantelommeregner

Brug SmartAssets realkreditberegner til at estimere din månedlige pantudbetaling inklusive hovedstol og renter, skatter, husejereforsikring og privat pantforsikring (PMI). Du kan justere boligprisen, udbetalingen og pantvilkårene for at se, hvordan din månedlige betaling vil ændre sig.

Du kan også prøve vores, hvor meget hus jeg har råd til lommeregner, hvis du ikke er sikker på, hvor mange penge du har skal budgettere for et nyt hjem.

En finansiel rådgiver kan hjælpe dig med at planlægge køb af et hjem. For at finde en finansiel rådgiver i nærheden af dig kan du prøve vores gratis online matchingsværktøj eller ringe til 1-888-217-4199.

Matematikken bag vores realkreditberegner

For dem, der ønsker at ved nøjagtigt, hvordan vores lommeregner fungerer, bruger vi følgende formel til vores realkreditberegninger:

M = Månedlig betaling

P = Hovedbeløb (indledende lånesaldo)

i = Rente

n = Antal månedlige betalinger for 30-årigt pant (30 * 12 = 360 osv.)

Sådan bruges vores realkreditlommeregner

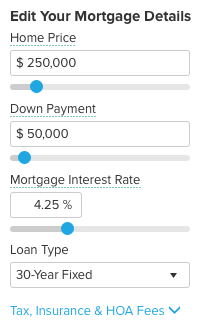

Det første skridt til at bestemme, hvad du betaler hver måned, er at give baggrundsinformation om dit potentielle hjem og pant. Der er tre felter, der skal udfyldes: boligpris, udbetaling og realkreditrente. I rullemenuen skal du vælge din låneperiode. Bare rolig, hvis du ikke har nøjagtige tal at arbejde med – brug dit bedste gæt. Tallene kan altid justeres senere.

Klik på rullemenuen “Skatter, forsikring & HOA-gebyrer for at få en mere detaljeret månedlig betalingsberegning.” Her kan du udfylde hjemmeplaceringen, den årlige ejendomsskat, den årlige husejereforsikring og de månedlige HOA- eller condo-gebyrer, hvis det er relevant.

Hjempris

Lad os opdele det yderligere. prisen, det første input, er baseret på din indkomst, månedlige gældsbetaling, kredit score og udbetalingsbesparelser. En procentdel, du måske hører, når du køber et hjem, er 36% -reglen. Reglen siger, at du skal sigte mod en gæld- forhold til indkomst (DTI) på ca. 36% eller mindre (eller maksimalt 43% for et FHA-lån), når du ansøger om et realkreditlån. Dette forhold hjælper din långiver med at forstå din økonomiske kapacitet til at betale dit pant hver måned. Jo højere forholdet er jo mindre sandsynligt er det, at du har råd til pantet.

For at beregne din DTI skal du tilføje alle dine månedlige gældsbetalinger, såsom kreditkortgæld, studielån, underholdsbidrag eller børnebidrag, autolån og forventet Del derefter med din månedlige indkomst før skat. For at få en procentdel, multipel med 100. Nummeret, du har tilbage, er din DTI.

DTI = Samlede månedlige gældsbetalinger ÷ Brutto månedlig indkomst x 100

Forskud

Generelt er en 20% forskud det mest pant långivere forventer et konventionelt lån uden privat pantforsikring (PMI). Der er selvfølgelig undtagelser. F.eks. Kræver VA-lån ikke udbetalinger, og FHA-lån tillader ofte så lave som en 3% udbetaling (men leveres med en version af realkreditforsikring). Derudover har nogle långivere programmer, der tilbyder prioritetslån med nedbetalinger så lave som 3% til 5%. Tabellen nedenfor viser, hvordan størrelsen på din udbetaling vil påvirke din månedlige pantudbetaling.

* Betalingen er hovedstol og kun renter. For at få den samlede månedlige betaling for udbetalinger under 20% skal du tilføje din ejendomsskat, husejereforsikring og private pantforsikring (PMI).

Generelt bør de fleste boligkøbere sigte mod at have 20% af deres ønskede boligpris, der spares inden ansøgning om pant. At kunne foretage en betydelig udbetaling forbedrer dine chancer for at kvalificere dig til de bedste realkreditrenter. Din kredit score og indkomst er to yderligere faktorer, der vil spille en rolle i bestemmelsen af din realkreditrente.

Realkreditrente

I realkreditrammen kan du se, hvad du vil kvalificere for med vores værktøj til sammenligning af realkreditrenter. Eller du kan bruge den rentesats, som en potentiel långiver gav dig, da du gik igennem forhåndsgodkendelsesprocessen eller talte med en realkreditmægler. Hvis du ikke har en idé om, hvad du vil kvalificere dig til, kan du altid anslå en estimeret rente ved hjælp af de aktuelle rentetendenser, der findes på vores websted eller på din långivers panteside. Husk, at din faktiske pantesats er baseret på en række faktorer, herunder din kredit score og gæld-til-indkomst-forhold.

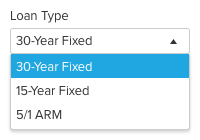

Lånetid

I rullemenuen har du mulighed for at vælge et 30-årigt fastforrentet pant, 15 -år fastforrentet pant eller 5/1 ARM. De første to muligheder er, som deres navn indikerer, fastforrentede lån.Dette betyder, at din rentesats og månedlige betalinger forbliver de samme i løbet af hele lånet. En ARM, eller et realkreditlån med justerbar rente, har en rente, der ændres efter en indledende fastrenteperiode. Generelt ændres en ARMs rentesats efter introduktionsperioden en gang om året. Afhængigt af det økonomiske klima kan din sats stige eller falde. De fleste vælger 30-årige fastforrentede lån, men hvis du planlægger at flytte om et par år eller vende huset, kan en ARM muligvis tilbyde dig en lavere indledende rente.

Forståelse af din pantbetaling

Månedlig pantudbetaling = Hovedstol + Rente + Betaling af escrow-konto

Escrow-konto = Husejere Forsikring + Ejendomsskatter + PMI (hvis relevant)

Det forfaldne engangsbeløb hver måned til din pant långiver opdele i flere forskellige poster. De fleste boligkøbere har en spærret konto, som er den konto, din långiver bruger til at betale din ejendomsskatteregning og husejereforsikring. Det betyder, at den regning, du modtager hver måned for dit pant, ikke kun inkluderer hovedstolen og rentebetalingen (de penge, der går direkte mod dit lån), men også ejendomsskat, boligforsikring og i nogle tilfælde privat pantforsikring.

Hvad er hovedstol og renter?

Hovedstol er det lånebeløb, du har lånt, og renterne er de ekstra penge, du skylder långiveren, der påløber over tid og er en procentdel af din oprindelige lån. Fastforrentede prioritetslån har det samme samlede hovedstol og rentebeløb hver måned, men det faktiske antal for hver ændring, når du betaler lånet. Dette er kendt som afskrivning. Du starter med at betale en højere procentdel af renter end hovedstol. Gradvist betaler du mere og mere hovedstol og mindre renter. Se tabellen nedenfor for et eksempel på afskrivninger på et pant på 200.000 $.

* Denne tabel viser låneafskrivninger til et fastforrentet $ 200.000 pant i 30 år.

Hvad er husejereforsikring ?

Husejereforsikring er en politik, du køber fra en forsikringsudbyder, der dækker dig i tilfælde af tyveri, brand eller stormskader (hagl, vind og lyn) i dit hjem. Flod- eller jordskælvsforsikring er generelt en separat politik. Husejereforsikring kan koste alt fra et par hundrede dollars til tusindvis af dollars afhængigt af boligens størrelse og placering.

Når du låner penge til at købe et hjem, kræver din långiver, at du har husejereforsikring. Denne type forsikring beskytter långiverens sikkerhed (dit hjem) i tilfælde af brand eller andre hændelser, der forårsager skade.

Hvordan fungerer ejendomsskatter?

Når du ejer ejendom, er du er underlagt skatter opkrævet af amtet og distriktet. Du kan indtaste dit postnummer eller bynavn ved hjælp af vores ejendomsskatteregner for at se den gennemsnitlige effektive skattesats i dit område.

Ejendomsskatter varierer meget fra stat til stat og endda amt til amt. For eksempel har New Jersey den højeste gennemsnitlige effektive ejendomsskattesats i USA på 2,42%. At eje ejendom i Wyoming vil dog kun give dig omkring 0,57% tilbage i ejendomsskat, en af de laveste gennemsnitlige effektive skattesatser i landet.

Selvom det afhænger af din stat, amt og kommune, i generelt beregnes ejendomsskat som en procentdel af dit hjem værdi og faktureres til dig en gang om året. I nogle områder revurderes dit hjem hvert år, mens det i andre kan vare så længe som hvert femte år. Disse skatter betaler generelt for tjenester såsom reparation og vedligeholdelse af veje, skoledistriktsbudgetter og amtslige tjenester.

Hvad er PMI?

Privat pantforsikring (PMI) er en påkrævet forsikringspolice. af långivere for at sikre et lån, der betragtes som høj risiko. Du skal betale PMI, hvis du ikke har 20% forskud, og du ikke er berettiget til et VA-lån. Årsagen til, at de fleste långivere kræver 20% forskud, skyldes egenkapital. Hvis du ikke har en tilstrækkelig høj kapital i hjemmet, betragtes du som en mulig standardforpligtelse. Forenklet set repræsenterer du større risiko for din långiver, når du ikke betaler for nok af boligen.

PMI beregnes som en procentdel af dit oprindelige lånebeløb og kan variere fra 0,3% til 1,5% afhængigt af din udbetaling og kredit score. Når du når mindst 20% egenkapital, kan du anmode om at stoppe med at betale PMI.

Hvad er HOA-gebyrer?

Husejereforenings (HOA) gebyrer er almindelige, når du køber et ejerlejlighed eller et hjem, der er en del af et planlagt samfund. Generelt opkræves HOA-gebyrer månedligt eller årligt. Gebyrerne dækker almindelige afgifter såsom vedligeholdelse af lokaler (som græs, fælles pool eller andre delte faciliteter) og vedligeholdelse af bygninger. Når du ser på ejendomme, oplyses normalt HOA-gebyrer på forhånd, så du kan se, hvor meget de nuværende ejere betaler pr. Måned eller pr. År. HOA-gebyrer er et yderligere løbende gebyr at kæmpe med, de dækker i de fleste tilfælde ikke ejendomsskatter eller husejereforsikring.

Sådan sænkes din månedlige pantudbetaling

- Vælg en lang låneperiode

- Køb et billigere hus

- Betal en større udbetaling

- Find den laveste rente, der er til rådighed for dig

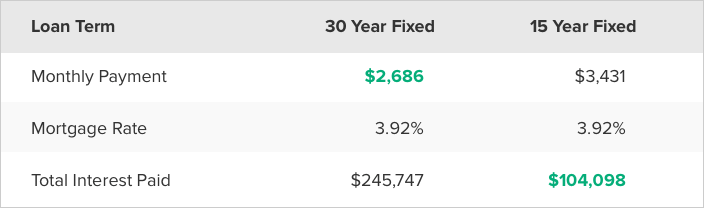

Du kan forvente en mindre regning, hvis du øger antallet af år, du betaler pantet. Det betyder at forlænge lånetiden. For eksempel vil et 15-årigt pant have højere månedlige betalinger end et 30-årigt realkreditlån, fordi du betaler lånet i komprimeret tid.

En åbenbar, men stadig vigtig vej til en lavere månedlig betaling er at købe et mere overkommeligt hjem. Jo højere boligprisen er, desto højere er dine månedlige betalinger. Dette hænger sammen med PMI. Hvis du ikke har sparet nok til en udbetaling på 20%, skal du betale mere hver måned for at sikre lånet. At købe et hjem til en lavere pris eller vente, indtil du har større udbetalinger, er to måder at spare dig for større månedlige betalinger.

Endelig påvirker din rente dine månedlige betalinger. Du behøver ikke acceptere de første vilkår, du får fra en långiver. Prøv at shoppe rundt med andre långivere for at finde en lavere rente og hold dine månedlige realkreditlån så lave som muligt.