Cahier des sociétés dinvestissement

Un choix en vertu de larticle 754 peut être un outil defficacité fiscale favorable qui est propre aux partenariats (par rapport aux sociétés). Cependant, la complexité, la charge administrative et l’évolution de l’environnement économique doivent toujours être examinés avec soin. Chaque commandité dune société de personnes doit être conscient de ces règles et de leurs implications.

Contexte

Le sous-chapitre de lInternal Revenue Code (« IRC ») qui régit limposition des sociétés de personnes, le sous-chapitre K, est lun des domaines les plus complexes du code. En général, la fiscalité des partenariats est un mélange de deux concepts:

- Méthode de lentité: traiter la société de personnes comme une entité distincte de ses propriétaires.

- Méthode agrégée: traiter la société de personnes comme une agrégation de ses propriétaires, dont chacun possède un part des différents actifs du partenariat.

Ces deux approches différentes sont mises en évidence par le concept dassiette fiscale «interne» et «externe» en ce qui concerne les partenaires dune société de personnes.

- Base interne: il sagit dun produit de la méthode dagrégation. Chaque partenaire a une part proportionnelle de la base fiscale des actifs de la société de personnes.

- Hors Side Basis: Cest un produit de la méthode dentité. Chaque associé a une base fiscale dans son investissement dans la société de personnes qui est distincte de lactif de la société de personnes. Ceci est dicté par les éléments qui affectent la base de chaque partenaire (contributions, distributions, transferts, éléments de revenus et de dépenses attribuables, etc.).

Certaines transactions ou événements au cours de la vie dun le partenariat peut entraîner des divergences entre la base interne et externe, ce qui peut entraîner un traitement fiscal incongru. À un niveau élevé, le but du choix de larticle 754 est daligner les bases internes et externes pour éviter ces scénarios. Cela se fait en ajustant la base du partenariat dans ces actifs (base interne) pour saligner sur la base des partenaires dans le partenariat (base externe).

Situations où un ajustement de base peut être effectué

Il y a deux sections dans le sous-chapitre K qui permettent un ajustement de base si un choix en vertu de larticle 754 est en place lorsque la base interne et externe diffèrent.

Section 743 – Transfert dun intérêt dans une société de personnes par vente ou échange ou au décès dun associé.

Lassocié cessionnaire obtient une assiette fiscale extérieure dans la société de personnes égale au prix dachat de la participation dans la société de personnes (ou à la juste valeur marchande (JVM) de la participation dans la société de personnes si le résultat du décès dun partenaire). En ce qui concerne la base interne des actifs de la société de personnes, l’associé cessionnaire «se met dans la peau» de l’associé cédant et se voit attribuer sa part proportionnelle de base dans les actifs de la société de personnes. que la base interne du partenaire cessionnaire est égale à sa base externe. Veuillez noter que cet ajustement de la base des actifs nest attribué quau partenaire cessionnaire.

Section 734 – Distribution des actifs du partenariat à un partenaire.

Lassocié distribué reçoit un bien en échange de la liquidation de sa participation dans la société de personnes et reconnaît un gain ou une perte lors de la liquidation de cet intérêt. Le montant du gain ou de la perte est basé sur sa base externe dans la société de personnes, qui diffère de son part proportionnelle de la base interne sur les actifs qui lui ont été distribués La base des actifs restants de la société peut être ajustée par le gain ou la perte comptabilisé par lassocié distribué. Cet ajustement est attribué à tous les partenaires restants.

Impact de la divergence de base

La différence de base interne et externe peut avoir des impacts significatifs sur le moment et la nature des gains et des pertes reconnus par les partenaires . Pour illustrer cela, voyez lexemple ci-dessous.

Cet exemple fait référence à un ajustement de la Section 743 (b). Ces ajustements sont plus courants avec les fonds spéculatifs et les fonds de capital-investissement.

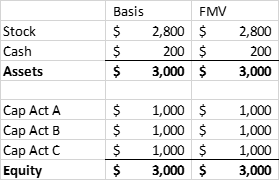

Partenariat dinvestissement ABC est formé par les partenaires A, B et C, contribuant chacun 1 million de dollars. ABC achète un portefeuille dactions et conserve des liquidités pour payer les dépenses. Voici le bilan immédiatement après la formation:

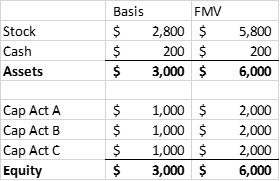

Après un certain temps, le portefeuille dactions prend de la valeur. Cependant, le partenaire A décide de vendre son investissement au partenaire D, égal à la JVM de son compte de capital.

AVANT LA VENTE DINTÉRÊTS

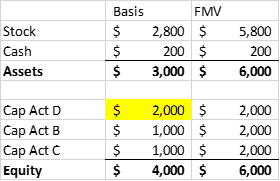

APRÈS LA VENTE DINTÉRÊTS

Le partenaire D a une base externe égale au prix dachat de 2 millions de dollars. Cependant, sa part attribuable de la base interne du partenariat dans le stock est de 1 million de dollars (1/3 de 3 millions de dollars).Lassocié A a réalisé un gain de 1 million de dollars sur la vente de sa participation dans la société de personnes, qui résultait de lappréciation non réalisée du portefeuille dactions. Si Partnership ABC décide par la suite de vendre son portefeuille dactions, il réaliserait un gain de 3 millions de dollars, qui serait ensuite attribué aux partenaires restants (y compris le partenaire D).

Leffet est que le partenaire A et le partenaire D ont été imposés sur le même gain, ce qui nest évidemment pas un résultat optimal.

Si, au cours dune année dimposition ultérieure, la société de personnes décidait de se liquider, lassocié D subirait une perte fiscale de 1 million de dollars (en raison dune assiette fiscale plus élevée). Cela semble corriger la situation antérieure de double imposition. Cependant, il y a la question du moment et de la limitation de la déductibilité dune perte en capital. Si lassocié D est un particulier qui na pas de gains en capital pour compenser la perte en capital dans lannée de la liquidation, il est limité à une déduction de 3 000 $. Cela pourrait entraîner une situation de double imposition qui pourrait prendre beaucoup de temps à corriger.

Comment fonctionne lajustement

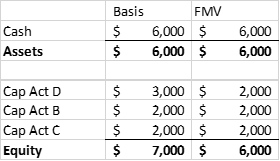

Le scénario ci-dessus peut être corrigé par le fonds faisant un article 754 choix et ajustement de la base conformément à la section 743 (b). L’ajustement de la base des actifs de la société de personnes est égal à la base initiale de l’associé cessionnaire dans la société de personnes moins sa quote-part de la base ajustée des actifs de la société. Dans lexemple ci-dessus, la base des actifs de la société de personnes serait augmentée de 1 million de dollars (3 millions de dollars de base externe initiale moins 2 millions de dollars de base ajustée à lintérieur des actifs).

Encore une fois, il est important de se rappeler quavec la section 743 (b) de lIRC, lintégralité de laugmentation de base est allouée aux partenaires cessionnaires.

Attribution de lajustement de base

Les réglementations de la section 755 de lIRC fournissent des conseils sur la façon dallouer lajustement de base. Il existe trois scénarios décrits dans la réglementation:

Pour les besoins de cet article, nous nous concentrerons sur le transfert de larticle 743 (b) avec une base non substitutive, car cest le plus applicable aux hedge funds et au private equity

La JVM est attribuée à tous les actifs de la société de personnes, et tous les actifs doivent être classés en tant quimmobilisations / biens de la section 1231 (biens à plus-value) ou autres biens (biens à revenu ordinaire). Dans un contexte de fonds, la grande majorité des actifs serait vraisemblablement un immeuble à plus-value. Tout dabord, lajustement de base est réparti entre les deux classes, puis attribué à chaque actif au sein de la classe.

Lallocation de lajustement de base entre les classes et au sein de chaque classe est dictée par la répartition du gain ou de la perte lassocié cessionnaire recevrait si, immédiatement après le transfert de lintérêt de la société de personnes, la société de personnes avait une liquidation hypothétique à la JVM des actifs. La base pour déterminer le gain ou la perte «hypothétique» est la base de limpôt reporté de lassocié cédant.

- Le montant attribué à la catégorie ordinaire serait le revenu total, le gain ou la perte qui être attribué au partenaire cessionnaire à partir de la vente de la propriété ORDINAIRE

- Le reste serait attribué à limmobilisation

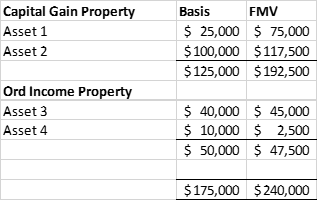

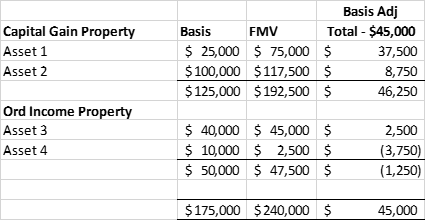

EXEMPLE

- Une liquidation hypothétique donnerait à lassocié T un gain net réalisé de 45 000 $ (produit de 120 000 $ moins la base de report de lassocié A de 75 000 $).

- La partie ordinaire du gain / de la perte correspondrait à une perte de (1 250) $ (50% de la JVM de 47 500 $ moins la base de 50 000 $). Cela laisse 46 250 $ de gain à affecter aux biens de gain en capital.

- Entre les actifs de chaque groupe, les répartitions de lajustement de base sont conformes au gain ou à la perte de T qui entraînerait la vente hypothétique de chaque actif. Voir ci-dessous.

Réduction obligatoire de la base

Comme vous pouvez le voir dans lexemple ci-dessus, le choix de «renforcer» la base de la société de personnes dans ses actifs est un choix favorable aux contribuables. Malheureusement, lorsquune situation se présente où la base externe dun partenaire est inférieure à sa base interne respective, un partenariat peut être obligé de «démissionner» de la base. Dans lexemple ci-dessus, nous avons vu comment, en labsence de base, «intensifier», a une situation de double imposition pourrait en résulter. De même, lorsque la base externe est inférieure à la base interne, une situation peut survenir où deux contribuables prélèvent la même déduction.

Les articles 743 et 734 ont été modifiés par la loi de 2004 sur lemploi pour inclure une réduction de base obligatoire si un la société de personnes a une «perte intrinsèque substantielle» immédiatement après un transfert dintérêt (article 743) ou une société de personnes a une «réduction substantielle de base» immédiatement après la distribution des actifs de la société de personnes (article 734).

Perte intrinsèque substantielle (article 743): Le total de la base fiscale de la société de personnes dans ses actifs dépasse la juste valeur marchande totale de ses actifs de plus de 250 000 $ immédiatement après le transfert des intérêts. Encore une fois, cela nest attribué quau partenaire cessionnaire.

Réduction substantielle de la base (article 734): La distribution de la propriété fait que le partenaire distribué reçoit une propriété avec une base interne inférieure à sa base externe, et le Distributeur partenaire reconnaît une perte de plus de 250 000 $. Cette perte est allouée à tous les partenaires restants.

Autres problèmes

Il y a quelques autres éléments qui doivent être pris en considération avant quun fonds fasse une élection selon la section 754 de lIRC. Premièrement, il est irrévocable sans le consentement de lIRS. Une fois le choix en place, toute opération qui répond à la définition de larticle 743 ou 734 nécessitera un ajustement de base, quelle soit favorable ou défavorable sur le plan fiscal. Dans lespace de couverture / private equity, un choix en vertu de larticle 754 pourrait être fait à un moment où le fonds est dans une position nette appréciée, mais les marchés pourraient changer et le fonds pourrait se trouver dans une position nette dépréciée lorsque les articles 743 ou 734 transactions se produire. Cest quelque chose qui doit être pris en compte.

De plus, étant donné que lajustement est effectué actif par actif et quil peut y avoir plusieurs transactions au titre de la Section 743 ou 734, il est possible que le suivi de lajustement pourrait devenir un fardeau administratif. Cela devrait également être pris en compte.

En conclusion

Un choix en vertu de larticle 754 peut être un outil defficience fiscale favorable qui est propre aux partenariats (par rapport aux sociétés). Cependant, la complexité, le fardeau administratif et l’évolution de l’environnement économique doivent toujours être considérés avec soin.

De plus, la réduction obligatoire de la base doit toujours être considérée, car elle peut s’avérer être un piège pour les imprudents. Chaque commandité dune société de personnes doit être consciente de ces règles et de leurs implications.