Cuaderno de la compañía de inversiones

Una elección de la Sección 754 puede ser una herramienta de eficiencia fiscal favorable que es exclusiva de las sociedades (en comparación con las corporaciones). Sin embargo, la complejidad, la carga administrativa y el entorno económico cambiante siempre deben considerarse cuidadosamente. Todos los socios generales de una sociedad deben conocer estas reglas y sus implicaciones.

Antecedentes

El subcapítulo del Código de Rentas Internas («IRC») que rige la tributación de las sociedades, subcapítulo K, es una de las áreas más complejas del código. En general, la tributación de las sociedades es una mezcla de dos conceptos:

- Método de entidad: tratar la sociedad como una entidad separada y distinta de sus propietarios.

- Método de agregación: tratar la sociedad como una agregación de sus propietarios, cada uno de los cuales posee una participación de los diversos activos de la sociedad.

Estos dos enfoques diferentes se destacan por el concepto de base impositiva «interna» y «externa» con respecto a los socios de una sociedad.

- Base interna: este es un producto del método agregado. Cada socio tiene una participación proporcional de la base impositiva de los activos de la sociedad.

- Fuera Side Base: Este es un producto del método de entidad. Cada socio tiene una base impositiva en su inversión en la sociedad que es separada y distinta de los activos de la sociedad. Esto está dictado por los elementos que afectan la base de cada socio (contribuciones, distribuciones, transferencias, elementos asignables de ingresos y elementos de gastos, etc.).

Ciertas transacciones o eventos durante la vida de un la asociación puede resultar en divergencia entre la base interna y externa, y esto puede resultar en un tratamiento fiscal incongruente. A un alto nivel, el propósito de la elección de la Sección 754 es alinear la base interna y externa para evitar estos escenarios. Esto se hace ajustando la base de la asociación en esos activos (base interna) para alinearla con la base de los socios en la alianza (base externa).

Situaciones en las que se puede realizar un ajuste de base

Hay dos Secciones en el Subcapítulo K que permiten el ajuste de la base si existe una elección de la Sección 754 cuando las bases internas y externas difieren.

Sección 743 – Transferencia de una participación en una sociedad por venta o intercambio o en caso de muerte de un socio.

El socio cesionario obtiene una base impositiva externa en la sociedad igual al precio de compra de la participación de la sociedad (o valor justo de mercado (FMV) de la participación de la sociedad si el resultado de muerte de un compañero). Con respecto a la base interna en los activos de la sociedad, el socio cesionario «se pone en el lugar» del socio cedente y se le asigna su parte proporcional de la base en los activos de la sociedad. Se hace un ajuste de la base de la Sección 743 a la base de la sociedad en los activos, que la base interna del socio cesionario es igual a su base exterior. Tenga en cuenta que este ajuste a la base de los activos solo se asigna al socio cesionario.

Sección 734 – Distribución de los activos de la sociedad a un socio.

El socio distribuido recibe propiedad a cambio de liquidar su participación en la sociedad y reconoce la ganancia o pérdida en la liquidación de esa participación. La cantidad de ganancia o pérdida se basa en su base externa en la sociedad, que difiere de su participación proporcional de la base interna sobre los activos que le fueron distribuidos La base de los activos restantes de la sociedad puede ser ajustada por la ganancia o pérdida reconocida por el socio distribuido. Este ajuste se asigna a todos los socios restantes.

Impacto de divergencia de base

Diferenciar la base interna y externa puede tener impactos significativos en el momento y el carácter de las ganancias y pérdidas reconocidas por los socios . Para ilustrar esto, vea el ejemplo a continuación.

Este ejemplo se refiere a un ajuste de la Sección 743 (b). Estos ajustes son más comunes con los fondos de cobertura y los fondos de capital privado.

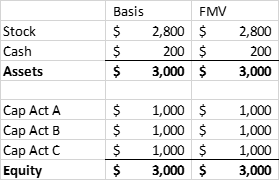

Investment Partnership ABC está formado por los socios A, B y C, que contribuyen con $ 1 millón cada uno. ABC compra una cartera de acciones y retiene algo de efectivo para pagar los gastos. A continuación se muestra el balance general inmediatamente después de la formación:

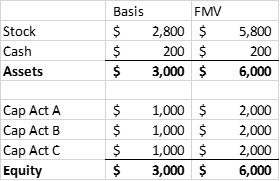

Después de un período de tiempo, la cartera de acciones aumenta de valor. Sin embargo, el socio A decide vender su inversión al socio D, igual al valor justo de mercado de su cuenta de capital.

ANTES DE LA VENTA DE INTERESES

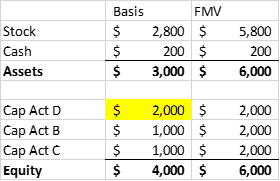

DESPUÉS DE LA VENTA DE INTERÉS

El socio D tiene una base externa igual al precio de compra de $ 2 millones. Sin embargo, su parte asignable de la base interna de la sociedad en las acciones es de $ 1 millón (1/3 de $ 3 millones).El socio A obtuvo una ganancia de $ 1 millón de la venta de su participación en la sociedad, que fue el resultado de la apreciación no realizada de la cartera de acciones. Si Partnership ABC posteriormente decide vender su cartera de acciones, obtendría una ganancia de $ 3 millones, que luego se asignaría a los socios restantes (incluido el Socio D).

El efecto es que tanto el socio A como el socio D fueron gravados por la misma ganancia, lo que obviamente no es un resultado óptimo.

Si en un año fiscal posterior la sociedad decidiera liquidarse, el Socio D obtendría una pérdida fiscal de $ 1 millón (como resultado de una base impositiva más alta). Esto parecería corregir la situación anterior de doble imposición. Sin embargo, existe la cuestión del tiempo, así como la limitación de la deducibilidad de una pérdida de capital. Si el Socio D es un individuo que no tiene ganancias de capital para compensar la pérdida de capital en el año de liquidación, está limitado a una deducción de $ 3,000. Esto podría resultar en una situación de doble imposición que puede tomar una cantidad significativa de tiempo para corregir.

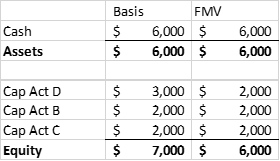

Cómo funciona el ajuste

El escenario anterior puede remediarse si el fondo establece una Sección 754 elección y ajuste de la base de conformidad con la Sección 743 (b). El ajuste en la base de los activos de la sociedad es igual a la base inicial del socio cesionario en la sociedad menos su parte proporcional de la base ajustada de los activos de la sociedad. En el ejemplo anterior, la base de los activos de la sociedad se incrementaría en $ 1 millón ($ 3 millones de base externa inicial menos 2 millones de dólares de base interna ajustada en los activos).

Una vez más, es importante recordar que con la Sección 743 (b) del IRC, todo el aumento básico se asigna a los socios cesionarios.

Asignación del ajuste de base

Las regulaciones de la Sección 755 del IRC brindan orientación sobre cómo asignar el ajuste de base. Hay tres escenarios descritos en las regulaciones:

Para los propósitos de esta publicación, nos centraremos en la transferencia de la Sección 743 (b) con una base no sustitutiva, ya que es la más aplicable a los fondos de cobertura y el capital privado. fondos.

El valor justo de mercado se asigna a todos los activos de la sociedad, y todos los activos deben clasificarse como activos de capital / propiedad de la Sección 1231 (propiedad de ganancia de capital) u otra propiedad (propiedad de ingresos ordinarios). En el contexto de un fondo, la gran mayoría de los activos probablemente serían propiedades de ganancias de capital. Primero, el ajuste de base se asigna entre las dos clases y luego se asigna a cada activo dentro de la clase.

La asignación del ajuste de base entre las clases y dentro de cada clase está dictada por la asignación de ganancias o pérdidas que el socio cesionario recibiría si, inmediatamente después de la transferencia de la participación de la sociedad, la sociedad tuviera una hipotética liquidación al valor justo de mercado de los activos. La base para determinar la ganancia o pérdida «hipotética» es la base impositiva de arrastre del socio cedente.

- La cantidad asignada a la clase ordinaria sería el ingreso, ganancia o pérdida total que ser asignado al socio cesionario de la venta de la propiedad ORDINARIA

- El resto se asignaría a la propiedad de capital

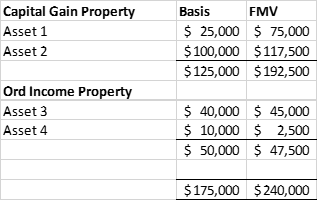

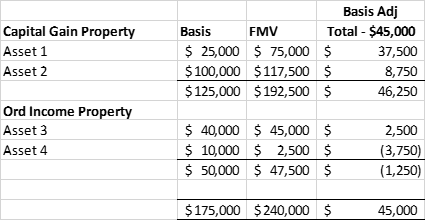

EJEMPLO

- Una liquidación hipotética le daría al socio T una ganancia neta realizada de $ 45,000 (ingresos de $ 120,000 menos la base de transferencia del socio A de $ 75,000).

- La porción ordinaria de la ganancia / pérdida sería una pérdida de $ (1,250) (50% del valor justo de mercado de $ 47,500 menos una base de $ 50,000). Eso deja $ 46,250 de ganancia para ser asignados a la propiedad de ganancia de capital.

- Entre los activos de cada grupo, las asignaciones del ajuste de la base están de acuerdo con la ganancia o pérdida de T que daría lugar a la venta hipotética de cada activo. Consulte a continuación.

Reducción de base obligatoria

Como puede ver en el ejemplo anterior, la elección de «intensificar» la base de la asociación en sus activos es una elección amigable para los contribuyentes. Desafortunadamente, cuando surge una situación en la que la base externa de un socio es menor que su base interna respectiva, es posible que se requiera que una sociedad «renuncie» a la base. En el ejemplo anterior, vimos cómo, en ausencia de una base, se Podría resultar una situación de doble imposición. De manera similar, cuando la base externa es menor que la base interna, podría surgir una situación en la que dos contribuyentes tomen la misma deducción.

Tanto la Sección 743 como la 734 fueron enmendadas por la Ley de Empleos de 2004 para incluir una reducción de la base obligatoria si un la sociedad tiene una «pérdida sustancial incorporada» inmediatamente después de una transferencia de interés (Sección 743) o una sociedad tiene una «reducción sustancial de base» inmediatamente después de la distribución de los activos de la sociedad (Sección 734).

Pérdida sustancial incorporada (Sección 743): el total de la base fiscal de la sociedad en sus activos excede el valor justo de mercado total de sus activos en más de $ 250,000 inmediatamente después de la transferencia de interés. Nuevamente, esto solo se asigna al socio cesionario.

Reducción sustancial de la base (Sección 734): La distribución de la propiedad da como resultado que el socio distribuido reciba una propiedad con una base interna menor que su base externa, y el El socio distribuido reconoce una pérdida superior a $ 250 000. Esta pérdida se asigna a todos los socios restantes.

Otros problemas

Hay algunos otros elementos que deben tenerse en cuenta antes de que un fondo haga una elección de la Sección 754 del IRC. Primero, es irrevocable sin el consentimiento del IRS. Una vez realizada la elección, cualquier transacción que cumpla con la definición de la Sección 743 o 734 requerirá un ajuste de base, ya sea fiscal favorable o fiscalmente desfavorable. En el espacio de cobertura / capital privado, se podría hacer una elección de la Sección 754 en un momento en que el fondo está en una posición de apreciación neta, pero los mercados podrían cambiar y el fondo podría encontrarse en una posición de depreciación neta cuando las transacciones de la Sección 743 o 734 ocurrir. Esto es algo que debe tenerse en cuenta.

Además, debido a que el ajuste se realiza activo por activo, y debido a que podría haber múltiples transacciones de la Sección 743 o 734, es posible que el seguimiento de el ajuste podría resultar administrativamente oneroso. Esto también debe tenerse en cuenta.

En conclusión

Una elección de la Sección 754 puede ser una herramienta de eficiencia fiscal favorable que es exclusiva de las asociaciones (en comparación con las corporaciones). Sin embargo, la complejidad, la carga administrativa y el entorno económico cambiante siempre deben considerarse cuidadosamente.

Además, la reducción obligatoria de la base siempre debe considerarse, ya que esto puede resultar una trampa para los incautos. Todos los socios generales de una asociación deben conocer estas reglas y sus implicaciones.