Calculadora de hipotecas

Calculadora de hipotecas

Utilice la calculadora de hipotecas de SmartAsset para calcular el pago mensual de su hipoteca, incluidos el capital y los intereses, impuestos y seguro de vivienda y seguro hipotecario privado (PMI). Puede ajustar el precio de la vivienda, el pago inicial y los términos de la hipoteca para ver cómo cambiará su pago mensual.

También puede probar nuestra calculadora de cuánto puedo pagar por la casa si no está seguro de cuánto dinero debe hacer un presupuesto para una casa nueva.

Un asesor financiero puede ayudarlo a planificar la compra de una casa. Para encontrar un asesor financiero cerca de usted, pruebe nuestra herramienta de comparación en línea gratuita o llame al 1-888-217-4199.

La matemática detrás de nuestra calculadora de hipotecas

Para aquellos que quieran sabemos exactamente cómo funciona nuestra calculadora, usamos la siguiente fórmula para nuestros cálculos de hipotecas:

M = Pago mensual

P = Monto principal (saldo inicial del préstamo)

i = Tasa de interés

n = Cantidad de pagos mensuales para hipotecas a 30 años (30 * 12 = 360, etc.)

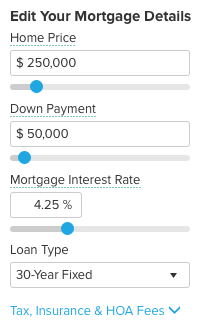

Cómo usar nuestra calculadora de pagos hipotecarios

El primer paso para determinar lo que pagará cada mes es proporcionar información básica sobre su posible vivienda e hipoteca. Hay tres campos para completar: precio de la vivienda, pago inicial y tasa de interés de la hipoteca. En el cuadro desplegable, elija el plazo de su préstamo. No se preocupe si no tiene números exactos con los que trabajar, utilice su mejor estimación. Los números siempre se pueden ajustar más tarde.

Para obtener un cálculo de pago mensual más detallado, haga clic en el menú desplegable «Impuestos, seguros & Tarifas de HOA». Aquí, puede completar la ubicación de la casa, los impuestos anuales a la propiedad, el seguro anual para propietarios de viviendas y las tarifas mensuales de HOA o condominio, si corresponde.

Precio de la vivienda

Vamos a desglosarlo más. El precio, la primera entrada, se basa en sus ingresos, pago mensual de la deuda, puntaje de crédito y ahorros para el pago inicial. Un porcentaje que puede escuchar al comprar una casa es la regla del 36%. La regla establece que debe apuntar a una deuda- relación a ingresos (DTI) de aproximadamente 36% o menos (o 43% máximo para un préstamo de la FHA) cuando solicita un préstamo hipotecario. Esta relación ayuda a su prestamista a comprender su capacidad financiera para pagar su hipoteca cada mes. Cuanto mayor sea la relación , es menos probable que pueda pagar la hipoteca.

Para calcular su DTI, sume todos los pagos mensuales de su deuda, como la deuda de la tarjeta de crédito, préstamos estudiantiles, pensión alimenticia o manutención infantil, préstamos para automóviles y pagos de la hipoteca. Luego, divida por su ingreso mensual antes de impuestos. Para obtener un porcentaje, multiplique por 100. El número que le queda es su DTI.

DTI = Pagos mensuales totales de deuda ÷ Ingreso mensual bruto x 100

Pago inicial

En general, un pago inicial del 20% es lo que Los prestamistas esperan un préstamo convencional sin seguro hipotecario privado (PMI). Por supuesto, hay excepciones. Por ejemplo, los préstamos VA no requieren pagos iniciales y los préstamos FHA a menudo permiten un pago inicial tan bajo como el 3% (pero vienen con una versión de seguro hipotecario). Además, algunos prestamistas tienen programas que ofrecen hipotecas con pagos iniciales tan bajos como del 3% al 5%. La siguiente tabla muestra cómo el monto de su pago inicial afectará su pago hipotecario mensual.

* El pago es de capital e intereses únicamente. Para obtener el pago mensual total de los pagos iniciales por debajo del 20%, agregue los impuestos a la propiedad, el seguro de propietarios de viviendas y el seguro hipotecario privado (PMI).

En general, la mayoría de los compradores de viviendas deben aspirar a tener el 20% de sus precio de la vivienda ahorrado antes de solicitar una hipoteca. Poder hacer un pago inicial considerable mejora sus posibilidades de calificar para las mejores tasas hipotecarias. Su puntaje de crédito e ingresos son dos factores adicionales que influirán en la determinación de la tasa de su hipoteca.

Tasa de hipoteca

Para el cuadro de tasa de hipoteca, puede ver lo que calificaría para con nuestra herramienta de comparación de tasas hipotecarias. O puede usar la tasa de interés que le dio un prestamista potencial cuando pasó por el proceso de aprobación previa o habló con un corredor hipotecario. Si no tiene una idea de para qué calificaría, siempre puede establecer una tasa estimada utilizando las tendencias de tasas actuales que se encuentran en nuestro sitio o en la página de hipotecas de su prestamista. Recuerde, su tasa hipotecaria real se basa en una serie de factores, incluida su puntuación crediticia y la relación deuda-ingresos.

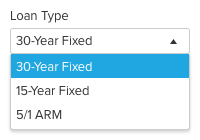

Plazo del préstamo

En el área desplegable, tiene la opción de seleccionar una hipoteca a tasa fija a 30 años, 15 -Año de hipoteca a tasa fija o ARM 5/1. Las dos primeras opciones, como su nombre lo indica, son préstamos a tasa fija.Esto significa que su tasa de interés y sus pagos mensuales permanecen iguales durante el transcurso de todo el préstamo. Una ARM, o hipoteca de tasa ajustable, tiene una tasa de interés que cambiará después de un período inicial de tasa fija. En general, después del período introductorio, la tasa de interés de una ARM cambiará una vez al año. Dependiendo del clima económico, su tarifa puede aumentar o disminuir. La mayoría de las personas eligen préstamos con tasa fija a 30 años, pero si planea mudarse en unos años o cambiar la casa, una ARM puede ofrecerle una tasa inicial más baja.

Comprensión del pago de su hipoteca

Pago mensual de la hipoteca = Principal + Intereses + Pago de la cuenta de depósito en garantía

Cuenta de depósito en garantía = Seguro de propietarios + Impuestos a la propiedad + PMI (si corresponde)

La suma global adeudada cada mes a su prestamista hipotecario se divide en varios elementos diferentes. La mayoría de los compradores de vivienda tienen una cuenta de depósito en garantía, que es la cuenta que utiliza su prestamista para pagar su factura de impuestos a la propiedad y el seguro de propietario. Eso significa que la factura que recibe cada mes por su hipoteca incluye no solo el pago de capital e intereses (el dinero que se destina directamente a su préstamo), sino también los impuestos a la propiedad, el seguro del hogar y, en algunos casos, el seguro hipotecario privado.

¿Qué es el capital y los intereses?

El capital es el monto del préstamo que pidió prestado y el interés es el dinero adicional que le debe al prestamista que se acumula con el tiempo y es un porcentaje de su préstamo. Las hipotecas de tasa fija tendrán el mismo monto total de capital e intereses cada mes, pero las cifras reales de cada cambio a medida que cancela el préstamo. Esto se conoce como amortización. Empiece pagando un porcentaje de interés más alto que el principal. Gradualmente, pagará más y más capital y menos intereses. Consulte la tabla a continuación para ver un ejemplo de amortización de una hipoteca de $ 200,000.

* Esta tabla muestra la amortización de un préstamo para una hipoteca de 30 años con tasa fija de $ 200,000.

¿Qué es el seguro de vivienda? ?

El seguro para propietarios de viviendas es una póliza que usted compra a un proveedor de seguros que lo cubre en caso de robo, incendio o daños por tormenta (granizo, viento y rayos) en su hogar. El seguro contra inundaciones o terremotos es generalmente una póliza separada. El seguro para propietarios de viviendas puede costar desde unos pocos cientos de dólares hasta miles de dólares, según el tamaño y la ubicación de la casa.

Cuando pides prestado dinero para comprar una casa, tu prestamista requiere que tengas un seguro para propietarios de viviendas. Este tipo de póliza de seguro protege la garantía del prestamista (su casa) en caso de incendio u otros eventos que causen daños.

¿Cómo funcionan los impuestos a la propiedad?

Cuando es dueño de una propiedad, están sujetos a impuestos recaudados por el condado y el distrito. Puede ingresar su código postal o el nombre de la ciudad usando nuestra calculadora de impuestos a la propiedad para ver la tasa de impuestos efectiva promedio en su área.

Los impuestos a la propiedad varían ampliamente de un estado a otro e incluso de un condado a otro. Por ejemplo, Nueva Jersey tiene la tasa de impuesto a la propiedad efectiva promedio más alta de EE. UU. Con un 2,42%. Sin embargo, poseer una propiedad en Wyoming solo le devolverá aproximadamente un 0.57% en impuestos a la propiedad, una de las tasas impositivas efectivas promedio más bajas del país.

Si bien depende de su estado, condado y municipio, en En general, los impuestos a la propiedad se calculan como un porcentaje del valor de su casa y se le facturan una vez al año. En algunas áreas, su casa se reevalúa cada año, mientras que en otras puede ser hasta cada cinco años. Estos impuestos generalmente pagan por servicios tales como reparaciones y mantenimiento de carreteras, presupuestos de distritos escolares y servicios generales del condado.

¿Qué es PMI?

El seguro hipotecario privado (PMI) es una póliza de seguro requerida prestamistas para garantizar un préstamo que se considera de alto riesgo. Debe pagar PMI si no tiene un pago inicial del 20% y no califica para un préstamo de VA. La razón por la que la mayoría de los prestamistas requieren un pago inicial del 20% se debe a la equidad. Si no tiene suficiente valor líquido en la vivienda, se lo considera un posible pasivo predeterminado. En términos más simples, representa más riesgo para su prestamista cuando no paga lo suficiente de la vivienda.

El PMI se calcula como un porcentaje del monto de su préstamo original y puede oscilar entre el 0,3% y el 1,5% dependiendo de su pago inicial y puntaje de crédito. Una vez que alcance al menos el 20% del capital social, puede solicitar dejar de pagar el PMI.

¿Qué son las tarifas de la HOA?

Las tarifas de la asociación de propietarios (HOA) son comunes cuando compra un condominio o una casa que es parte de una comunidad planificada. Generalmente, las tarifas de la HOA se cobran mensualmente o anualmente. Las tarifas cubren los cargos comunes, como el mantenimiento del espacio comunitario (como el césped, la piscina comunitaria u otros servicios compartidos) y el mantenimiento del edificio. Cuando busca propiedades, las tarifas de HOA generalmente se revelan por adelantado, por lo que puede ver cuánto pagan los propietarios actuales por mes o por año. Las tarifas de HOA son una tarifa adicional continua con la que lidiar, no cubren los impuestos a la propiedad ni el seguro de propietarios en la mayoría de los casos.

Cómo reducir el pago mensual de su hipoteca

- Elija un préstamo a largo plazo

- Compre una casa menos costosa

- Pague un pago inicial más grande

- Encuentre la tasa de interés más baja disponible para usted

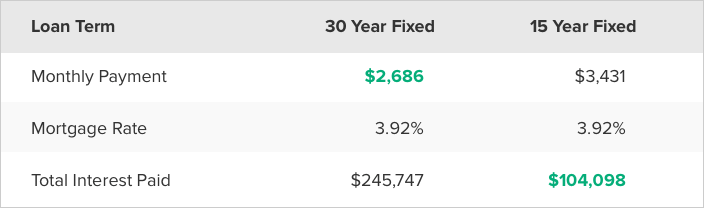

Puede esperar una factura menor si aumenta la cantidad de años que está pagando la hipoteca. Eso significa extender el plazo del préstamo. Por ejemplo, una hipoteca a 15 años tendrá pagos mensuales más altos que un préstamo hipotecario a 30 años, porque está pagando el préstamo en un período de tiempo comprimido.

Una ruta obvia pero importante para un pago mensual más bajo es para comprar una casa más asequible. Cuanto mayor sea el precio de la vivienda, mayores serán sus pagos mensuales. Esto se relaciona con el PMI. Si no tiene lo suficiente ahorrado para un pago inicial del 20%, pagará más cada mes para asegurar el préstamo. Comprar una casa a un precio más bajo o esperar hasta que tenga mayores ahorros en el pago inicial son dos formas de ahorrarle pagos mensuales mayores.

Por último, su tasa de interés afecta sus pagos mensuales. No tiene que aceptar los primeros términos que obtenga de un prestamista. Intente comparar con otros prestamistas para encontrar una tasa más baja y mantener sus pagos hipotecarios mensuales lo más bajos posible.