Roth IRA vs. 401 (k): Vilket är bättre för dig?

Roth IRA och 401 (k) är som kusiner: De kommer från samma familj av pensionskonton, så de har mycket gemensamt. Men titta tillräckligt nära så ser du hur olika de är!

När du förstår hur de fungerar kan du välja en plan som hjälper dig att maximera dina besparingar. Och det är inte bara snyggt investeringsprat. Ditt val idag kan resultera i tusentals – om inte miljoner – dollar på vägen! Jag vill att du ska förstå dina alternativ så att du kan vara 100% förberedd för pension.

Så, vad är skillnaderna mellan en Roth IRA och en 401 (k)? Och ännu viktigare: Hur vet du vilken som är bättre för dig?

Låt oss först diskutera huvudfunktionerna i varje konto.

Vad är en 401 (K)? / h2>

A 401 (k) är en pensionssparplan som många arbetsgivare erbjuder. Du kan investera en procentandel av din lön eller ett visst belopp varje månad. Och du gör dina investeringar med pengar före skatt, vilket betyder att vad du än investerar tas ut från din lönecheck innan din inkomst beskattas (vi kommer att prata om varför det är viktigt lite senare).

A 401 (k ) är uppkallad efter underavsnittet av IRS-koden som talar om pensionsplaner. (Det är ett spännande dokument att läsa.. Spela bara!) Pengarna du investerar kan gå till flera olika typer av fonder, beroende på din plan.

Vissa företag erbjuder inte 401 (k ) plan, men de kan erbjuda något liknande.

- 403 (b) – Denna plan är som en 401 (k) för skattebefriade organisationer som offentliga skolor, sjukhus eller religiösa grupper. / li>

- 457 (b) – Denna plan erbjuds av statliga och lokala myndigheter och några ideella organisationer.

Ett enormt plus på 401 (k), 403 (b) och 457 (b) planer är att din arbetsgivare kan matcha din investering upp till ett visst belopp. Matchning krävs inte av regeringen, så inte alla arbetsgivare erbjuder en. Om ditt företag erbjuder 401 (k), ta reda på om din arbetsgivare erbjuder en match så att du kan få ut det mesta av dina investeringsdollar. Vi pratar om gratis pengar, människor! (Oroa dig inte, vi packar upp det konceptet senare.)

Och här är lite sinnesro: Pengarna du investerar är helt dina. Du kan rulla över ditt 401 (k) -konto till en IRA om företaget går under eller om du bestämmer dig för att gå vidare.

Fördelarna med en 401 (k)

Låt oss ta en titta på några av de största fördelarna med en 401 (k):

- Bidragsgräns. Du kan investera upp till $ 19 000 per år i en 401 (k), 403 (b) eller i de flesta 457 (b) planer – exklusive arbetsgivarmatch. Om du är 50 år eller äldre kan du lägga till ytterligare 6 000 USD per år, totalt 25 000 USD. (1)

- Matchning mellan arbetsgivare. Vem älskar inte gratis pengar? Om din arbetsgivare erbjuder en match bör du utnyttja den. Jag förklarar hur på en minut.

- Ingen inkomstnivågräns. Vem som helst kan investera i sin arbetsgivares 401 (k), oavsett inkomst.

- Skatteavbrott. Du investerar i dina 401 (k) med dollar före skatt, vilket sänker din skattepliktiga inkomst för det året.

Nackdelarna med en 401 (k)

Medan en 401 (k ) är ett utmärkt sätt att spara till pension, här är några nackdelar att tänka på:

- Färre alternativ för fonder. Din arbetsgivare anställer en tredjepartsadministratör för att driva företagets pensionsplan. Administratören bestämmer vilka fonder du kan investera i, vilket begränsar dina alternativ.

- Väntetid. Om du är ny inom ett företag kan du behöva vänta med att delta i en 401 (k) plan.

- Obligatoriska minimidistributioner (RMD). Du kan inte lämna dina pengar i din 401 (k) för alltid. Från och med 70 ½ års ålder måste du börja ta ut ett visst belopp av ditt sparande varje år, annars betalar du en straffavgift. Dessutom finns det påföljder för att ta ut pengar före 59 ½ års ålder. Hur som helst, farbror Sam vill ha sin del!

Okej, människor: Låt oss vända oss till Roth IRA, och sedan jämföra de två.

Vad är en ROTH IRA?

En Roth IRA (Individual Retirement Arrangement) är ett pensionskonto som du kan öppna själv. Till skillnad från en 401 (k) bidrar du till en Roth IRA med pengar efter skatt. När du hör ordet ”Roth” vill jag att du ska tänka lycklig – eftersom en Roth IRA låter dina sparande växa skattefritt. Och när du firar att du fyller 59 ½ kan du ta ut pengar från ditt konto skattefritt!

En IRA är ett bra alternativ för personer som är egenföretagare eller som arbetar för småföretag som inte erbjuder en 401 (k) plan. Och om du har en 401 (k) kan du spara extra pengar och diversifiera (ett ord på 10 dollar för att inte lägga alla dina ägg i en korg) dina investeringar genom att öppna en IRA.

Fördelarna med en Roth IRA

Här är några fördelar med en Roth IRA har över 401 (k):

- Skattefri tillväxt. Den största fördelen är skatteavbrottet. Eftersom du investerar i din Roth IRA med pengar som redan har beskattats är tillväxten inte t beskattas, och du betalar ingen skatt när du tar ut dina pengar vid pension.

- Fler investeringsalternativ.Med en Roth IRA har du inte en tredjepartsadministratör som bestämmer vilka fonder du kan investera i, så du kan välja vilken fond du vill. Men var försiktig: Sök alltid goda råd när du väljer fonder och se till att du förstår hur de fungerar innan du investerar pengar.

- Ställ in bortsett från en arbetsgivare. Till skillnad från en pensionsplan på arbetsplatsen kan du öppna en Roth IRA när som helst så länge du sätter in minimibeloppet. Beloppet varierar beroende på vem du öppnar ditt konto med.

- Inga obligatoriska minimidistributioner (RMD). Med en Roth IRA kommer du inte att straffas om du lämnar dina pengar på ditt konto efter 70 ½ års ålder så länge du har Roth IRA i minst fem år. Liksom 401 (k) kommer du att bestraffas för att ta ut pengar från en Roth IRA före 59 ½ års ålder om du inte uppfyller specifika krav.

- IRA: s maka. Om du är gift men bara en av er tjänar pengar kan du fortfarande öppna en IRA för den icke-arbetande makan. Den make som tjänar pengar kan investera i konton för båda makarna – upp till hela beloppet! A 401 (k) kan å andra sidan endast öppnas av någon som tjänar en inkomst.

Nackdelar med en Roth IRA

Precis som en 401 (k ), en Roth IRA har sina nackdelar:

- Bidragsgräns. Du kan bara investera upp till 6 000 dollar i en Roth IRA varje år eller 7 000 dollar om du är 50 år eller äldre. (2) Det är mycket mindre än 401 (k) avgiftsgräns.

- Inkomstgränser. Om du är ensamstående eller chef för ett hushåll måste din modifierade justerade bruttoinkomst (MAGI) vara mindre än $ 122 000 för att kunna bidra med hela beloppet till en Roth IRA. Om du är gift och registrerar dina skatter tillsammans med din make måste din MAGI vara mindre än 193 000 USD. Om din inkomst överstiger dessa gränser minskas det belopp du kan investera. Och om du tjänar 137 000 dollar eller mer som enskild individ eller 203 000 dollar eller mer som ett gift par som ansöker gemensamt, är du inte berättigad till en Roth IRA. (3) Den traditionella IRA skulle dock fortfarande vara ett alternativ.

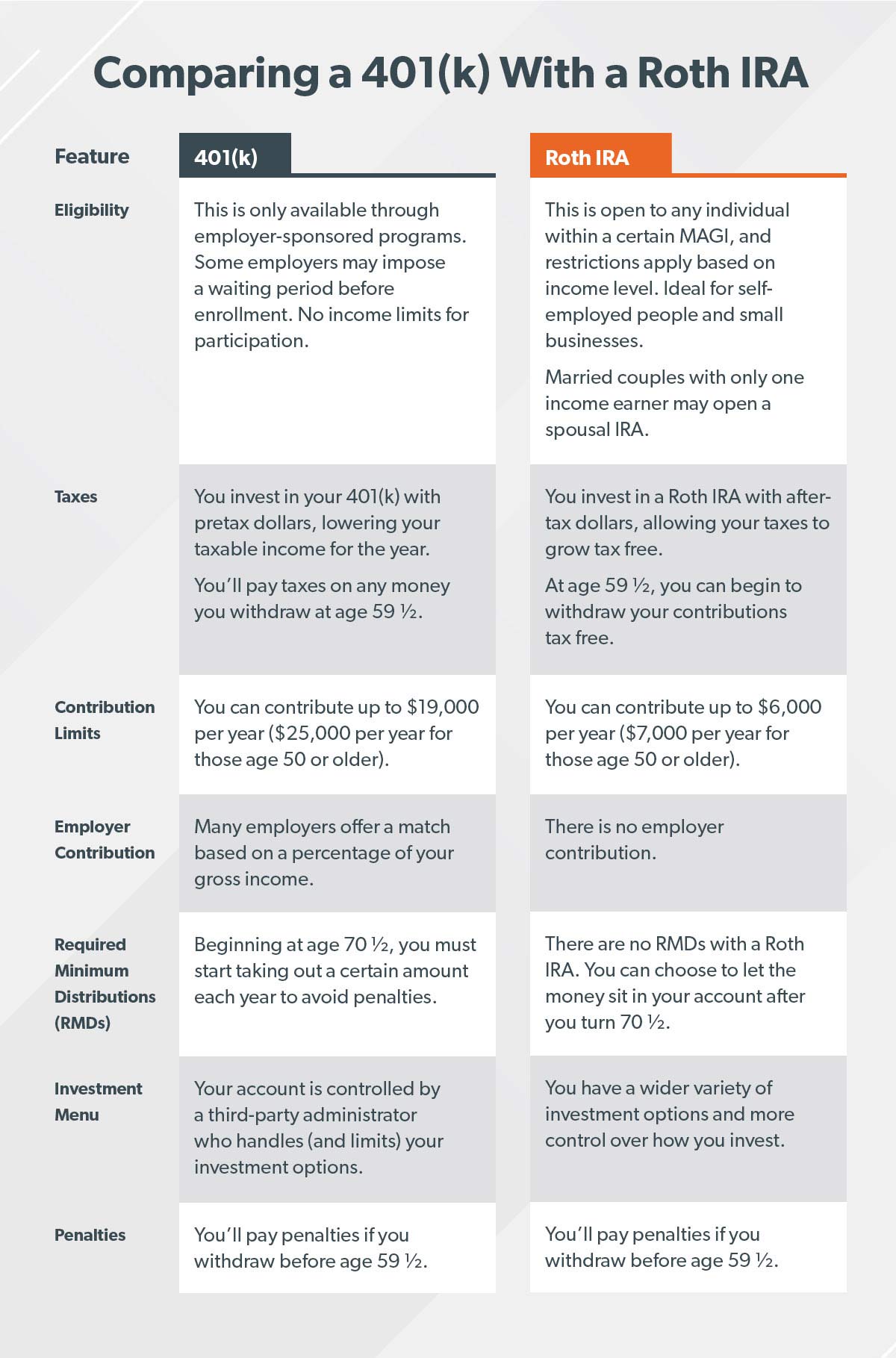

Roth IRA vs. 401 (k): vilka är de största skillnaderna?

Huvudskillnaden mellan en Roth IRA och 401 (k) är hur de två kontona beskattas. Med en 401 (k) investerar du dollar före skatt och sänker din skattepliktiga inkomst för det året. Men med en Roth IRA investerar du dollar efter skatt, vilket betyder att dina investeringar kommer att växa skattefritt.

Okej, folk, känner någon annan att de har druckit vatten från en eldslang? Det var mycket information! Låt oss granska de viktigaste skillnaderna mellan Roth IRA och 401 (k) så att du enkelt kan jämföra deras funktioner:

HUR ATT GÖRA A 401 (K) OCH ROTH IRA ARBETAR TILLSAMMAN

Folk frågar mig om de ska lägga sina pengar i en 401 (k) eller en Roth IRA. Svaret är ja.

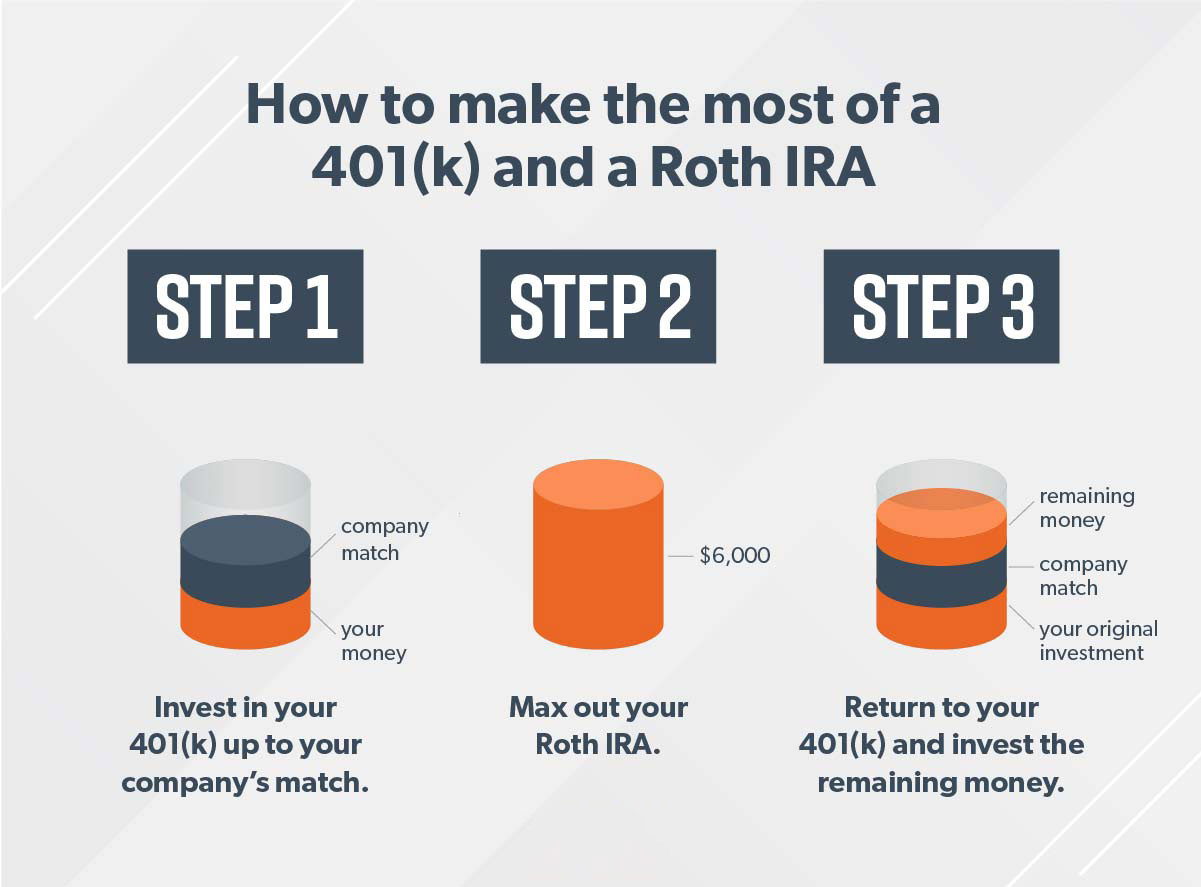

Om du är berättigad till en 401 (k) och en Roth IRA är det bästa fallet att du investerar i båda kontona (och om du kan maximera dem båda – kör på!). På det sättet utnyttjar du din arbetsgivarmatch och får skattefördelarna med en Roth IRA.

Så här fungerar det i tre enkla steg: Låt oss säga att du tjänar 60 000 USD per år och att du är under 50. Ditt mål är att investera 15% – 9 000 $ i det här fallet – i pension.

Kom ihåg om du är äldre än 50 år finns det ”inhämtningsbidrag” som du kan göra för att maximera din Roth IRA till 7 000 $ och din 401 (k) till 25 000 $.

Folk frågar mig ofta vad jag ska göra om din arbetsgivare erbjuder inte en 401 (k) och du har maximerat din Roth IRA för året. Det korta svaret? Du behöver dina pengar för att växa. Du kan fortfarande arbeta med ett investeringsproffs för att investera i tillväxtfonder som inte är t kopplat till ett pensionskonto. När du har investerat dina pengar, lämna dem i fred. Investera är ett maraton – inte en sprint.

DET BÄSTA VALET: ARBETA MED ETT PRO

Här är affär: Att investera är värt det hårda arbetet. Om du inte sparar och investerar nu har du inget ing att leva på i pension. Det kan vara skrämmande och komplext, men du behöver inte göra det ensam!

Mitt bästa investeringsråd är att du pratar med en investerare. Få någon i ditt team som hjälper dig att hålla fokus och fortsätta att jaga dina drömmar!

Steg upp ditt investeringsspel

Investeringsbeslut är en big deal, så varför inte få lite vägledning? SmartVestor är en gratis tjänst som omedelbart ansluter dig till upp till fem investerare i ditt område.

Hitta ditt proffs