Schlüsselelemente des US-Steuersystems

Verbrauchssteuern basieren eng auf Verbrauchssteuern, die auf bestimmte Waren, Dienstleistungen und Aktivitäten erhoben werden. Sie können entweder eine Steuer pro Einheit (wie die Steuer pro Gallone auf Benzin) oder ein Prozentsatz des Preises (wie die Steuer auf Flugtickets) sein. Im Allgemeinen werden Verbrauchsteuern von Herstellern oder Großhändlern erhoben und sind in den von den Endverbrauchern gezahlten Preis eingebettet.

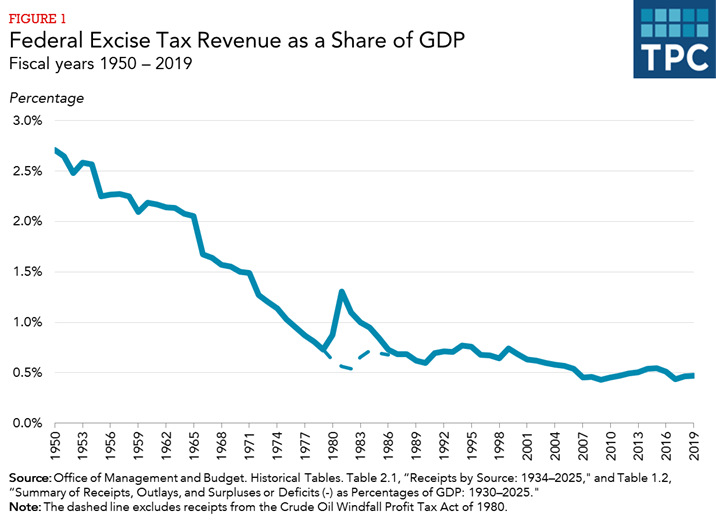

Die Verbrauchsteuereinnahmen des Bundes sind im Laufe der Zeit im Verhältnis zur Größe der Wirtschaft gesunken. In Prozent des Bruttoinlandsprodukts (BIP) sanken die Verbrauchsteuereinnahmen von 2,7 Prozent im Jahr 1950 auf 0,7 Prozent im Jahr 1979 (Abbildung 1). Die Einnahmen stiegen vorübergehend aufgrund der 1980 erhobenen Gewinnsteuer für Rohöl, aber ohne diese Steuer (die gestrichelte Linie in Abbildung 1) betrugen die Einnahmen in den 1980er und 1990er Jahren etwa 0,7 Prozent des BIP. Der Anteil der Verbrauchsteuereinnahmen am BIP ging in den letzten 2000er Jahren allmählich wieder auf rund 0,4 Prozent zurück.

Einnahmen aus allgemeinen Fonds oder Treuhandfonds

Verbrauchsteuereinnahmen werden entweder an den allgemeinen Fonds überwiesen oder Treuhandfonds zugewiesen, die bestimmten Zwecken dienen. Die allgemeinen Verbrauchsteuern auf Fonds machen rund 40 Prozent der gesamten Verbrauchsteuern aus, die restlichen 60 Prozent gehen an Treuhandfonds.

Auf viele Waren und Dienstleistungen, von denen die wichtigsten Alkohol sind, werden allgemeine Verbrauchsteuern erhoben , Tabak und Krankenversicherung. Weitere allgemeine Verbrauchsteuern für Fonds sind Steuern auf lokale Telefondienste, Fahrzeuge mit geringer Kilometerleistung („Gasfresser“), Chemikalien zum Abbau der Ozonschicht und Bräunungsdienste für Innenräume.

Verbrauchsteuern für Treuhandfonds zur Finanzierung des Transports sowie umwelt- und gesundheitsbezogene Ausgaben. Der Highway Trust Fund und der Airport and Airway Trust Fund machen über 90 Prozent der Verbrauchsteuereinnahmen des Treuhandfonds aus, hauptsächlich aus Steuern auf Benzin und andere Kraftstoffe (Highway Trust Fund) Flugreisen (Airport and Airway Trust Fund).

Wichtige Verbrauchsteuern des Bundes

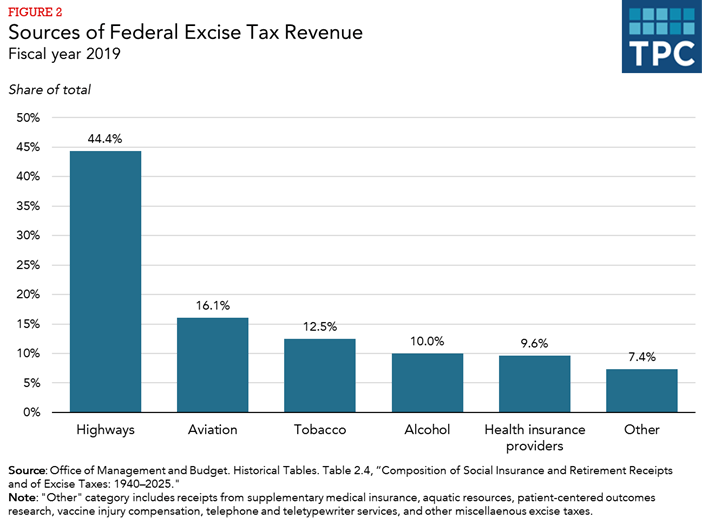

Fünf Kategorien von Verbrauchsteuern – Autobahn, Luftfahrt, Tabak, Alkohol und Gesundheit – machten 93 Prozent aus Gesamtverbrauchsteuereinnahmen im Jahr 2019 (Abbildung 2).

Verbrauchsteuern, die dem Highway Trust Fund zugewiesen sind

Autobahnbezogene Verbrauchsteuern Der Umsatz belief sich 2019 auf 40,5 Milliarden US-Dollar, 41 Prozent aller Verbrauchsteuereinnahmen. Die Benzin- und Dieselsteuern betragen 18,4 und 2 4,4 Cent pro Gallone machen über 90 Prozent der gesamten Autobahnsteuereinnahmen aus, der Rest entfällt auf Steuern auf andere Kraftstoffe, Lastwagen, Anhänger und Reifen. (In den Steuersätzen für Benzin und Diesel ist eine Steuer von 0,1 Prozent enthalten, die für den Treuhandfonds für undichte unterirdische Lagertanks vorgesehen ist.) Die meisten anderen Kraftstoffe unterliegen ebenfalls der Verbrauchsteuer, obwohl „teilweise befreite“ Kraftstoffe aus Erdgas viel niedriger besteuert werden Steuersätze für Hersteller bestimmter Kraftstoffe, die als umweltschädlich eingestuft werden – einschließlich Biodiesel, erneuerbare Dieselgemische, alternative Kraftstoffe und alternative Kraftstoffgemische -, liefen Ende 2017 aus, wurden jedoch im Dezember 2019 rückwirkend von 2018 bis Ende 2022 verlängert, außer Für die alternativen Kraftstoffe wurde der Kredit nur bis 2020 verlängert.

Verbrauchsteuern für den Flughafen- und Luftweg-Treuhandfonds

Die Einnahmen aus Verbrauchsteuern für den Flughafen- und Luftweg-Treuhandfonds beliefen sich auf insgesamt 16,0 Mrd. USD 2019 entfielen 16 Prozent aller Verbrauchsteuereinnahmen. Nach Angaben des Congressional Budget Office stammten mehr als 90 Prozent der Verbrauchsteuern aus der Luftfahrt aus der Besteuerung von Fluggästen s, wobei der Rest aus Steuern auf Luftfracht und Flugkraftstoffe stammt.

Inlandsflüge unterliegen einer Steuer von 7,5 Prozent, basierend auf dem Ticketpreis plus 4,30 USD (im Jahr 2020) für jedes Flugsegment (ein Start) und eine Landung). Auf inländische Frachttransporte wird eine Steuer von 6,25 Prozent erhoben. Internationale Ankünfte und Abflüge werden mit 18,90 USD pro Person (im Jahr 2020) besteuert. Auf internationale Fracht wird keine Steuer erhoben. Sowohl die inländische Segmentgebühr als auch die internationale Ankunfts- und Abfluggebühr sind für die Inflation indexiert.

Tabakverbrauchsteuern

Die Einnahmen aus Tabaksteuern beliefen sich 2019 auf 12,5 Milliarden US-Dollar und machten 13 Prozent aller Steuern aus Verbrauchsteuereinnahmen. Auf Tabakerzeugnisse wie Zigaretten, Zigarren, Schnupftabak, Kautabak, Pfeifentabak und Tabak zum Selbstdrehen werden Bundessteuern erhoben. Die Steuer wird je nach Produkt pro tausend Zigarren oder Zigaretten oder pro Pfund Tabak berechnet. Die Steuer beträgt ca. 1,00 USD pro Packung mit 20 Zigaretten. Zigarettenpapiere und Tuben sind ebenfalls steuerpflichtig. Tabaksteuern werden erhoben, wenn die Produkte gebundene Räumlichkeiten für den Inlandsvertrieb verlassen. Exportierte Produkte sind ausgenommen.Im Gegensatz zu anderen vom IRS erhobenen Verbrauchsteuern werden Alkohol- und Tabaksteuern vom Büro für Alkohol- und Tabaksteuer und Handel des US-Finanzministeriums erhoben.

Verbrauchsteuern für Alkohol

Einnahmen aus Verbrauchsteuern Der Anteil alkoholischer Getränke belief sich 2019 auf 10,0 Milliarden US-Dollar, 10 Prozent der gesamten Verbrauchsteuereinnahmen. Für destillierte Spirituosen, Wein und Bier gibt es unterschiedliche Steuersätze. Destillierte Spirituosen werden im Allgemeinen mit 13,50 USD pro Proof-Gallone besteuert (eine Proof-Gallone ist eine flüssige Gallone, die 50 Prozent Alkohol enthält). Bis Ende 2020 gilt jedoch ein niedrigerer Satz (13,34 USD) für Mengen von weniger als 22,23 Millionen Proof-Gallonen, die aus der Brennerei entfernt wurden oder importiert. Die Steuersätze für Weine variieren je nach Art und Alkoholgehalt und reichen von 1,07 USD pro Gallone für Weine mit 16 Prozent Alkohol oder weniger bis 3,40 USD pro Gallone für Schaumweine. Niedrigere Sätze gelten jedoch bis Ende 2020 auch für kleinere Mengen entfernten oder importierten Weins . Bier wird normalerweise mit 18,00 USD pro Barrel besteuert, obwohl für die ersten 60.000 Barrel für Brauereien, die weniger als zwei Millionen Barrel produzieren, ein reduzierter Satz von 3,50 USD pro Barrel gilt. In beiden Fällen gelten bis Ende 2020 niedrigere Sätze. Beachten Sie, dass der Alkoholgehalt von Bier und Wein viel niedriger besteuert wird als der Alkoholgehalt von destilliertem Alkohol.

Verbrauchsteuern gemäß dem Gesetz über erschwingliche Pflege

Das 2010 verabschiedete Gesetz zum Affordable Care Act (ACA) enthielt mehrere gesundheitsbezogene Verbrauchsteuern.

- Die größte ist eine jährliche Gebühr für Krankenkassen. Diese Gebühr stellt einen festen Gesamtbetrag für jedes Kalenderjahr dar (9,6 Mrd. USD für 2019), der den Versicherern entsprechend ihrem Marktanteil auferlegt wird. Verschiedene Mittelgesetze haben diese Steuer für 2017 und 2019 ausgesetzt. Sie wurde 2020 zurückgegeben, aber für 2021 und danach aufgehoben.

- Ab 2014 gilt eine jährliche Gebühr auch für Hersteller und Importeure von verschreibungspflichtigen Markenarzneimitteln Wie die jährliche Gebühr für Krankenkassen ist sie ein fester Gesamtbetrag für jedes Kalenderjahr (2,8 Mrd. USD im Jahr 2020 und danach), der proportional zum Umsatz zugewiesen wird.

- Eine Verbrauchsteuer von 40 Prozent auf bestimmte hohe Kosten Von Arbeitgebern gesponserte Krankenversicherungspläne (die „Cadillac-Steuer“) sollten 2018 beginnen, aber der Kongress verabschiedete eine zweijährige Verschiebung der Verbrauchsteuer und verlängerte die Aussetzung später bis 2022. Die Steuer wurde im Dezember 2019 aufgehoben. Andere Verbrauchsteuern im Gesundheitswesen umfassen eine Steuer von 2,3 Prozent auf Medizinprodukte und eine Steuer von 10 Prozent auf Bräunungsdienste in Innenräumen. Der Kongress hat die Verbrauchsteuer auf Medizinprodukte seit ihrer Einführung mehrmals ausgesetzt und kürzlich im Dezember insgesamt aufgehoben r 2019.

Die gesundheitsbezogenen Verbrauchsteuereinnahmen beliefen sich 2019 auf 12,0 Milliarden US-Dollar, 12 Prozent der gesamten Verbrauchsteuereinnahmen.

Der ACA verhängte außerdem zwei zusätzliche Steuern – eine Strafe Steuer auf Personen ohne wesentlichen Krankenversicherungsschutz (das „individuelle Mandat“) als Anreiz zum Kauf und eine Strafsteuer auf große Arbeitgeber, die keinen Krankenversicherungsschutz anbieten (das „Arbeitgebermandat“). Das Gesetz über Steuersenkungen und Beschäftigung von 2017 beseitigte das Einzelmandat ab 2019. Dies wird die Einnahmen reduzieren, aber für die Bundesregierung netto Geld sparen, da ohne das Einzelmandat weniger Menschen an staatlich subventionierten Krankenversicherungsprogrammen teilnehmen und weniger sparen Medicaid-Kosten und Steuersubventionen für Krankenkassenprämien übersteigen die entgangenen Einnahmen. Die Abschaffung des Einzelmandats wird jedoch die Zahl der Menschen ohne Krankenversicherung erhöhen – laut dem Haushaltsamt des Kongresses bis 2021 um schätzungsweise 7 Millionen mehr.