Roth IRA vs. 401 (k): Was ist besser für Sie?

Die Roth IRA und 401 (k) sind wie Cousins: Sie stammen aus derselben Familie von Altersvorsorgekonten, haben also viel gemeinsam. Aber schauen Sie genau hin und Sie werden sehen, wie unterschiedlich sie sind!

Sobald Sie verstanden haben, wie sie funktionieren, können Sie den Plan auswählen, mit dem Sie Ihre Einsparungen maximieren können. Und das ist nicht nur ein ausgefallenes Investitionsgespräch. Ihre heutige Wahl könnte zu Tausenden – wenn nicht Millionen – Dollar führen! Ich möchte, dass Sie Ihre Optionen verstehen, damit Sie zu 100% auf den Ruhestand vorbereitet sind.

Was sind also die Hauptunterschiede zwischen einer Roth IRA und einer 401 (k)? Und was noch wichtiger ist: Woher wissen Sie, welches für Sie besser ist?

Lassen Sie uns zunächst die Hauptfunktionen jedes Kontos besprechen.

Was ist ein 401 (K)?

Ein 401 (k) ist ein Altersvorsorgeplan, den viele Arbeitgeber anbieten. Sie können jeden Monat einen Prozentsatz Ihres Gehalts oder einen bestimmten Betrag investieren. Und Sie tätigen Ihre Investitionen mit Vorsteuergeld, was bedeutet, dass alles, was Sie investieren, von Ihrem Gehaltsscheck abgezogen wird, bevor Ihr Einkommen besteuert wird (wir werden etwas später darüber sprechen, warum dies wichtig ist).

A 401 (k ) ist nach dem Unterabschnitt des IRS-Codes benannt, der sich mit Pensionsplänen befasst. (Es ist ein spannendes Dokument zu lesen … nur spielen!) Das Geld, das Sie investieren, kann je nach Plan in verschiedene Arten von Investmentfonds fließen.

Bestimmte Unternehmen bieten keine 401 (k) an ) planen, aber sie könnten so etwas anbieten.

- 403 (b) – Dieser Plan ist wie ein 401 (k) für steuerbefreite Organisationen wie öffentliche Schulen, Krankenhäuser oder religiöse Gruppen.

- 457 (b) – Dieser Plan wird von staatlichen und lokalen Regierungen und einigen gemeinnützigen Organisationen angeboten.

Ein großes Plus von 401 (k), 403 (b) und 457 (b) Es ist geplant, dass Ihr Arbeitgeber Ihre Investition bis zu einem bestimmten Betrag anpassen kann. Matching wird von der Regierung nicht verlangt, daher bieten nicht alle Arbeitgeber eine an. Wenn Ihr Unternehmen einen 401 (k) anbietet, finden Sie heraus, ob Ihr Arbeitgeber ein Match anbietet, damit Sie Ihre investierenden Dollars optimal nutzen können. Wir reden über freies Geld, Leute! (Keine Sorge, wir werden dieses Konzept später auspacken.)

Und hier ein wenig Sicherheit: Das Geld, das Sie investieren, gehört Ihnen. Sie können Ihr 401 (k) -Konto auf eine IRA übertragen, wenn das Unternehmen untergeht oder wenn Sie sich entscheiden, weiterzumachen.

Vorteile eines 401 (k)

Nehmen wir a Sehen Sie sich einige der Hauptvorteile eines 401 (k) an:

- Beitragsbegrenzung. Sie können bis zu 19.000 USD pro Jahr in 401 (k), 403 (b) oder in die meisten 457 (b) Pläne investieren – ohne das Arbeitgeber-Match. Wenn Sie 50 Jahre oder älter sind, können Sie zusätzliche 6.000 USD pro Jahr hinzufügen, was einem Gesamtbetrag von 25.000 USD entspricht. (1)

- Arbeitgeberübereinstimmung. Wer liebt kein freies Geld? Wenn Ihr Arbeitgeber ein Match anbietet, sollten Sie es nutzen. Ich werde gleich erklären, wie.

- Keine Einkommensgrenze. Jeder kann unabhängig vom Einkommen in die 401 (k) seines Arbeitgebers investieren.

- Steuervergünstigung. Sie investieren in Ihre 401 (k) mit Vorsteuer-Dollars und senken so Ihr zu versteuerndes Einkommen für dieses Jahr.

Nachteile eines 401 (k)

Während eines 401 (k) ) ist eine großartige Möglichkeit, um für den Ruhestand zu sparen. Hier einige Nachteile, die Sie beachten sollten:

- Weniger Optionen für Investmentfonds. Ihr Arbeitgeber beauftragt einen externen Administrator mit der Durchführung des Pensionsplans des Unternehmens. Dieser Administrator bestimmt, in welche Investmentfonds Sie investieren können, wodurch Ihre Optionen eingeschränkt werden.

- Wartezeit. Wenn Sie neu in einem Unternehmen sind, müssen Sie möglicherweise warten, um an einem 401 (k) -Plan teilzunehmen.

- Erforderliche Mindestverteilungen (RMDs). Sie können Ihr Geld nicht für immer in Ihrem 401 (k) lassen. Ab einem Alter von 70 ½ Jahren müssen Sie jedes Jahr einen bestimmten Betrag Ihrer Ersparnisse abheben, sonst zahlen Sie eine Strafe. Außerdem gibt es Strafen für das Abheben von Geld vor dem 59. Lebensjahr. In jedem Fall will Onkel Sam seinen Anteil!

Okay, Leute: Wenden wir uns an die Roth IRA, und dann vergleichen wir die beiden.

Was ist ein ROTH IRA?

Ein Roth IRA (Individual Retirement Arrangement) ist ein Altersvorsorgekonto, das Sie selbst eröffnen können. Im Gegensatz zu einem 401 (k) leisten Sie mit Geldern nach Steuern einen Beitrag zu einer Roth IRA. Wenn Sie das Wort „Roth“ hören, möchte ich, dass Sie glücklich denken – denn mit einer Roth IRA können Ihre Ersparnisse steuerfrei wachsen. Und wenn Sie 59 ½ Jahre alt werden, können Sie steuerfrei Geld von Ihrem Konto abheben!

Eine IRA ist eine großartige Option für Personen, die selbstständig sind oder für kleine Unternehmen arbeiten, die keinen 401 (k) -Plan anbieten. Wenn Sie einen 401 (k) haben, können Sie zusätzliches Geld sparen und diversifizieren Sie Ihre Investitionen (ein Wort von 10 USD, wenn Sie nicht alle Eier in einen Korb legen), indem Sie eine IRA eröffnen.

Vorteile einer Roth IRA

Hier sind einige Vorteile eines Roth IRA hat über 401 (k):

- Steuerfreies Wachstum. Der größte Vorteil ist die Steuervergünstigung. Da Sie in Ihre Roth IRA mit bereits besteuertem Geld investieren, ist das Wachstum nicht Sie werden nicht besteuert, und Sie zahlen keine Steuern, wenn Sie Ihr Geld im Ruhestand abheben.

- Mehr Investitionsmöglichkeiten.Bei einer Roth IRA muss kein externer Administrator entscheiden, in welche Fonds Sie investieren können. Sie können also einen beliebigen Investmentfonds auswählen. Aber seien Sie vorsichtig: Lassen Sie sich bei der Auswahl von Investmentfonds immer gut beraten und verstehen Sie deren Funktionsweise, bevor Sie Geld anlegen.

- Stellen Sie sich getrennt von einem Arbeitgeber auf. Im Gegensatz zu einer betrieblichen Altersvorsorge können Sie jederzeit eine Roth IRA eröffnen, solange Sie den Mindestbetrag einzahlen. Der Betrag hängt davon ab, bei wem Sie Ihr Konto eröffnen.

- Keine erforderlichen Mindestverteilungen (RMDs). Mit einer Roth IRA werden Sie nicht bestraft, wenn Sie Ihr Geld nach dem 70. Lebensjahr auf Ihrem Konto belassen, solange Sie die Roth IRA mindestens fünf Jahre lang halten. Wie beim 401 (k) werden Sie dafür bestraft, dass Sie vor dem 59. Lebensjahr ½ Geld aus einer Roth IRA entnommen haben, es sei denn, Sie erfüllen bestimmte Anforderungen.

- Die Ehegatten-IRA. Wenn Sie verheiratet sind, aber nur einer von Ihnen Geld verdient, können Sie dennoch eine IRA für den nicht erwerbstätigen Ehepartner eröffnen. Der Ehepartner, der Geld verdient, kann in Konten für beide Ehepartner investieren – bis zum vollen Betrag! Ein 401 (k) kann dagegen nur von jemandem geöffnet werden, der ein Einkommen verdient.

Nachteile eines Roth IRA

Genau wie ein 401 (k) ) hat eine Roth IRA ihre Nachteile:

- Beitragslimit. Sie können nur bis zu 6.000 USD pro Jahr in eine Roth IRA investieren oder 7.000 USD, wenn Sie 50 Jahre oder älter sind. (2) Dies ist viel weniger als das Beitragslimit von 401 (k).

- Einkommenslimits. Wenn Sie ledig oder Haushaltsvorstand sind, muss Ihr modifiziertes bereinigtes Bruttoeinkommen (MAGI) weniger als 122.000 USD betragen, um den vollen Betrag zu einer Roth IRA beizutragen. Wenn Sie verheiratet sind und Ihre Steuern gemeinsam mit Ihrem Ehepartner einreichen, muss Ihr MAGI weniger als 193.000 USD betragen. Wenn Ihr Einkommen über diesen Grenzen liegt, wird der Betrag, den Sie investieren können, reduziert. Und wenn Sie als Einzelperson 137.000 USD oder mehr verdienen oder als Ehepaar 203.000 USD oder mehr, wenn Sie gemeinsam einreichen, haben Sie keinen Anspruch auf eine Roth IRA. (3) Die traditionelle IRA wäre jedoch weiterhin eine Option.

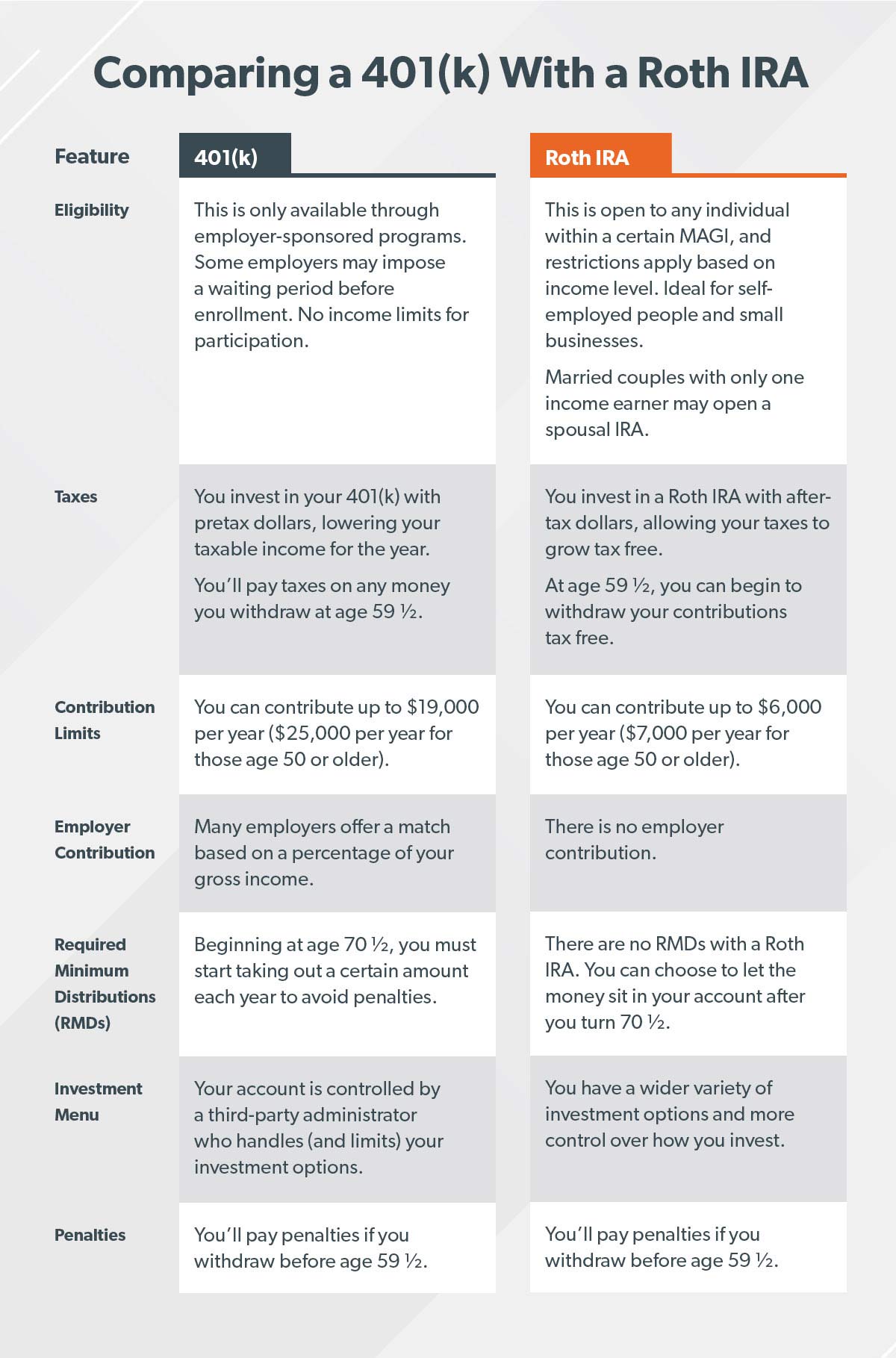

Roth IRA vs. 401 (k): Was sind die Hauptunterschiede?

Der Hauptunterschied zwischen einer Roth IRA und 401 (k) besteht darin, wie die beiden Konten besteuert werden. Mit einem 401 (k) investieren Sie Vorsteuer-Dollars und senken so Ihr zu versteuerndes Einkommen für dieses Jahr. Aber mit einer Roth IRA investieren Sie Dollar nach Steuern, was bedeutet, dass Ihre Investitionen steuerfrei wachsen.

Okay, Leute, hat jemand das Gefühl, Wasser aus einem Feuerwehrschlauch getrunken zu haben? Das waren viele Informationen! Sehen wir uns die Hauptunterschiede zwischen der Roth IRA und der 401 (k) an, damit Sie ihre Funktionen leicht vergleichen können:

WIE Um eine 401 (K) und eine rote IRA zusammen zu bringen

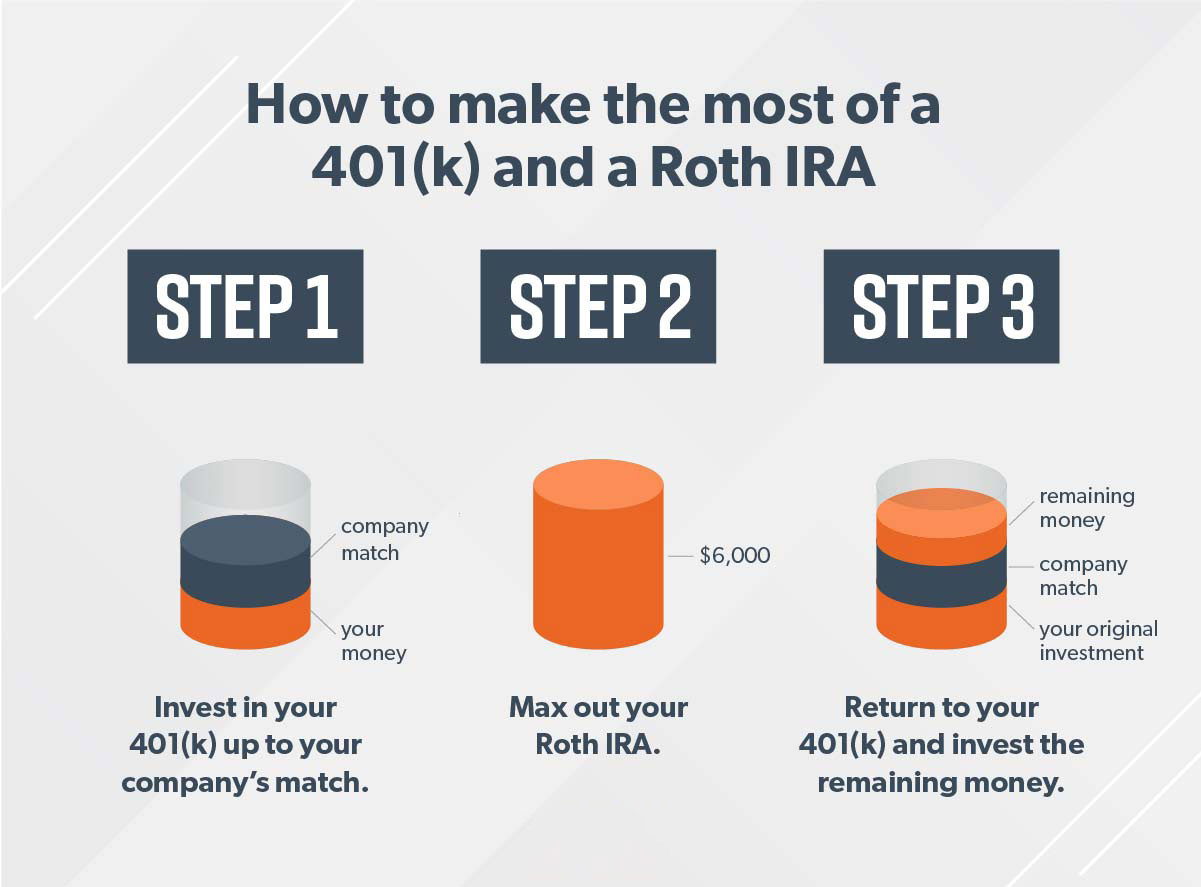

Die Leute fragen mich, ob sie ihr Geld in eine 401 (k) oder eine Roth IRA stecken sollen. Die Antwort lautet „Ja“.

Wenn Sie für einen 401 (k) und einen Roth IRA berechtigt sind, ist das beste Szenario, dass Sie in beide Konten investieren (und wenn Sie beide maximal nutzen können). Tue es!). Auf diese Weise nutzen Sie Ihr Arbeitgeber-Match und erhalten die Steuervorteile einer Roth IRA.

So funktioniert das in drei einfachen Schritten: Nehmen wir an, Sie verdienen 60.000 USD pro Jahr und sind unter 50. Ihr Ziel ist es, 15% – in diesem Fall 9.000 USD – in den Ruhestand zu investieren.

Denken Sie daran, wenn Sie es sind Bei einem Alter von über 50 Jahren können Sie Nachholbeiträge leisten, um Ihre Roth IRA auf 7.000 USD und Ihre 401 (k) auf 25.000 USD zu maximieren.

Oft wird ich gefragt, was zu tun ist, wenn Ihr Arbeitgeber dies nicht tut Bieten Sie keinen 401 (k) an und Sie haben Ihre Roth IRA für das Jahr voll ausgeschöpft. Die kurze Antwort: Sie brauchen Ihr Geld, um zu wachsen. Sie können immer noch mit einem Investmentprofi zusammenarbeiten, um in Investmentfonds für Wachstumsaktien zu investieren, die es nicht gibt. Wenn Sie Ihr Geld angelegt haben, lassen Sie es in Ruhe. Investieren ist ein Marathon – kein Sprint.

DIE BESTE WAHL: ARBEITEN SIE MIT EINEM PRO

Hier ist das Deal: Investieren ist die harte Arbeit wert. Wenn Sie jetzt nicht sparen und investieren, haben Sie nichts im Ruhestand weiterleben. Es kann einschüchternd und komplex sein, aber Sie müssen dies nicht alleine tun!

Mein bester Ratschlag für die Anlage ist, dass Sie mit einem Anlagefachmann sprechen. Holen Sie sich jemanden in Ihr Team, der Ihnen hilft, konzentriert zu bleiben und Ihre Träume weiter zu verfolgen!

Steigern Sie Ihr Investitionsspiel

Investitionsentscheidungen sind a große Sache, warum also nicht eine Anleitung bekommen? SmartVestor ist ein kostenloser Service, der Sie sofort mit bis zu fünf Investmentprofis in Ihrer Nähe verbindet.

Finden Sie Ihren Profi