Elementele cheie ale sistemului fiscal SUA

Accizele sunt impozite pe consum reduse, percepute pe anumite bunuri, servicii și activități. Ele pot fi fie un impozit pe unitate (cum ar fi impozitul pe benzină pe galon), fie un procent din preț (cum ar fi impozitul pe biletul de avion). În general, accizele sunt colectate de la producători sau angrosiști și sunt încorporate în prețul plătit de consumatorii finali.

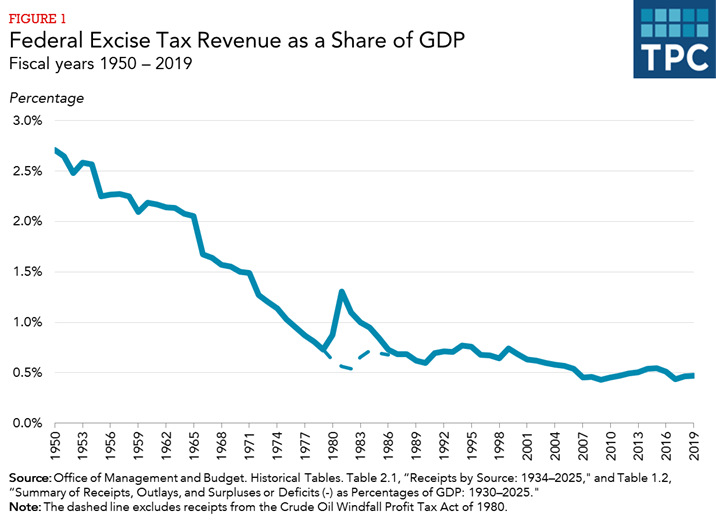

Veniturile federale din accize au scăzut de-a lungul timpului în raport cu dimensiunea economiei. Ca procent din produsul intern brut (PIB), veniturile din accize au scăzut de la 2,7% în 1950 la 0,7% până în 1979 (figura 1). Încasările au crescut temporar din cauza impozitului pe profit pe profit pe petrol brut impus în 1980, dar excluzând acel impozit (linia punctată din figura 1), veniturile au fost de aproximativ 0,7% din PIB în anii 1980 și 1990. Veniturile din impozite accizabile ca procent din PIB au scăzut din nou treptat pe parcursul anilor 2000 până la aproximativ 0,4 la sută în ultimii ani.

Venituri din fondul general sau din fondul fiduciar

Venitul din accize este fie transferat către fondul general, fie alocat fondurilor fiduciare dedicate scopurilor specificate. Accizele fondului general reprezintă aproximativ 40% din totalul încasărilor accizelor, restul de 60% urmând să fie fonduri fiduciare.

Accizele fondului general sunt impuse multor bunuri și servicii, dintre care cele mai proeminente sunt alcoolul. , tutun și asigurări de sănătate. Alte accize la fondurile generale includ impozite pe serviciul de telefonie locală, vehicule cu rating redus („guzzlers”), substanțe chimice care diminuează ozonul și servicii de tăbăcire în interior.

Accizele dedicate fondurilor fiduciare finanțează transportul precum și cheltuielile legate de mediu și sănătate. Highway Trust Fund și Airport and Airway Trust Fund reprezintă peste 90 la sută din încasările din impozitele accizabile din fondul fiduciar, în principal din impozite pe benzină și alți combustibili de transport (Highway Trust Fund) și călătorii aeriene (Fondul fiduciar pentru aeroport și căile aeriene).

Accize federale majore

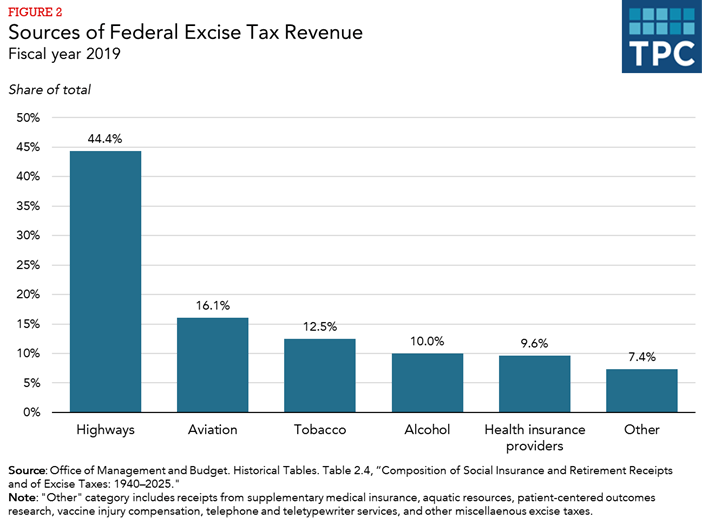

Cinci categorii de accize – autostradă, aviație, tutun, alcool și sănătate – au reprezentat 93% din încasări totale de accize în 2019 (figura 2).

Accize dedicate Fondului fiduciar autostrăzii

Accize legate de autostradă veniturile au totalizat 40,5 miliarde de dolari în 2019, 41% din totalul veniturilor din accize. Impozitele pe benzină și motorină, care sunt 18,4 și 2 4,4 cenți pe galon, respectiv, reprezintă peste 90% din veniturile totale din impozitul pe autostradă, restul din impozite pe alți combustibili, camioane, remorci și anvelope. (Cotele de impozitare pentru benzină și motorină includ o taxă de 0,1% alocată pentru Fondul fiduciar al rezervorului de depozitare subterană cu scurgeri.) Majoritatea celorlalți combustibili auto sunt, de asemenea, supuși taxelor accizabile, deși combustibilii „parțial scutiți” produși din gaze naturale sunt impozitați cu mult mai mici Credite fiscale pentru producătorii anumitor combustibili considerați superiori din punct de vedere ecologic – inclusiv biodiesel, amestecuri diesel regenerabile, combustibili alternativi și amestecuri de combustibili alternativi – au expirat la sfârșitul anului 2017, dar au fost, în general, prelungite în decembrie 2019 retroactiv din 2018 până la sfârșitul anului 2022, cu excepția pentru combustibilii alternativi, creditul a fost acordat doar până în 2020.

Impozite accize dedicate fondului fiduciar aeroport și aerian

Veniturile din accize dedicate fondului fiduciar aeroport și aerian au totalizat 16,0 miliarde USD în 2019, reprezentând 16% din toate încasările de accize. Conform datelor Biroului bugetar al Congresului, mai mult de 90% din accizele pentru aviație provin din impozitarea tarifelor aeriene pentru pasageri s, restul provenind din impozite pe transportul aerian de marfă și combustibilii de aviație.

Călătoria aeriană internă este supusă unei taxe de 7,5 la sută bazată pe prețul biletului plus 4,30 USD (în 2020) pentru fiecare segment de zbor (o decolare) și o aterizare). O taxă de 6,25 la sută se percepe pentru transportul intern de marfă. Sosirile și plecările internaționale sunt taxate la 18,90 USD de persoană (în 2020); nu există taxe pentru mărfurile internaționale. Atât comisionul pe segmentul intern, cât și comisionul internațional pentru sosiri și plecări sunt indexate pentru inflație.

Impozitele pe accize pe tutun

Veniturile din impozitele pe tutun au totalizat 12,5 miliarde USD în 2019, reprezentând 13% din total venituri din accize. Accizele federale sunt impuse produselor din tutun, care includ țigări, trabucuri, snuff, tutun de mestecat, tutun de pipă și tutun de rulat. Taxa se calculează la o mie de trabucuri sau țigări sau la o lire de tutun, în funcție de produs. Taxa este egală cu aproximativ 1,00 USD per pachet de 20 de țigări. Hârtiile și tuburile pentru țigări sunt, de asemenea, supuse impozitului. Impozitele pe tutun sunt colectate atunci când produsele părăsesc spații obligatorii pentru distribuție internă. Produsele exportate sunt scutite.Spre deosebire de alte accize colectate de IRS, impozitele pe alcool și tutun sunt colectate de Biroul pentru comerț și impozite pe alcool și tutun al Departamentului Trezoreriei SUA.

Impozite pe accize pe alcool

Venituri din accize din băuturile alcoolice s-au ridicat la 10,0 miliarde de dolari în 2019, 10% din totalul încasărilor de accize. Există cote diferite de impozitare pentru băuturile spirtoase distilate, vin și bere. Băuturile spirtoase distilate sunt, în general, taxate la 13,50 dolari pe galonul de probă (un galon de probă este un galon lichid, care este 50% alcool), dar o rată mai mică (13,34 USD) se aplică până la sfârșitul anului 2020 pentru cantitățile mai mici de 22,23 milioane de galoane de probă scoase din distilerie sau importate. Cotele de impozitare pentru vinuri variază în funcție de tip și conținutul de alcool, variind de la 1,07 USD pe galon pentru vinurile cu alcool de 16% sau mai puțin până la 3,40 USD pe galon pentru vinurile spumante, dar se aplică și rate mai mici până la sfârșitul anului 2020 pentru cantități mai mici de vin scoase sau importate . Berea este de obicei taxată la 18,00 dolari pe baril (31 de galoane), deși o rată redusă de 3,50 dolari pe baril se aplică primelor 60.000 de barili pentru fabricile de bere care produc mai puțin de două milioane de barili. Se aplică rate mai mici în ambele cazuri până la sfârșitul anului 2020. Rețineți că conținutul de alcool din bere și vin este impozitat la o rată mult mai mică decât conținutul de alcool al băuturilor spirtoase distilate.

Legislația ACA (Affordable Care Act) adoptată în 2010 conținea mai multe accize legate de sănătate.

- Cea mai mare este o taxă anuală pentru furnizorii de asigurări de sănătate. Această taxă reprezintă o sumă agregată fixă pentru fiecare an calendaristic (9,6 miliarde de dolari pentru 2019), impusă furnizorilor de asigurări în funcție de cota lor de piață. Diverse acte de credite au suspendat această taxă pentru 2017 și 2019. A revenit în 2020, dar este abrogată pentru 2021 și ulterior.

- Începând din 2014, o taxă anuală se aplică și producătorilor și importatorilor de medicamente eliberate pe bază de rețetă, care , ca și taxa anuală pentru furnizorii de asigurări de sănătate, este o sumă agregată fixă pentru fiecare an calendaristic (2,8 miliarde de dolari în 2020 și ulterior) alocată proporțional cu vânzările.

- O acciză de 40% la anumite costuri ridicate planurile de asigurări de sănătate sponsorizate de angajatori („taxa Cadillac”) urmau să înceapă în 2018, dar Congresul a adoptat o amânare de doi ani a accizei și, ulterior, a prelungit suspendarea până în 2022. Taxa a fost abrogată în decembrie 2019.

- Alte accize legate de asistența medicală includ o taxă de 2,3 la sută pentru dispozitivele medicale și o taxă de 10 la sută pentru serviciile de bronzare în interior. Congresul a suspendat acciza la dispozitivele medicale de mai multe ori de la implementare și a abrogat-o recent în decembrie r 2019.

Veniturile din accize legate de sănătate au totalizat 12,0 miliarde de dolari în 2019, 12% din totalul încasărilor din accize.

ACA a impus, de asemenea, două taxe suplimentare – o penalizare impozit pe persoanele fără acoperire esențială de asigurări de sănătate („mandatul individual”) ca stimulent pentru achiziționarea acestuia și o taxă de penalizare pentru angajatorii mari care aleg să nu ofere acoperire de îngrijire a sănătății („mandatul angajatorului”). Legea privind reducerile fiscale și locurile de muncă din 2017 a eliminat mandatul individual începând cu 2019. Acest lucru va reduce veniturile, dar, pe net, economisește bani pentru guvernul federal, deoarece fără mandatul individual, mai puține persoane se vor înscrie în programele de asigurări de sănătate subvenționate de guvern și vor economisi din Costurile Medicaid și subvențiile fiscale pentru primele de asigurări de sănătate vor depăși veniturile pierdute. Cu toate acestea, eliminarea mandatului individual va crește numărul persoanelor fără asigurări de sănătate – cu aproximativ 7 milioane de persoane în plus până în 2021, potrivit Biroului bugetar al Congresului.