Calculator ipotecă

Calculator ipotecă

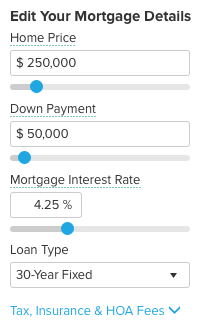

Utilizați calculatorul ipotecii SmartAsset pentru a estima plata ipotecară lunară, inclusiv principalul și dobânzile, taxele, asigurarea proprietarilor și asigurarea ipotecară privată (PMI). Puteți ajusta prețul locuinței, avansul și condițiile ipotecare pentru a vedea cum se va modifica plata dvs. lunară.

De asemenea, puteți încerca calculatorul nostru despre cât de mult imi pot permite dacă nu sunteți sigur câți bani ar trebui să bugeteze pentru o nouă casă.

Un consilier financiar vă poate ajuta în planificarea achiziționării unei case. Pentru a găsi un consilier financiar în apropierea dvs., încercați instrumentul nostru gratuit de potrivire online sau sunați la 1-888-217-4199.

The Math Behind Our Mortgage Calculator

Pentru cei care doresc să știm exact cum funcționează calculatorul nostru, folosim următoarea formulă pentru calculele ipotecare:

M = Plata lunară

P = Suma principalului (soldul inițial al împrumutului)

i = Rata dobânzii

n = Numărul de plăți lunare pentru credit ipotecar pe 30 de ani (30 * 12 = 360 etc.)

Cum se folosește calculatorul nostru de plăți ipotecare

Primul pas pentru a determina ce veți plăti în fiecare lună este furnizarea de informații de bază despre casa dvs. potențială și ipoteca. Există trei câmpuri de completat: prețul locuinței, avans și rata dobânzii ipotecare. În caseta derulantă, alegeți termenul de împrumut. Nu vă faceți griji dacă nu aveți numere exacte cu care să lucrați – folosiți-vă cea mai bună presupunere. Numerele pot fi întotdeauna ajustate ulterior.

Pentru un calcul mai detaliat al plăților lunare, faceți clic pe meniul derulant pentru „Impozite, asigurări & Taxe HOA.” Aici puteți completa locația locuinței, impozitele anuale pe proprietate, asigurarea anuală a proprietarilor și taxele lunare pentru HOA sau condominiu, dacă este cazul.

Prețul locuinței

Să îl descompunem în continuare. prețul, prima intrare, se bazează pe veniturile dvs., plata lunară a datoriilor, scorul creditului și economiile în avans. Un procent pe care îl puteți auzi atunci când cumpărați o casă este regula de 36%. raportul dintre venituri (DTI) de aproximativ 36% sau mai puțin (sau maxim 43% pentru un împrumut FHA) atunci când solicitați un credit ipotecar. Acest raport vă ajută creditorul să înțeleagă capacitatea dvs. financiară de a plăti ipoteca dvs. în fiecare lună. , cu atât este mai puțin probabil să vă permiteți ipoteca.

Pentru a calcula DTI, adăugați toate plățile lunare ale datoriilor, cum ar fi datoria pe card de credit, împrumuturile pentru studenți, pensia alimentară sau pensia alimentară pentru copii, împrumuturile auto și plăți ipotecare. În continuare, împărțiți la venitul dvs. lunar, înainte de impozitare. Pentru a obține un procent, multiplați cu 100. Numărul cu care ați rămas este DTI-ul dvs.

DTI = Totalul lunar al datoriilor lunare ÷ Venitul brut lunar x 100

Plata inițială

În general, o plată anticipată de 20% este cea mai mare ipotecă creditorii se așteaptă la un împrumut convențional fără asigurare ipotecară privată (PMI). Desigur, există excepții. De exemplu, împrumuturile VA nu necesită plăți în avans, iar împrumuturile FHA permit adesea până la o plată în avans de 3% (dar vin cu o versiune a asigurării ipotecare). În plus, unii creditori au programe care oferă ipoteci cu avansuri de până la 3% până la 5%. Tabelul de mai jos arată modul în care dimensiunea avansului dvs. va afecta plata lunară a ipotecii dvs.

* Plata este principală și numai dobândă. Pentru a obține plata lunară totală pentru avansurile sub 20%, adăugați impozitele pe proprietate, asigurarea proprietarilor de case și asigurarea ipotecii private (PMI).

În general, majoritatea cumpărătorilor de case ar trebui să urmărească să aibă 20% din valoarea dorită prețul locuinței economisit înainte de a solicita o ipotecă. A fi capabil să efectueze o avans semnificativ vă îmbunătățește șansele de a vă califica pentru cele mai bune rate ipotecare. Scorul dvs. de credit și venitul sunt doi factori suplimentari care vor juca un rol în determinarea ratei ipotecare.

Rata ipotecii

Pentru caseta cu rata ipotecii, puteți vedea ce ați califica pentru cu instrumentul nostru de comparare a ratelor ipotecare. Sau puteți utiliza rata dobânzii pe care un potențial creditor v-a dat-o atunci când ați trecut prin procesul de pre-aprobare sau ați vorbit cu un broker ipotecar. Dacă nu aveți o idee despre ce v-ați califica, puteți oricând să stabiliți o rată estimată utilizând tendințele actuale ale ratei găsite pe site-ul nostru sau pe pagina ipotecară a creditorului. Nu uitați, rata reală a ipotecii dvs. se bazează pe o serie de factori, inclusiv scorul dvs. de credit și raportul datorie-venit.

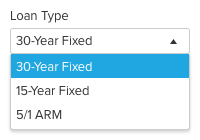

Termen de împrumut

În zona derulantă, aveți opțiunea de a selecta o ipotecă cu rată fixă de 30 de ani, 15 -an ipotecă cu rată fixă sau 5/1 ARM. Primele două opțiuni, așa cum indică și numele lor, sunt împrumuturi cu rată fixă.Aceasta înseamnă că rata dobânzii și plățile lunare rămân neschimbate pe parcursul întregului împrumut. Un ARM sau o ipotecă cu rată ajustabilă are o rată a dobânzii care se va modifica după o perioadă inițială cu rată fixă. În general, după perioada introductivă, rata dobânzii ARM se va modifica o dată pe an. În funcție de climatul economic, rata dvs. poate crește sau scădea. Majoritatea oamenilor aleg împrumuturi cu rată fixă pe 30 de ani, dar dacă intenționați să vă mutați în câțiva ani sau să schimbați casa, un ARM vă poate oferi o rată inițială mai mică.

Înțelegerea plății dvs. ipotecare

Plata lunară a creditului ipotecar = Principal + Dobândă + Plata contului de garanție

Cont de garanție = Asigurarea proprietarilor de locuințe + Impozite pe proprietate + PMI (dacă este cazul)

Suma forfetară datorată în fiecare lună, creditorul dvs. ipotecar se împarte în mai multe elemente diferite. Majoritatea cumpărătorilor de case au un cont escrow, care este contul pe care îl folosește creditorul pentru a plăti factura de impozit pe proprietate și asigurarea proprietarilor de case. Asta înseamnă că factura pe care o primiți în fiecare lună pentru creditul dvs. ipotecar include nu numai plata principalului și a dobânzii (banii care se îndreaptă direct către împrumutul dvs.), ci și impozitele pe proprietate, asigurarea locuinței și, în unele cazuri, asigurarea ipotecii private.

Ce este principalul și dobânda?

Principalul este suma împrumutului pe care l-ați împrumutat și dobânda este banii suplimentari pe care îi datorați creditorului care se acumulează în timp și reprezintă un procent din valoarea inițială împrumut. Creditele ipotecare cu rată fixă vor avea același total total și dobândă în fiecare lună, dar numerele reale pentru fiecare modificare pe măsură ce plătiți împrumutul. Aceasta se numește amortizare. Începeți plătind un procent mai mare de dobândă decât principalul. Treptat, veți plăti din ce în ce mai mult principal și mai puține dobânzi. Consultați tabelul de mai jos pentru un exemplu de amortizare a unei ipoteci de 200.000 USD.

* Acest tabel ilustrează amortizarea împrumutului pentru o ipotecă cu rată fixă de 30.000 USD pe 30 de ani.

Ce este asigurarea proprietarilor de case ?

Asigurarea pentru proprietarii de locuințe este o poliță pe care o achiziționați de la un furnizor de asigurări care vă acoperă în caz de furt, daune de incendiu sau de furtună (grindină, vânt și fulgere) în casa dvs. Asigurarea împotriva inundațiilor sau cutremurelor este, în general, o politică separată. Asigurarea pentru proprietarii de case poate costa de la câteva sute de dolari până la mii de dolari, în funcție de dimensiunea și locația casei.

Când împrumutați bani pentru a cumpăra o casă, creditorul vă solicită să aveți o asigurare pentru proprietari. Acest tip de poliță de asigurare protejează garanția creditorului (locuința dvs.) în caz de incendiu sau alte evenimente cauzatoare de daune.

Cum funcționează impozitele pe proprietate?

Când dețineți proprietate, sunt supuse taxelor percepute de județ și raion. Puteți introduce codul poștal sau numele orașului folosind calculatorul nostru de impozite pe proprietate pentru a vedea rata efectivă medie de impozitare din zona dvs.

Impozitele pe proprietăți variază foarte mult de la stat la stat și chiar de la județ la județ. De exemplu, New Jersey are cea mai mare rată medie efectivă a impozitului pe proprietate din SUA, de 2,42%. Deținerea de proprietăți în Wyoming vă va aduce însă înapoi aproximativ 0,57% în impozite pe proprietate, una dintre cele mai mici rate efective de impozitare din țară.

Deși depinde de statul, județul și municipalitatea dvs., în în general, impozitele pe proprietate sunt calculate ca procent din valoarea casei dvs. și vă sunt facturate o dată pe an. În unele zone, casa dvs. este reevaluată în fiecare an, în timp ce în altele poate fi la fel de lungă ca la fiecare cinci ani. Aceste taxe plătesc, în general, pentru servicii precum reparații și întreținere a drumurilor, bugetele districtelor școlare și serviciile generale ale județului.

Ce este PMI?

Asigurarea ipotecară privată (PMI) este o poliță de asigurare necesară de către creditori pentru a asigura un împrumut considerat cu risc ridicat. Vi se cere să plătiți PMI dacă nu aveți o plată în avans de 20% și nu vă calificați pentru un împrumut VA. Motivul pentru care majoritatea creditorilor solicită o plată în avans de 20% se datorează capitalului propriu. Dacă nu aveți un capital suficient de mare în casă, sunteți considerat o posibilă răspundere implicită. În termeni mai simpli, reprezentați un risc mai mare pentru creditorul dvs. atunci când nu plătiți suficientă casă.

PMI este calculat ca procent din suma inițială a împrumutului și poate varia de la 0,3% la 1,5% în funcție de avans și de scorul de credit. După ce atingeți cel puțin 20% capital propriu, puteți solicita să nu mai plătiți PMI.

Ce sunt taxele HOA?

Taxele asociației de proprietari de case (HOA) sunt obișnuite atunci când cumpărați un condominiu sau o casă care face parte dintr-o comunitate planificată. În general, taxele HOA se percep lunar sau anual. Taxele acoperă taxe comune, cum ar fi întreținerea spațiului comunitar (cum ar fi iarba, piscina comunitară sau alte facilități comune) și întreținerea clădirilor. Când vă uitați la proprietăți, taxele HOA sunt de obicei divulgate în avans, astfel încât să puteți vedea cât plătesc actualii proprietari pe lună sau pe an. Taxele HOA sunt o taxă suplimentară continuă cu care trebuie să se confrunte, nu acoperă impozitele pe proprietate sau asigurarea proprietarilor de case în majoritatea cazurilor.

Cum să reduceți plata lunară a creditului ipotecar

- Alegeți un termen lung de împrumut

- Cumpărați o casă mai puțin costisitoare

- Plătiți o avans mai mare

- Găsiți cea mai mică rată a dobânzii disponibile

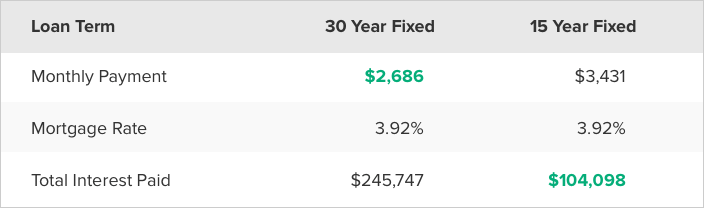

Vă puteți aștepta la o factură mai mică dacă creșteți numărul de ani în care plătiți ipoteca. Aceasta înseamnă prelungirea termenului de împrumut. De exemplu, o ipotecă pe 15 ani va avea plăți lunare mai mari decât un credit ipotecar pe 30 de ani, deoarece plătiți împrumutul într-o perioadă de timp redusă.

O cale evidentă, dar totuși importantă, către o plată lunară mai mică este cumpărarea unei case mai accesibile. Cu cât prețul casei este mai mare, cu atât plățile dvs. lunare sunt mai mari. Acest lucru se leagă de PMI. Dacă nu aveți suficient economisit pentru o avans de 20%, veți plăti mai mult în fiecare lună pentru a asigura împrumutul. Cumpărarea unei case la un preț mai mic sau așteptarea până când veți avea economii mai mari în avans sunt două modalități de a vă salva de la plăți lunare mai mari.

În cele din urmă, rata dobânzii dvs. afectează plățile dvs. lunare. Nu trebuie să acceptați primii termeni pe care îi primiți de la un creditor. Încercați să faceți cumpărături cu alți creditori pentru a găsi o rată mai mică și pentru a menține plățile ipotecare lunare cât mai mici posibil.