Principais elementos do sistema tributário dos EUA

Os impostos especiais de consumo são impostos sobre o consumo de base restrita, cobrados sobre bens, serviços e atividades específicos. Eles podem ser um imposto por unidade (como o imposto por galão na gasolina) ou uma porcentagem do preço (como o imposto sobre passagens aéreas). Geralmente, os impostos especiais de consumo são cobrados dos produtores ou atacadistas e estão incorporados ao preço pago pelos consumidores finais.

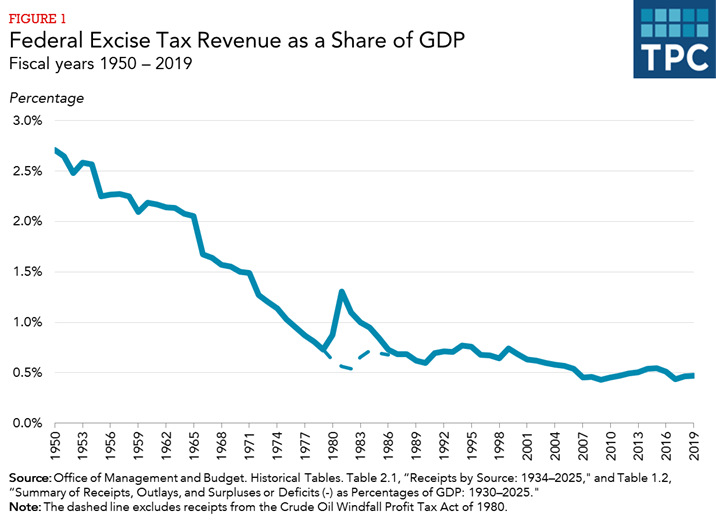

A receita federal dos impostos especiais de consumo diminuiu ao longo do tempo em relação ao tamanho da economia. Como porcentagem do produto interno bruto (PIB), a receita do imposto especial de consumo caiu de 2,7% em 1950 para 0,7% em 1979 (figura 1). As receitas aumentaram temporariamente devido ao imposto sobre lucros inesperados do petróleo bruto imposto em 1980, mas excluindo esse imposto (a linha tracejada na figura 1) a receita foi de cerca de 0,7 por cento do PIB durante os anos 1980 e 1990. As receitas dos impostos especiais de consumo como porcentagem do PIB diminuíram gradualmente novamente ao longo dos anos 2000 para cerca de 0,4% nos últimos anos.

Receitas do fundo geral ou do fundo fiduciário

A receita do imposto especial de consumo é transferida para o fundo geral ou alocada para fundos fiduciários dedicados a fins específicos. Os impostos especiais de consumo do fundo geral respondem por cerca de 40% do total das receitas de impostos especiais, com os 60% restantes indo para fundos fiduciários.

Os impostos especiais de consumo do fundo geral são impostos sobre muitos bens e serviços, dos quais o mais importante é o álcool , tabaco e seguro saúde. Outros impostos de consumo de fundos gerais incluem impostos sobre serviços telefônicos locais, veículos com classificações de baixa quilometragem (“bebedores de gás”), produtos químicos que destroem a camada de ozônio e serviços de bronzeamento artificial.

Impostos de consumo dedicados a fundos fiduciários financiam transporte bem como gastos relacionados ao meio ambiente e à saúde. O Highway Trust Fund e o Airport and Airway Trust Fund respondem por mais de 90% das receitas de impostos especiais de consumo, principalmente de impostos sobre gasolina e outros combustíveis de transporte (Highway Trust Fund), e viagens aéreas (Airport and Airway Trust Fund).

Principais impostos federais de consumo

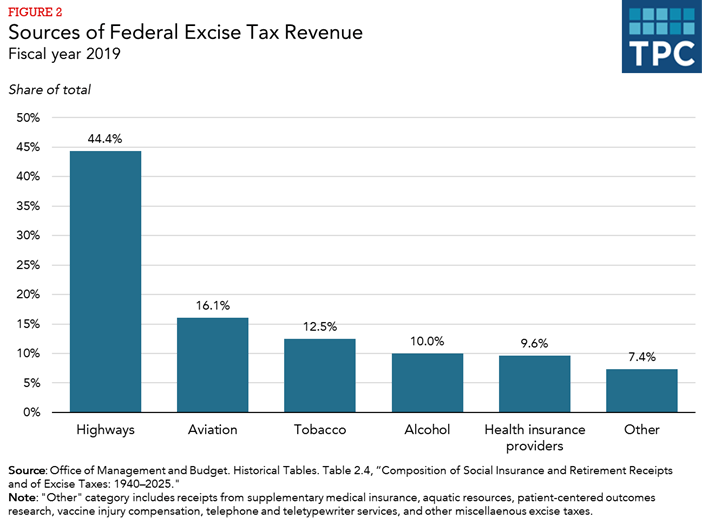

Cinco categorias de impostos de consumo – rodovias, aviação, tabaco, álcool e saúde – responderam por 93 por cento de total das receitas de impostos especiais de consumo em 2019 (figura 2).

Impostos especiais dedicados ao Fundo Fiduciário de Rodovias

Imposto de consumo relacionado com rodovias a receita totalizou US $ 40,5 bilhões em 2019, 41% de toda a receita de impostos especiais de consumo. Impostos sobre gasolina e diesel, que são 18,4 e 2 4,4 centavos por galão, respectivamente, representam mais de 90 por cento da receita tributária total das rodovias, com o restante dos impostos sobre outros combustíveis, caminhões, reboques e pneus. (As taxas de imposto para gasolina e diesel incluem um imposto de 0,1 por cento destinado ao Leaking Underground Storage Tank Trust Fund.) A maioria dos outros combustíveis para motores também estão sujeitos a impostos especiais de consumo, embora os combustíveis “parcialmente isentos” produzidos a partir do gás natural sejam tributados em taxas muito mais baixas alíquotas. Os créditos fiscais para produtores de certos combustíveis considerados ambientalmente superiores – incluindo biodiesel, misturas de diesel renovável, combustível alternativo e misturas de combustíveis alternativos – expiraram no final de 2017, mas foram geralmente estendidos em dezembro de 2019 retroativamente de 2018 até o final de 2022, exceto para os combustíveis alternativos, o crédito foi estendido apenas até 2020.

Impostos especiais dedicados ao Airport and Airway Trust Fund

A receita de impostos especiais de consumo dedicados ao Airport and Airway Trust Fund totalizou US $ 16,0 bilhões em 2019, representando 16% de todas as receitas de impostos especiais de consumo. De acordo com dados do Congressional Budget Office, mais de 90% dos impostos especiais de consumo da aviação vieram de impostos sobre passagens aéreas de passageiros s, com o restante vindo de impostos sobre carga aérea e combustíveis de aviação.

As viagens aéreas domésticas estão sujeitas a uma taxa de 7,5 por cento com base no preço da passagem mais $ 4,30 (em 2020) para cada segmento de voo (uma decolagem e um pouso). Um imposto de 6,25% é cobrado no transporte de carga doméstica. As chegadas e partidas internacionais são tributadas em $ 18,90 por pessoa (em 2020); não há imposto sobre cargas internacionais. Tanto a taxa do segmento doméstico quanto a taxa de chegadas e partidas internacionais são indexadas pela inflação.

Impostos sobre o tabaco

A receita de impostos sobre o tabaco totalizou US $ 12,5 bilhões em 2019, representando 13 por cento de todos receitas fiscais especiais. Impostos federais de consumo são impostos sobre produtos de tabaco, que incluem cigarros, charutos, rapé, tabaco de mascar, tabaco para cachimbo e tabaco de enrolar. O imposto é calculado por mil charutos ou cigarros ou por libra de tabaco, dependendo do produto. O imposto equivale a cerca de US $ 1,00 por maço de 20 cigarros. Os papéis e tubos de cigarros também estão sujeitos a impostos. Os impostos sobre o tabaco são cobrados quando os produtos saem das dependências alfandegadas para distribuição doméstica. Os produtos exportados estão isentos.Ao contrário de outros impostos especiais cobrados pelo IRS, os impostos sobre o álcool e o tabaco são cobrados pelo Escritório de Imposto sobre Álcool e Tabaco e Comércio do Departamento do Tesouro dos EUA.

Impostos sobre o consumo de álcool

Receita do imposto especial de consumo de bebidas alcoólicas totalizou US $ 10,0 bilhões em 2019, 10% do total das receitas fiscais. Existem diferentes taxas de impostos para bebidas destiladas, vinho e cerveja. As bebidas destiladas geralmente são tributadas em $ 13,50 por galão de prova (um galão de prova é um galão líquido com 50 por cento de álcool), mas uma taxa mais baixa ($ 13,34) se aplica até o final de 2020 para quantidades de menos de 22,23 milhões de galões de prova removidos da destilaria ou importado. As taxas de impostos sobre os vinhos variam de acordo com o tipo e o teor de álcool, variando de US $ 1,07 por galão para vinhos com 16 por cento de álcool ou menos a US $ 3,40 por galão para vinhos espumantes, mas taxas mais baixas também se aplicam até o final de 2020 para quantidades menores de vinho removido ou importado . A cerveja é tipicamente tributada em $ 18,00 por barril (31 galões), embora uma taxa reduzida de $ 3,50 por barril aplicada aos primeiros 60.000 barris para cervejarias que produzem menos de dois milhões de barris. Taxas mais baixas se aplicam em ambos os casos até o final de 2020. Observe que o teor de álcool da cerveja e do vinho é tributado a uma taxa muito mais baixa do que o teor de álcool de bebidas destiladas.

Impostos especiais promulgados pela Lei de Cuidados Acessíveis

A legislação do Affordable Care Act (ACA) aprovada em 2010 continha vários impostos especiais de consumo relacionados à saúde.

- O maior deles é uma taxa anual sobre provedores de seguro saúde. Essa taxa representa um valor agregado fixo para cada ano civil (US $ 9,6 bilhões para 2019), imposta às seguradoras de acordo com sua participação no mercado. Vários atos de dotações suspenderam este imposto em 2017 e 2019. Ele foi devolvido em 2020, mas é revogado em 2021 e posteriormente.

- A partir de 2014, uma taxa anual também se aplica a fabricantes e importadores de medicamentos prescritos de marca, que , assim como a taxa anual dos provedores de seguro saúde, é um valor agregado fixo para cada ano civil (US $ 2,8 bilhões em 2020 e depois) alocado em proporção às vendas.

- Um imposto de consumo de 40 por cento sobre certos custos elevados. planos de seguro saúde patrocinados pelo empregador (o “imposto Cadillac”) estavam programados para começar em 2018, mas o Congresso aprovou um adiamento de dois anos do imposto de consumo e, posteriormente, estendeu a suspensão até 2022. O imposto foi revogado em dezembro de 2019. li>

- Outros impostos especiais de consumo relacionados a cuidados de saúde incluem um imposto de 2,3 por cento sobre dispositivos médicos e um imposto de 10 por cento sobre serviços de bronzeamento artificial. O Congresso suspendeu o imposto de consumo sobre dispositivos médicos várias vezes desde a implementação e recentemente o revogou totalmente em Decembe r 2019.

A receita de impostos especiais de consumo relacionados à saúde totalizou US $ 12,0 bilhões em 2019, 12 por cento do total de receitas fiscais.

A ACA também impôs dois impostos adicionais – uma penalidade imposto sobre indivíduos sem cobertura de seguro saúde essencial (o “mandato individual”) como um incentivo para comprá-lo, e um imposto de multa sobre grandes empregadores que optam por não oferecer cobertura de saúde (o “mandato do empregador”). A Lei de redução de impostos e empregos de 2017 eliminou o mandato individual a partir de 2019. Isso reduzirá a receita, mas na rede economizará dinheiro para o governo federal, porque sem o mandato individual, menos pessoas se inscreverão em programas de seguro saúde subsidiados pelo governo e na economia de menores Os custos do Medicaid e os subsídios fiscais para prêmios de seguro saúde excederão as receitas perdidas. Eliminar o mandato individual, no entanto, aumentará o número de pessoas sem seguro saúde – em cerca de 7 milhões de pessoas a mais até 2021, de acordo com o Escritório de Orçamento do Congresso.