Calculadora de hipoteca

Calculadora de hipoteca

Use a calculadora de hipoteca do SmartAsset para estimar o pagamento mensal da hipoteca, incluindo principal e juros, impostos, seguro residencial e seguro hipotecário privado (PMI). Você pode ajustar o preço da casa, a entrada e os termos da hipoteca para ver como seu pagamento mensal mudará.

Você também pode tentar nossa calculadora de quanto posso pagar pela casa se não tiver certeza de quanto dinheiro você deve fazer um orçamento para uma nova casa.

Um consultor financeiro pode ajudá-lo a planejar a compra de uma casa. Para encontrar um consultor financeiro perto de você, experimente nossa ferramenta de correspondência online gratuita ou ligue para 1-888-217-4199.

A matemática por trás de nossa calculadora de hipotecas

Para quem quiser sabemos exatamente como nossa calculadora funciona, usamos a seguinte fórmula para nossos cálculos de hipoteca:

M = Pagamento mensal

P = Valor do principal (saldo inicial do empréstimo)

i = Taxa de juros

n = Número de pagamentos mensais para hipoteca de 30 anos (30 * 12 = 360, etc.)

Como usar nossa calculadora de pagamento de hipoteca

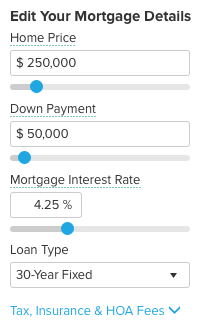

A primeira etapa para determinar quanto você pagará a cada mês é fornecer informações básicas sobre sua casa e hipoteca em perspectiva. Existem três campos a preencher: preço da casa, entrada e taxa de juro da hipoteca. Na caixa suspensa, escolha o prazo do empréstimo. Não se preocupe se você não tiver números exatos com os quais trabalhar – use seu melhor palpite. Os números sempre podem ser ajustados posteriormente.

Para um cálculo de pagamento mensal mais detalhado, clique na lista suspensa de “Impostos, seguros & Taxas HOA.” Aqui, você pode preencher a localização da casa, impostos anuais sobre a propriedade, seguro anual do proprietário e HOA mensal ou taxas de condomínio, se aplicável.

Preço da casa

Vamos dividir mais detalhadamente. o preço, a primeira entrada, é baseado em sua renda, pagamento da dívida mensal, pontuação de crédito e economia no pagamento inicial. Uma porcentagem que você pode ouvir ao comprar uma casa é a regra de 36%. A regra estabelece que você deve tentar obter uma dívida índice de renda (DTI) de aproximadamente 36% ou menos (ou 43% no máximo para um empréstimo FHA) ao solicitar um empréstimo hipotecário. Esse índice ajuda seu credor a entender sua capacidade financeira para pagar sua hipoteca a cada mês. Quanto maior o índice , é menos provável que você possa pagar a hipoteca.

Para calcular seu DTI, adicione todos os pagamentos mensais de sua dívida, como dívida de cartão de crédito, empréstimos estudantis, pensão alimentícia ou pensão alimentícia, empréstimos para automóveis e pagamentos de hipotecas. Em seguida, divida pelo seu rendimento mensal, antes de impostos. Para obter uma porcentagem, multiplique por 100. O número que resta é seu DTI.

DTI = Pagamentos mensais totais da dívida ÷ Renda mensal bruta x 100

Pagamento inicial

Em geral, um pagamento inicial de 20% é o que mais hipoteca os credores esperam um empréstimo convencional sem seguro hipotecário privado (PMI). Claro, existem exceções. Por exemplo, os empréstimos VA não exigem adiantamentos e os empréstimos FHA geralmente permitem um pagamento inicial de até 3% (mas vêm com uma versão de seguro hipotecário). Além disso, alguns credores têm programas que oferecem hipotecas com entrada de 3% a 5%. A tabela abaixo mostra como o valor do seu pagamento afetará o pagamento mensal da hipoteca.

* O pagamento é composto apenas de principal e juros. Para obter o pagamento mensal total para adiantamentos abaixo de 20%, adicione seus impostos sobre a propriedade, seguro residencial e seguro hipotecário privado (PMI).

Em geral, a maioria dos compradores de casas deve ter como objetivo ter 20% do valor desejado preço da casa economizado antes de solicitar uma hipoteca. Ser capaz de fazer um pagamento considerável aumenta suas chances de se qualificar para as melhores taxas de hipoteca. Sua pontuação de crédito e renda são dois fatores adicionais que desempenharão um papel na determinação de sua taxa de hipoteca.

Taxa de hipoteca

Para a caixa de taxa de hipoteca, você pode ver o que se qualificaria para com nossa ferramenta de comparação de taxas de hipoteca. Ou você pode usar a taxa de juros que um credor em potencial forneceu quando você passou pelo processo de pré-aprovação ou falou com um corretor de hipotecas. Se você não tem uma ideia do que se qualifica, pode sempre colocar uma taxa estimada usando as tendências atuais das taxas encontradas em nosso site ou na página de hipoteca do seu credor. Lembre-se de que sua taxa de hipoteca real é baseada em vários fatores, incluindo sua pontuação de crédito e relação dívida / receita.

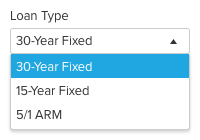

Prazo do empréstimo

Na área suspensa, você tem a opção de selecionar uma hipoteca de taxa fixa de 30 anos, 15 hipoteca de taxa fixa de um ano ou ARM 5/1. As duas primeiras opções, como o nome indica, são empréstimos a taxas fixas.Isso significa que a taxa de juros e os pagamentos mensais permanecem os mesmos ao longo de todo o empréstimo. Um ARM, ou hipoteca de taxa ajustável, tem uma taxa de juros que mudará após um período inicial de taxa fixa. Em geral, após o período introdutório, a taxa de juros de um ARM mudará uma vez por ano. Dependendo do clima econômico, sua taxa pode aumentar ou diminuir. A maioria das pessoas escolhe empréstimos com taxa fixa de 30 anos, mas se você planeja se mudar em alguns anos ou virar a casa, um ARM pode oferecer uma taxa inicial mais baixa.

Entendendo seu pagamento de hipoteca

Pagamento mensal da hipoteca = Principal + Juros + Pagamento da conta de garantia

Conta de garantia = Seguro do proprietário + Imposto sobre a propriedade + PMI (se aplicável)

O montante total devido cada mês para o seu credor hipotecário divide-se em vários itens diferentes. A maioria dos compradores de casas tem uma conta de garantia, que é a conta que o credor usa para pagar o imposto sobre a propriedade e o seguro do proprietário. Isso significa que a fatura que você recebe a cada mês pela hipoteca inclui não apenas o pagamento do principal e dos juros (o dinheiro que vai diretamente para o seu empréstimo), mas também impostos sobre a propriedade, seguro residencial e, em alguns casos, seguro hipotecário privado.

O que é principal e juros?

O principal é o valor do empréstimo que você tomou emprestado e os juros são o dinheiro adicional que você deve ao credor que acumula ao longo do tempo e é uma porcentagem do seu valor inicial empréstimo. As hipotecas de taxa fixa terão o mesmo valor total do principal e dos juros a cada mês, mas os números reais para cada alteração à medida que você paga o empréstimo. Isso é conhecido como amortização. Você começa pagando uma porcentagem maior de juros do que o principal. Gradualmente, você pagará mais e mais principal e menos juros. Consulte a tabela abaixo para obter um exemplo de amortização em uma hipoteca de $ 200.000.

* Esta tabela descreve a amortização do empréstimo para uma hipoteca de 30 anos com taxa fixa de $ 200.000.

O que é seguro residencial ?

O seguro residencial é uma apólice que você adquire de uma seguradora que cobre você em caso de roubo, incêndio ou danos causados por tempestades (granizo, vento e raios) em sua casa. O seguro contra inundações ou terremotos é geralmente uma apólice separada. O seguro residencial pode custar de algumas centenas a milhares de dólares, dependendo do tamanho e da localização da casa.

Quando você pede dinheiro emprestado para comprar uma casa, o credor exige que você tenha um seguro residencial. Este tipo de apólice de seguro protege a garantia do credor (sua casa) em caso de incêndio ou outros eventos que causem danos.

Como funcionam os impostos sobre a propriedade?

Quando você possui uma propriedade, você estão sujeitos a impostos cobrados pelo condado e distrito. Você pode inserir seu código postal ou nome da cidade usando nossa calculadora de imposto sobre a propriedade para ver a taxa de imposto média efetiva em sua área.

Os impostos sobre a propriedade variam amplamente de estado para estado e até de município para município. Por exemplo, Nova Jersey tem a maior taxa média efetiva de imposto sobre a propriedade dos EUA, 2,42%. No entanto, possuir uma propriedade em Wyoming representará apenas cerca de 0,57% dos impostos sobre a propriedade, uma das taxas de impostos efetivas médias mais baixas do país.

Embora dependa do seu estado, condado e município, em Em geral, os impostos sobre a propriedade são calculados como uma porcentagem do valor da sua casa e cobrados de você uma vez por ano. Em algumas áreas, sua casa é reavaliada a cada ano, enquanto em outras pode durar até cinco anos. Esses impostos geralmente pagam por serviços como reparos e manutenção de estradas, orçamentos do distrito escolar e serviços gerais do condado.

O que é PMI?

Seguro hipotecário privado (PMI) é uma apólice de seguro necessária pelos credores para garantir um empréstimo considerado de alto risco. Você é obrigado a pagar o PMI se não tiver um pagamento inicial de 20% e não se qualificar para um empréstimo VA. A razão pela qual a maioria dos credores exige um adiantamento de 20% é devido ao patrimônio líquido. Se você não tem um patrimônio líquido alto o suficiente em sua casa, é considerado um possível passivo de inadimplência. Em termos mais simples, você representa mais risco para o seu credor quando não paga o suficiente da casa.

O PMI é calculado como uma porcentagem do valor do empréstimo original e pode variar de 0,3% a 1,5% dependendo do seu pagamento e pontuação de crédito. Depois de atingir pelo menos 20% do patrimônio líquido, você pode solicitar a interrupção do pagamento do PMI.

O que são taxas HOA?

As taxas de associação de proprietários (HOA) são comuns quando você compra um condomínio ou uma casa que faz parte de uma comunidade planejada. Geralmente, as taxas HOA são cobradas mensalmente ou anualmente. As taxas cobrem despesas comuns, como manutenção do espaço comunitário (como grama, piscina comunitária ou outras comodidades compartilhadas) e manutenção do prédio. Quando você está olhando para propriedades, as taxas HOA geralmente são divulgadas antecipadamente, para que você possa ver quanto os proprietários atuais pagam por mês ou por ano. As taxas de HOA são uma taxa contínua adicional a ser enfrentada, elas não cobrem impostos de propriedade ou seguro residencial na maioria dos casos.

Como reduzir o pagamento mensal da hipoteca

- Escolha um empréstimo de longo prazo

- Compre uma casa mais barata

- Pague um entrada maior

- Encontre a menor taxa de juros disponível para você

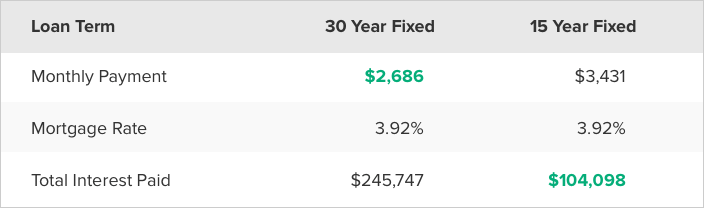

Você pode esperar uma conta menor se aumentar o número de anos de pagamento da hipoteca. Isso significa estender o prazo do empréstimo. Por exemplo, uma hipoteca de 15 anos terá pagamentos mensais mais altos do que um empréstimo hipotecário de 30 anos, porque você está pagando o empréstimo em um período de tempo reduzido.

Um caminho óbvio, mas ainda importante para um pagamento mensal mais baixo é para comprar uma casa mais acessível. Quanto mais alto for o preço da casa, maiores serão seus pagamentos mensais. Isso está vinculado ao PMI. Se você não tem o suficiente economizado para um pagamento inicial de 20%, você vai pagar mais a cada mês para garantir o empréstimo. Comprar uma casa por um preço mais baixo ou esperar até ter uma economia maior no pagamento inicial são duas maneiras de evitar pagamentos mensais maiores.

Finalmente, sua taxa de juros afeta seus pagamentos mensais. Você não precisa aceitar os primeiros termos que recebe de um credor. Experimente fazer compras com outros credores para encontrar uma taxa mais baixa e manter os pagamentos mensais da hipoteca o mais baixo possível.