Caderno de empresas de investimento

Uma eleição da seção 754 pode ser uma ferramenta de eficiência fiscal favorável que é exclusiva para parcerias (em comparação com empresas). No entanto, a complexidade, a carga administrativa e o ambiente econômico em mudança devem sempre ser considerados com cuidado. Cada sócio geral de uma parceria deve estar ciente dessas regras e suas implicações.

Antecedentes

O Subcapítulo do Código da Receita Federal (“IRC”) que rege a tributação das parcerias, o subcapítulo K é uma das áreas mais complexas do código. Em geral, a tributação das sociedades é uma mistura entre dois conceitos:

- Método de entidade: tratar a parceria como uma entidade separada e distinta de seus proprietários.

- Método de agregação: tratar a parceria como uma agregação de seus proprietários, cada um dos quais possui um participação dos vários ativos da parceria.

Essas duas abordagens diferentes são destacadas pelo conceito de base tributária “interna” e “externa” em relação aos parceiros de uma parceria.

- Base interna: este é um produto do método agregado. Cada parceiro tem uma parcela proporcional da base tributária dos ativos na parceria.

- Fora Base lateral: Este é um produto do método da entidade. Cada sócio tem uma base tributária em seu investimento na sociedade que é separada e distinta dos ativos da sociedade. Isso é ditado pelos itens que afetam a base de cada parceiro (contribuições, distribuições, transferências, itens alocáveis de itens de receita e despesa, etc.).

Certas transações ou eventos durante a vida de um a parceria pode resultar em divergência entre a base interna e externa, e isso pode resultar em tratamento tributário incongruente. Em um alto nível, o objetivo da eleição da Seção 754 é alinhar as bases interna e externa para evitar esses cenários. Isso é feito ajustando a base da parceria nesses ativos (base interna) para alinhar com a base dos parceiros na parceria (base externa).

Situações em que um ajuste de base pode ser feito

Existem duas Seções no Subcapítulo K que permitem o ajuste de base se uma opção da Seção 754 estiver em vigor quando a base interna e externa forem diferentes.

Seção 743 – Transferência de uma participação em uma parceria por venda ou troca ou por morte de um parceiro.

O parceiro cessionário obtém uma base tributária externa na parceria igual ao preço de compra da participação da parceria (ou valor justo de mercado (FMV) da participação da parceria se o resultado de morte de um parceiro). Com relação à base interna nos ativos da parceria, o parceiro cessionário “põe-se no lugar” do parceiro cedente e é alocado sua parte proporcional da base nos ativos da parceria. Um ajuste de base da Seção 743 é feito para a base da parceria nos ativos. que a base interna do cessionário é igual à sua base externa. Observe que este ajuste à base dos ativos só é alocado ao cessionário.

Seção 734 – Distribuição dos ativos da parceria a um parceiro.

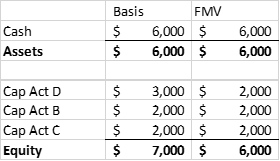

O parceiro distribuidor recebe propriedade em troca da liquidação de sua participação na sociedade e reconhece o ganho ou perda na liquidação dessa participação. O valor do ganho ou perda é baseado em sua base externa na parceria, que difere de sua participação proporcional da base interna sobre os ativos que lhe foram distribuídos.A base dos demais ativos da parceria pode ser ajustada pelo ganho ou perda reconhecida pelo parceiro distribuidor. Este ajuste é alocado a todos os parceiros restantes.

Impacto da divergência de base

Diferentes dentro e fora da base podem ter impactos significativos no momento e no caráter dos ganhos e perdas reconhecidos pelos parceiros . Para ilustrar isso, veja o exemplo abaixo.

Este exemplo se refere a um ajuste da Seção 743 (b). Esses ajustes são mais comuns com fundos de hedge e fundos de capital privado.

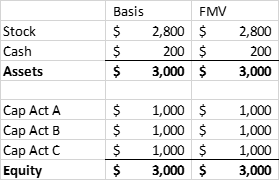

A Parceria de Investimento ABC é formada pelos parceiros A, B e C, contribuindo com US $ 1 milhão cada. O ABC compra uma carteira de ações e retém algum dinheiro para pagar as despesas. Abaixo está o balanço patrimonial imediatamente após a formação:

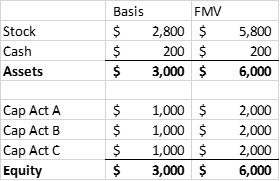

Após um período de tempo, a carteira de ações aumenta de valor. No entanto, o Parceiro A decide vender seu investimento ao Parceiro D, igual ao FMV de sua conta de capital.

ANTES DA VENDA DE JUROS

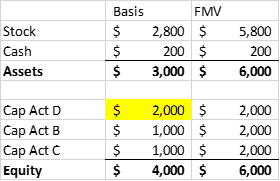

APÓS A VENDA DE INTERESSE

O parceiro D tem uma base externa igual ao preço de compra de $ 2 milhões. No entanto, sua parte alocável da base interna da parceria no estoque é de $ 1 milhão (1/3 de $ 3 milhões).O sócio A percebeu um ganho de $ 1 milhão com a venda de sua participação na sociedade, que foi o resultado da valorização não realizada da carteira de ações. Se a Partnership ABC subsequentemente decidir vender seu portfólio de ações, obterá um ganho de $ 3 milhões, que serão alocados aos demais parceiros (incluindo o parceiro D).

O efeito é que o Parceiro A e o Parceiro D foram tributados sobre o mesmo ganho, o que obviamente não é um resultado ideal.

Se em um ano fiscal posterior a parceria decidir liquidar, o Parceiro D perceberá uma perda fiscal de $ 1 milhão (como resultado de uma base tributária mais alta). Isso parece corrigir a situação anterior de dupla tributação. No entanto, existe a questão do momento, bem como a limitação da dedutibilidade de uma perda de capital. Se o parceiro D for um indivíduo que não possui ganhos de capital para compensar a perda de capital no ano da liquidação, ele está limitado a uma dedução de $ 3.000. Isso pode resultar em uma situação de dupla tributação que pode levar um tempo significativo para ser corrigida.

Como funciona o ajuste

O cenário acima pode ser remediado pelo fundo que cria uma Seção 754 eleição e ajuste da base de acordo com a Seção 743 (b). O ajuste na base dos ativos da parceria é igual à base inicial do parceiro cessionário menos a sua parte proporcional da base ajustada dos ativos da parceria. No exemplo acima, a base nos ativos da parceria seria aumentada em $ 1 milhão ($ 3 milhões na base externa inicial menos $ 2 milhões na base interna ajustada nos ativos).

Mais uma vez, é importante lembrar que com a Seção 743 (b) do IRC, todo o incremento básico é alocado aos parceiros cessionários.

Alocação do ajuste da base

Os regulamentos sob a Seção 755 do IRC fornecem orientação sobre como alocar o ajuste da base. Existem três cenários descritos nos regulamentos:

Para os fins desta postagem, vamos nos concentrar na Seção 743 (b) transferência com base não substituta, pois é a mais aplicável a fundos de hedge e capital privado fundos.

O FMV é atribuído a todos os ativos da parceria e todos os ativos devem ser classificados como ativos de capital / propriedade da Seção 1231 (propriedade de ganho de capital) ou outra propriedade (propriedade de renda ordinária). Em um contexto de fundo, a grande maioria dos ativos provavelmente seria propriedade de ganho de capital. Primeiro, o ajuste de base é alocado entre as duas classes e, em seguida, alocado para cada ativo dentro da classe.

A alocação do ajuste de base entre as classes e dentro de cada classe é ditada pela alocação de ganho ou perda que o cessionário receberia se, imediatamente após a transferência da participação societária, a sociedade tivesse uma hipotética liquidação ao FMV dos ativos. A base para determinar o ganho ou perda “hipotético” é a base do imposto de transferência do parceiro cedente.

- O valor alocado à classe ordinária seria a receita total, ganho ou perda que seria ser alocado ao parceiro cessionário da venda de propriedade ORDINÁRIA

- O restante seria alocado à propriedade de capital

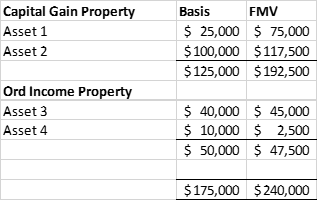

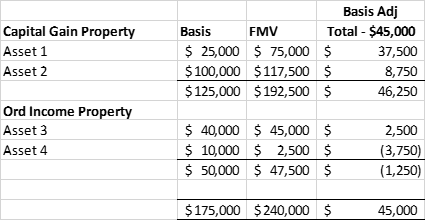

EXEMPLO

- Uma liquidação hipotética daria ao Parceiro T um ganho líquido realizado de $ 45.000 (receita de $ 120.000 menos a base de transferência do Parceiro A de $ 75.000).

- A parte normal do ganho / perda seria uma perda de $ (1.250) (50% do FMV de $ 47.500 menos a base de $ 50.000). Isso deixa $ 46.250 de ganho a serem alocados para a propriedade de ganho de capital.

- Entre os ativos de cada grupo, as alocações do ajuste de base estão de acordo com o ganho ou perda de T que resultaria na venda hipotética de cada ativo. Veja abaixo.

Redução da base obrigatória

Como você pode ver no exemplo acima, a escolha de “intensificar” a base da parceria em seus ativos é uma eleição amigável do contribuinte. Infelizmente, quando surge uma situação em que a base externa de um parceiro é menor do que sua respectiva base interna, uma parceria pode ser obrigada a “renunciar” a base. No exemplo acima, vimos como, na ausência de uma base “avançar”, a poderá ocorrer uma situação de dupla tributação. Da mesma forma, quando a base externa é inferior à base interna, pode surgir uma situação em que dois contribuintes fazem a mesma dedução.

Ambas as Seções 743 e 734 foram alteradas pela Lei de Emprego de 2004 para incluir uma redução da base obrigatória se um a parceria tem uma “perda substancial embutida” imediatamente após uma transferência de interesse (Seção 743) ou uma parceria tem uma “redução substancial da base” imediatamente após a distribuição dos ativos da parceria (Seção 734).

Perda interna substancial (Seção 743): O total da base tributária da parceria em seus ativos excede o valor de mercado justo total de seus ativos em mais de $ 250.000 imediatamente após a transferência de juros. Novamente, isso só é alocado ao parceiro cessionário.

Redução de base substancial (Seção 734): A distribuição da propriedade resulta no parceiro distribuidor recebendo uma propriedade com uma base interna menor do que sua base externa, e o o parceiro distribuidor reconhece uma perda superior a $ 250.000. Esta perda é alocada a todos os parceiros restantes.

Outras questões

Existem alguns outros itens que devem ser levados em consideração antes de um fundo fazer uma eleição pela Seção 754 do IRC. Em primeiro lugar, é irrevogável sem o consentimento do IRS. Uma vez que a opção esteja em vigor, qualquer transação que atenda à definição da Seção 743 ou 734 exigirá um ajuste de base, seja para tributação favorável ou desfavorável. No espaço de hedge / private equity, uma opção da Seção 754 pode ser feita em um momento em que o fundo está em uma posição valorizada líquida, mas os mercados podem mudar e o fundo pode se encontrar em uma posição depreciada líquida quando a Seção 743 ou 734 transações ocorrer. Isso é algo que deve ser levado em consideração.

Além disso, como o ajuste é feito ativo por ativo, e como pode haver várias transações da Seção 743 ou 734, é possível que o rastreamento de o ajuste pode tornar-se administrativamente oneroso. Isso também deve ser levado em consideração.

Em conclusão

A escolha da Seção 754 pode ser uma ferramenta de eficiência tributária favorável, exclusiva para parcerias (em comparação com empresas). No entanto, a complexidade, a carga administrativa e o ambiente econômico em mutação devem ser sempre considerados com cuidado.

Além disso, a redução da base obrigatória deve sempre ser considerada, pois pode ser uma armadilha para os incautos. Cada sócio geral de uma parceria deve estar ciente dessas regras e de suas implicações.