Sleutelelementen van het Amerikaanse belastingstelsel

Accijnzen zijn strikt gebaseerd op verbruiksbelastingen, geheven op specifieke goederen, diensten en activiteiten. Ze kunnen ofwel een belasting per eenheid zijn (zoals de belasting per gallon op benzine) of een percentage van de prijs (zoals de belasting op vliegtickets). Over het algemeen worden accijnzen geïnd bij producenten of groothandels en zijn ze ingebed in de prijs die de eindgebruikers betalen.

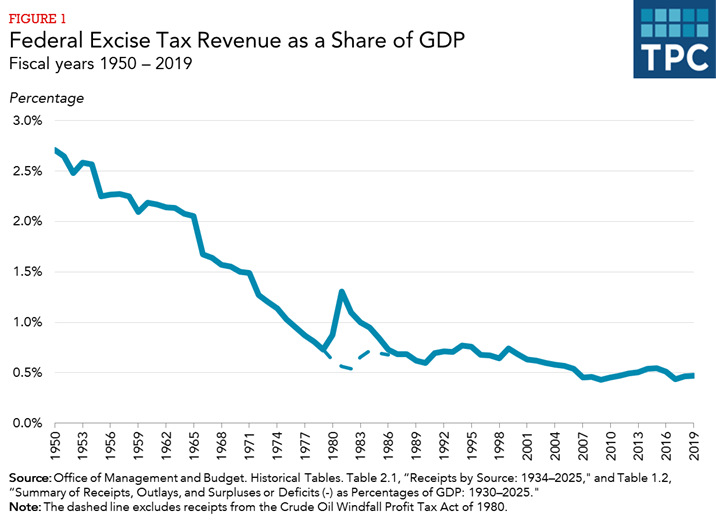

De federale inkomsten uit accijnzen zijn in de loop van de tijd gedaald in verhouding tot de omvang van de economie. Als percentage van het bruto binnenlands product (bbp) daalden de accijnzen in 1950 van 2,7 procent in 1950 tot 0,7 procent in 1979 (figuur 1). De ontvangsten stegen tijdelijk als gevolg van de meevallerwinstbelasting op ruwe olie die in 1980 werd geheven, maar exclusief die belasting (de stippellijn in figuur 1) bedroegen de inkomsten in de jaren tachtig en negentig ongeveer 0,7 procent van het bbp. De inkomsten uit accijnzen als percentage van het bbp zijn gedurende de jaren 2000 weer geleidelijk gedaald tot ongeveer 0,4 procent in de afgelopen jaren.

Inkomsten uit algemene fondsen of trustfondsen

Accijnsopbrengsten worden ofwel overgedragen aan het algemene fonds of toegewezen aan trustfondsen voor specifieke doeleinden. Algemene fondsbelastingen zijn goed voor ongeveer 40 procent van de totale accijnsopbrengsten, en de resterende 60 procent gaat naar trustfondsen.

Algemene fondsbelastingen worden geheven op veel goederen en diensten, waarvan alcohol de meest prominente is. , tabak en ziektekostenverzekering. Andere algemene accijnzen op fondsen omvatten belastingen op lokale telefoondiensten, voertuigen met een lage kilometerstand (“benzineslurpers”), ozonafbrekende chemicaliën en diensten voor het looien van binnenshuis.

Accijnzen voor trustfondsen financieren transport en milieu- en gezondheidsgerelateerde uitgaven. Het Highway Trust Fund en het Airport and Airway Trust Fund zijn goed voor meer dan 90 procent van de accijnzen van het trustfonds, voornamelijk uit belastingen op benzine en andere transportbrandstoffen (Highway Trust Fund), en vliegreizen (Airport and Airway Trust Fund).

Grote federale accijnzen

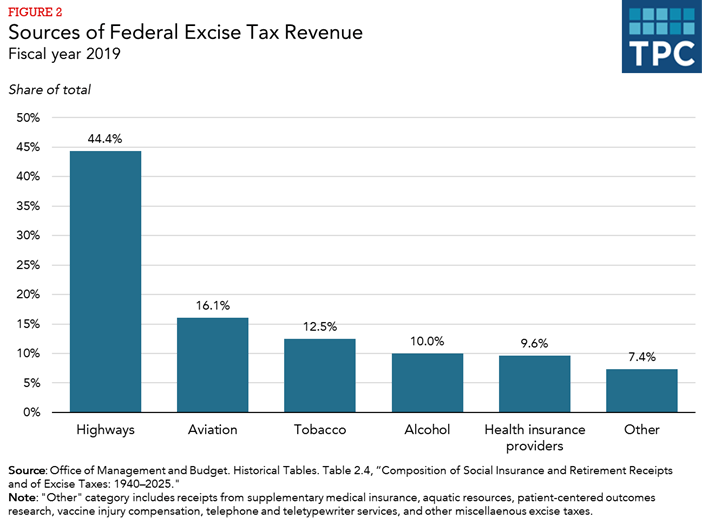

Vijf categorieën accijnzen (snelweg, luchtvaart, tabak, alcohol en gezondheid) waren goed voor 93 procent van totale accijnsopbrengsten in 2019 (figuur 2).

Accijnzen opgedragen aan het Highway Trust Fund

Snelweggerelateerde accijnzen inkomsten bedroegen in totaal $ 40,5 miljard in 2019, 41 procent van alle accijnzen. Belastingen op benzine en diesel: 18,4 en 2 4,4 cent per gallon is goed voor meer dan 90 procent van de totale belastingopbrengsten op de snelweg, en de rest van belastingen op andere brandstoffen, vrachtwagens, aanhangwagens en banden. (De belastingtarieven voor benzine en diesel zijn inclusief een belasting van 0,1 procent die bestemd is voor het Leaking Underground Storage Tank Trust Fund.) De meeste andere motorbrandstoffen zijn ook onderworpen aan accijnzen, hoewel “gedeeltelijk vrijgestelde” brandstoffen die uit aardgas worden geproduceerd, veel lager worden belast belastingtarieven. Belastingkortingen voor producenten van bepaalde brandstoffen die vanuit milieuoogpunt superieur werden geacht, waaronder biodiesel, hernieuwbare dieselmengsels, alternatieve brandstoffen en alternatieve brandstofmengsels, zijn eind 2017 vervallen, maar werden in december 2019 met terugwerkende kracht verlengd van 2018 tot eind 2022, behalve voor de alternatieve brandstoffen werd het krediet alleen tot en met 2020 verstrekt.

Accijnzen opgedragen aan het Airport and Airway Trust Fund

De inkomsten uit accijnzen bestemd voor het Airport and Airway Trust Fund bedroegen in totaal $ 16,0 miljard in 2019 goed voor 16 procent van alle inkomsten uit accijnzen. Volgens gegevens van het Congressional Budget Office was meer dan 90 procent van de accijnzen in de luchtvaart afkomstig van het belasten van passagiersvliegtuigen s, waarbij de rest afkomstig is van belastingen op luchtvracht en vliegtuigbrandstoffen.

Binnenlandse vliegreizen zijn onderworpen aan een belasting van 7,5 procent op basis van de ticketprijs plus $ 4,30 (in 2020) voor elk vluchtsegment (één keer opstijgen en een overloop). Op binnenlands vrachtvervoer wordt 6,25 procent belasting geheven. Internationale aankomsten en vertrekken worden belast tegen $ 18,90 per persoon (in 2020); er is geen belasting op internationale vracht. Zowel het tarief voor het binnenlands segment als het tarief voor internationale aankomsten en vertrekken wordt geïndexeerd voor inflatie.

Tabaksaccijnzen

De inkomsten uit tabaksbelastingen bedroegen in 2019 in totaal $ 12,5 miljard, goed voor 13 procent van alle accijnzen belastinginkomsten. Federale accijnzen worden geheven op tabaksproducten, waaronder sigaretten, sigaren, snuiftabak, pruimtabak, pijptabak en shagtabak. De belasting wordt berekend per duizend sigaren of sigaretten of per pond tabak, afhankelijk van het product. De belasting is gelijk aan ongeveer $ 1,00 per pakje van 20 sigaretten. Sigarettenpapier en -hulzen zijn ook onderworpen aan belasting. Tabaksbelastingen worden geïnd wanneer de producten het douane-entrepot verlaten voor binnenlandse distributie. Geëxporteerde producten zijn vrijgesteld.In tegenstelling tot andere accijnzen die door de IRS worden geïnd, worden alcohol- en tabaksbelastingen geïnd door het Alcohol and Tobacco Tax and Trade Bureau van het Amerikaanse ministerie van Financiën.

Alcoholaccijnzen

Accijnzen uit alcoholische dranken bedroeg in 2019 $ 10,0 miljard, 10 procent van de totale accijnzen. Er zijn verschillende belastingtarieven voor gedistilleerde dranken, wijn en bier. Gedistilleerde dranken worden over het algemeen belast tegen $ 13,50 per proof gallon (een proof gallon is één vloeibare gallon, dat is 50 procent alcohol), maar een lager tarief ($ 13,34) geldt tot eind 2020 voor hoeveelheden van minder dan 22,23 miljoen proof gallons verwijderd uit de distilleerderij of geïmporteerd. Belastingtarieven op wijnen variëren op basis van type en alcoholgehalte, variërend van $ 1,07 per gallon voor wijnen met 16 procent alcohol of minder tot $ 3,40 per gallon voor mousserende wijnen, maar lagere tarieven zijn ook van toepassing tot eind 2020 voor kleinere hoeveelheden verwijderde of geïmporteerde wijn . Bier wordt doorgaans belast tegen $ 18,00 per vat (31 gallon), hoewel een verlaagd tarief van $ 3,50 per vat van toepassing is op de eerste 60.000 vaten voor brouwerijen die minder dan twee miljoen vaten produceren. In beide gevallen gelden tot eind 2020 lagere tarieven. Houd er rekening mee dat het alcoholgehalte van bier en wijn tegen een veel lager tarief wordt belast dan het alcoholgehalte van gedistilleerde dranken.

Accijnzen vastgesteld door de Affordable Care Act

De in 2010 aangenomen wet op de betaalbare zorg (ACA) bevatte verschillende gezondheidsgerelateerde accijnzen.

- De grootste is een jaarlijkse vergoeding voor zorgverzekeraars. Deze vergoeding vertegenwoordigt een vast totaalbedrag voor elk kalenderjaar ($ 9,6 miljard voor 2019), opgelegd aan verzekeringsmaatschappijen op basis van hun marktaandeel. Diverse Kredietwetten schorsten deze belasting voor 2017 en 2019. Ze keerde terug in 2020, maar wordt ingetrokken voor 2021 en daarna.

- Vanaf 2014 geldt ook een jaarlijkse vergoeding voor fabrikanten en importeurs van merkgeneesmiddelen op recept, die is, net als de jaarlijkse vergoeding voor zorgverzekeraars, een vast totaalbedrag voor elk kalenderjaar ($ 2,8 miljard in 2020 en daarna) toegewezen in verhouding tot de omzet.

- Een accijns van 40 procent op bepaalde hoge kosten door de werkgever gesponsorde ziektekostenverzekeringen (de “Cadillac-belasting”) zouden in 2018 van start gaan, maar het Congres keurde een uitstel van twee jaar van de accijnzen goed en verlengde later de schorsing tot 2022. De belasting werd in december 2019 ingetrokken.

- Andere accijnzen in verband met de gezondheidszorg omvatten een belasting van 2,3 procent op medische hulpmiddelen en een belasting van 10 procent op zonnebankdiensten binnenshuis. Het congres heeft de accijnzen op medische hulpmiddelen verschillende keren sinds de implementatie opgeschort en onlangs in december helemaal ingetrokken. r 2019.

Gezondheidsgerelateerde accijnsinkomsten bedroegen in totaal $ 12,0 miljard in 2019, 12 procent van de totale accijnzen.

De ACA legde ook twee extra belastingen op: een boete belasting voor personen zonder essentiële ziektekostenverzekering (het “individuele mandaat”) als stimulans om het te kopen, en een boete-belasting voor grote werkgevers die ervoor kiezen om geen dekking voor gezondheidszorg aan te bieden (het “werkgeversmandaat”). De Tax Cuts and Jobs Act 2017 heeft het individuele mandaat met ingang van 2019 geëlimineerd. Dit zal de inkomsten verminderen, maar op het netto geld besparen voor de federale overheid, omdat zonder het individuele mandaat minder mensen zich zullen inschrijven voor door de overheid gesubsidieerde ziekteverzekeringsprogrammas en Medicaid-kosten en belastingsubsidies voor ziektekostenverzekeringspremies zullen de gederfde inkomsten overtreffen. Door het individuele mandaat te schrappen, zal het aantal mensen zonder ziektekostenverzekering echter toenemen – met naar schatting 7 miljoen meer mensen tegen 2021, volgens het Congressional Budget Office.