Roth IRA vs. 401 (k): wat is beter voor u?

De Roth IRA en 401 (k) zijn als neven en nichten: ze komen uit dezelfde familie van pensioenbeleggingsrekeningen, dus ze hebben veel gemeen. Maar kijk goed genoeg, en u zult zien hoe verschillend ze zijn!

Als u eenmaal begrijpt hoe ze werken, kunt u het plan kiezen waarmee u uw spaargeld kunt maximaliseren. En dat is niet alleen een chique investeringspraatje. Uw keuze voor vandaag zou kunnen resulteren in duizenden – zo niet miljoenen – dollars op de weg! Ik wil dat u uw opties begrijpt, zodat u 100% voorbereid kunt zijn op uw pensioen.

Dus, wat zijn de belangrijkste verschillen tussen een Roth IRA en een 401 (k)? En nog belangrijker: hoe weet u welke het beste voor u is?

Laten we eerst de belangrijkste kenmerken van elk account bespreken.

Wat is een 401 (K)?

Een 401 (k) is een pensioenspaarplan dat veel werkgevers aanbieden. U kunt elke maand een percentage van uw loon of een bepaald bedrag investeren. En u investeert met geld vóór belastingen, wat inhoudt dat alles wat u investeert van uw salaris wordt afgetrokken voordat uw inkomen wordt belast (we zullen later bespreken waarom dat belangrijk is).

A 401 (k ) is genoemd naar de onderafdeling van de IRS-code die spreekt over pensioenregelingen. (Het is een spannend document om te lezen.. Gewoon spelen!) Het geld dat u investeert, kan naar verschillende soorten beleggingsfondsen gaan, afhankelijk van uw plan.

Bepaalde bedrijven bieden geen 401 (k ), maar ze kunnen zoiets aanbieden.

- 403 (b) – Dit plan is als een 401 (k) voor van belasting vrijgestelde organisaties zoals openbare scholen, ziekenhuizen of religieuze groepen.

- 457 (b) – Dit plan wordt aangeboden door nationale en lokale overheden en enkele non-profitorganisaties.

Een enorm pluspunt van 401 (k), 403 (b) en 457 (b) plannen is dat uw werkgever uw investering tot een bepaald bedrag kan matchen. Overeenstemming is niet vereist door de overheid, dus niet alle werkgevers bieden er een aan. Als uw bedrijf een 401 (k) biedt, kijk dan of uw werkgever een match aanbiedt, zodat u het meeste uit uw geïnvesteerde dollars kunt halen. We hebben het over gratis geld, mensen! (Maak je geen zorgen, we pakken dat concept later uit.)

En hier is wat gemoedsrust: het geld dat je investeert, is helemaal van jou. U kunt uw 401 (k) -account overzetten naar een IRA als het bedrijf ten onder gaat of als u besluit verder te gaan.

Voordelen van een 401 (k)

Laten we een bekijk enkele van de belangrijkste voordelen van een 401 (k):

- Bijdragende limiet. U kunt tot $ 19.000 per jaar investeren in een 401 (k), 403 (b) of in de meeste 457 (b) plannen — exclusief de werkgever-match. Als je 50 jaar of ouder bent, kun je $ 6.000 per jaar extra toevoegen, voor een totaal van $ 25.000. (1)

- Werkgeversmatch. Wie houdt er niet van gratis geld? Als je werkgever een match aanbiedt, moet je daar gebruik van maken. Ik zal zo dadelijk uitleggen hoe.

- Geen inkomensgrens. Iedereen kan in de 401 (k) van hun werkgever investeren, ongeacht het inkomen.

- Belastingvoordeel. U belegt in uw 401 (k) met dollars vóór belastingen, waardoor uw belastbaar inkomen voor dat jaar wordt verlaagd.

Nadelen van een 401 (k)

Terwijl een 401 (k) ) is een geweldige manier om te sparen voor uw pensioen, hier zijn een paar nadelen om op te letten:

- Minder opties voor beleggingsfondsen. Uw werkgever huurt een externe beheerder in om het pensioenplan van het bedrijf uit te voeren. Die beheerder bepaalt in welke beleggingsfondsen u kunt beleggen, waardoor uw opties worden beperkt.

- Wachttijd. Als u nieuw bent bij een bedrijf, moet u mogelijk wachten om deel te nemen aan een 401 (k) -plan.

- Vereiste minimale uitkeringen (RMDs). Je kunt je geld niet voor altijd in je 401 (k) laten staan. Vanaf de leeftijd van 70 ½ jaar moet u elk jaar een bepaald bedrag van uw spaargeld opnemen, anders betaalt u een boete. Ook – er zijn sancties voor het opnemen van geld vóór de leeftijd van 59 ½. Hoe dan ook, Uncle Sam wil zijn aandeel!

Oké, mensen: laten we eens kijken naar de Roth IRA, en dan vergelijken we de twee.

Wat is een ROTH IRA?

Een Roth IRA (Individual Retirement Arrangement) is een pensioenspaarrekening die u zelf kunt openen. In tegenstelling tot een 401 (k), draagt u bij aan een Roth IRA met geld na belasting. Als je het woord Roth hoort, wil ik dat je gelukkig denkt – omdat een Roth IRA je spaargeld belastingvrij laat groeien. En als je viert dat je 59 ½ wordt, kun je belastingvrij geld van je rekening opnemen!

Een IRA is een geweldige optie voor mensen die als zelfstandige werken of voor kleine bedrijven werken die geen 401 (k) -plan aanbieden. En als je een 401 (k) -plan hebt, kun je extra geld besparen en diversifieer (een $ 10-woord voor niet al uw eieren in één mand) uw investeringen door een IRA te openen.

Voordelen van een Roth IRA

Hier zijn enkele voordelen van een Roth IRA heeft meer dan 401 (k):

- Belastingvrije groei. Het grootste voordeel is het belastingvoordeel. Aangezien u in uw Roth IRA investeert met geld dat al is belast, is de groei niet t belast, en u betaalt geen belasting wanneer u uw geld opneemt bij pensionering.

- Meer investeringsopties.Met een Roth IRA heeft u geen externe beheerder die beslist in welke fondsen u kunt investeren, dus u kunt elk beleggingsfonds kiezen dat u leuk vindt. Maar wees voorzichtig: zoek altijd goed advies bij het kiezen van beleggingsfondsen en zorg ervoor dat u volledig begrijpt hoe ze werken voordat u geld investeert.

- Zet u apart van een werkgever. In tegenstelling tot een pensioenplan op de werkplek, kunt u op elk moment een Roth IRA openen, zolang u het minimumbedrag stort. Het bedrag is afhankelijk van met wie u uw account opent.

- Geen vereiste minimumuitkeringen (RMDs). Met een Roth IRA wordt u niet bestraft als u uw geld op uw rekening laat staan na de leeftijd van 70 ½, zolang u de Roth IRA ten minste vijf jaar aanhoudt. Net als de 401 (k), wordt u gestraft voor het opnemen van geld uit een Roth IRA vóór de leeftijd van 59 ½, tenzij u aan specifieke vereisten voldoet.

- De echtelijke IRA. Als u getrouwd bent, maar slechts één van u verdient geld, dan kunt u nog steeds een IRA openen voor de niet-werkende echtgenoot. De echtgenoot die geld verdient, kan in rekeningen van beide echtgenoten investeren – tot het volledige bedrag! Een 401 (k) daarentegen kan alleen worden geopend door iemand die een inkomen verdient.

Nadelen van een Roth IRA

Net als een 401 (k ), heeft een Roth IRA zijn nadelen:

- Bijdragende limiet. U kunt elk jaar maximaal $ 6.000 in een Roth IRA investeren of $ 7.000 als u 50 jaar of ouder bent. (2) Dat is veel minder dan de premielimiet van 401 (k).

- Inkomenslimieten. Als u alleenstaand bent of het hoofd van een huishouden, moet uw aangepast aangepast bruto-inkomen (MAGI) minder zijn dan $ 122.000 om het volledige bedrag bij te dragen aan een Roth IRA. Als u getrouwd bent en uw belasting samen met uw echtgenoot indient, moet uw MAGI lager zijn dan $ 193.000. Als uw inkomen boven deze limieten ligt, wordt het bedrag dat u kunt beleggen verlaagd. En als u als alleenstaande $ 137.000 of meer verdient of $ 203.000 of meer als getrouwd stel dat gezamenlijk een aanvraag indient, komt u niet in aanmerking voor een Roth IRA. (3) De traditionele IRA zou echter nog steeds een optie zijn.

Roth IRA vs. 401 (k): wat zijn de belangrijkste verschillen?

Het belangrijkste verschil tussen een Roth IRA en 401 (k) is hoe de twee rekeningen worden belast. Met een 401 (k) investeert u voor belastingen, waardoor uw belastbaar inkomen voor dat jaar wordt verlaagd. Maar met een Roth IRA investeert u dollars na belastingen, wat betekent dat uw investeringen belastingvrij worden.

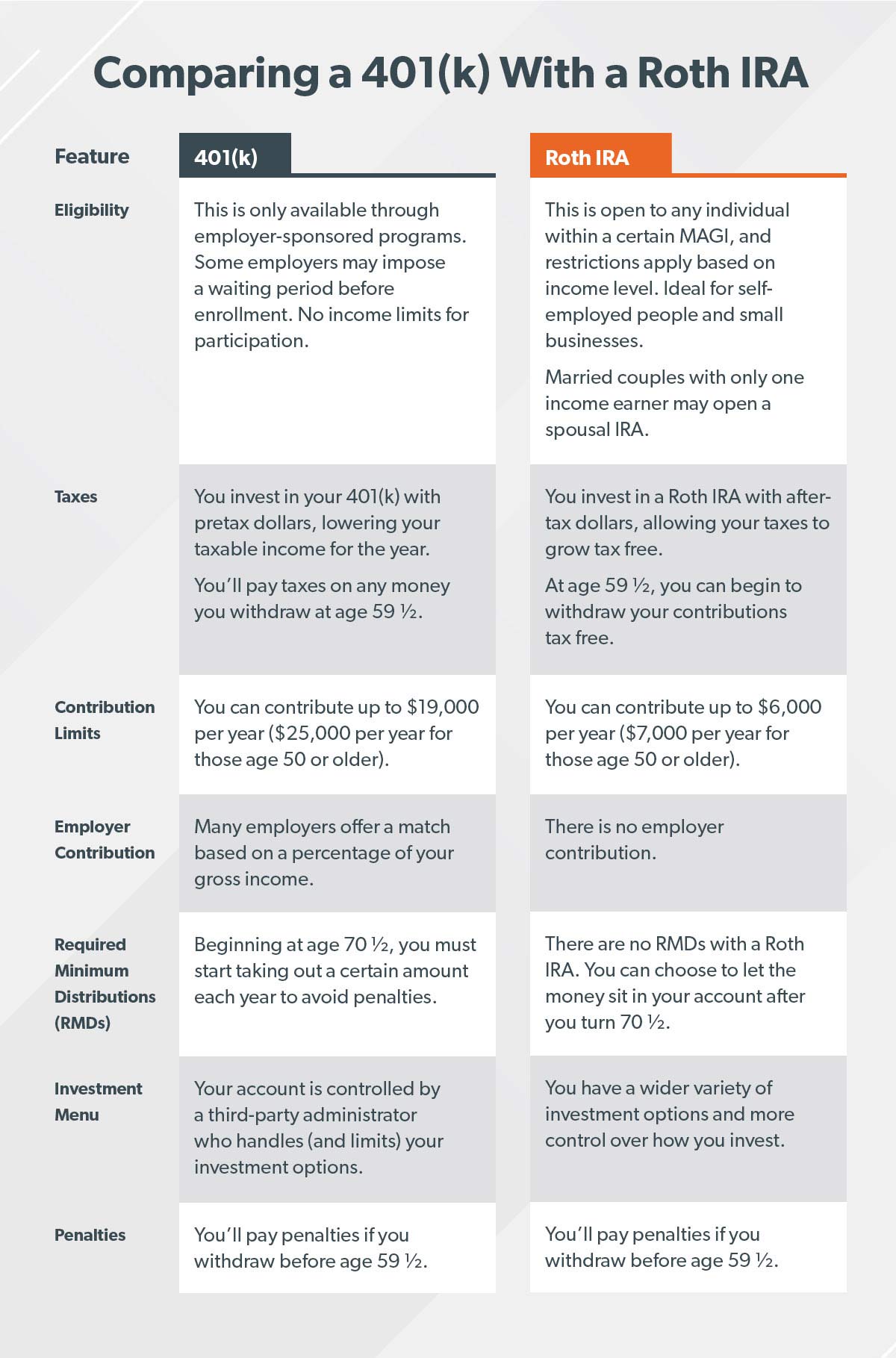

Oké, mensen, heeft iemand anders het gevoel dat ze water hebben gedronken uit een brandslang? Dat was veel informatie! Laten we de belangrijkste verschillen tussen de Roth IRA en de 401 (k) bekijken, zodat u hun kenmerken gemakkelijk kunt vergelijken:

HOE OM EEN 401 (K) EN ROTH IRA SAMEN TE WERKEN

Mensen vragen me of ze hun geld in een 401 (k) of een Roth IRA moeten stoppen. Het antwoord is ja.

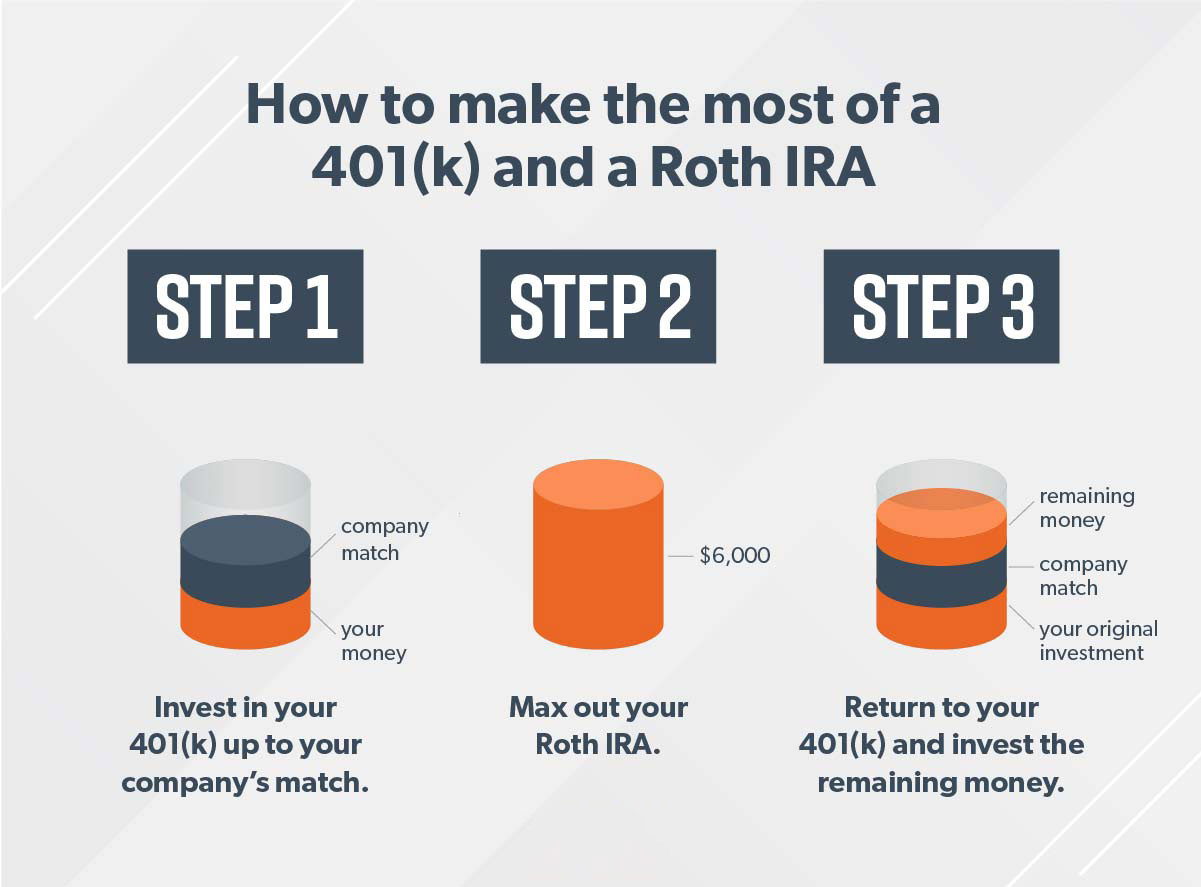

Als u in aanmerking komt voor een 401 (k) en een Roth IRA, is het beste scenario dat u in beide accounts investeert (en als u ze allebei maximaal kunt benutten – ga ervoor!). Op die manier profiteert u van uw werkgeversmatch en krijgt u de belastingvoordelen van een Roth IRA.

Zo werkt dat in drie eenvoudige stappen: stel dat u $ 60.000 per jaar verdient en dat u onder 50. Het is uw doel om 15% – in dit geval $ 9.000 – te investeren in uw pensioen.

Onthoud dat als u ouder dan 50, zijn er inhaalbijdragen die u kunt maken om uw Roth IRA maximaal $ 7.000 en uw 401 (k) $ 25.000 te verhogen.

Mensen vragen me vaak wat ik moet doen als uw werkgever dat niet doet geen 401 (k) bieden en je hebt je Roth IRA voor het hele jaar gemaximaliseerd. Het korte antwoord? Je hebt je geld nodig om te groeien. Je kunt nog steeds samenwerken met een investeringsprofessional om te investeren in beleggingsfondsen voor groeiaandelen die niet zijn t gekoppeld aan een pensioenrekening. Laat het met rust nadat u uw geld heeft geïnvesteerd. Investeren is een marathon, geen sprint.

DE BESTE KEUZE: WERK MET EEN PRO.

Hier is de deal: Investeren is het harde werk waard.Als je nu niet spaart en investeert, heb je niets om met pensioen te leven. Het kan intimiderend en complex zijn, maar u hoeft dit niet alleen te doen!

Mijn beste beleggingsadvies is dat u met een beleggingsprofessional praat. Haal iemand in uw team die u helpt gefocust te blijven en uw dromen na te jagen!

Verhoog uw investeringsspel

Investeringsbeslissingen zijn een big deal, dus waarom zou u geen advies krijgen? SmartVestor is een gratis dienst die u onmiddellijk in contact brengt met maximaal vijf beleggingsprofessionals bij u in de buurt.

Vind uw professional