Hypotheekcalculator

Hypotheekcalculator

Gebruik de hypotheekcalculator van SmartAsset om uw maandelijkse hypotheekbetaling te schatten, inclusief hoofdsom en rente, belastingen, verzekering voor huiseigenaren en particuliere hypotheekverzekering (PMI). U kunt de woningprijs, de aanbetaling en de hypotheekvoorwaarden aanpassen om te zien hoe uw maandelijkse betaling zal veranderen.

U kunt ook onze calculator voor hoeveel huis ik kan betalen uitproberen als u niet zeker weet hoeveel u moet budgetteren voor een nieuwe woning.

Een financieel adviseur kan u helpen bij het plannen van de aankoop van een woning. Om een financieel adviseur bij u in de buurt te vinden, probeert u onze gratis online matchingtool, of bel 1-888-217-4199.

De wiskunde achter onze hypotheekcalculator

Voor degenen die dat willen precies weten hoe onze rekenmachine werkt, gebruiken we de volgende formule voor onze hypotheekberekeningen:

M = maandelijkse betaling

P = hoofdsom (initieel saldo van de lening)

i = rentetarief

n = Aantal maandelijkse betalingen voor een hypotheek met een looptijd van 30 jaar (30 * 12 = 360, enz.)

Hoe onze calculator voor hypotheekbetalingen te gebruiken

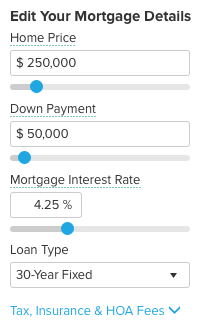

De eerste stap om te bepalen wat u elke maand betaalt, is het verstrekken van achtergrondinformatie over uw toekomstige woning en hypotheek. Er zijn drie velden die moeten worden ingevuld: woningprijs, aanbetaling en hypotheekrente. Kies uw uitleentermijn in de vervolgkeuzelijst. Maakt u zich geen zorgen als u geen exacte cijfers heeft om mee te werken – gebruik uw beste schatting. De cijfers kunnen later altijd worden aangepast.

Voor een meer gedetailleerde berekening van de maandelijkse betaling, klikt u op het dropdown-menu voor “Belastingen, verzekeringen & HOA-kosten.” Hier kunt u de woonplaats, de jaarlijkse onroerendgoedbelasting, de jaarlijkse huiseigenarenverzekering en de maandelijkse VvE- of condo-kosten invullen, indien van toepassing.

Huisprijs

Laten we het verder uitsplitsen. prijs, de eerste invoer, is gebaseerd op uw inkomen, maandelijkse schuldbetaling, kredietscore en aanbetalingsbesparingen. Een percentage dat u mogelijk hoort bij het kopen van een huis is de regel van 36%. De regel stelt dat u moet streven naar een schuld- to-income (DTI) ratio van ongeveer 36% of minder (of 43% maximum voor een FHA-lening) bij het aanvragen van een hypotheeklening. Deze ratio helpt uw geldschieter inzicht te krijgen in uw financiële capaciteit om uw hypotheek elke maand te betalen. Hoe hoger de ratio , hoe kleiner de kans dat u de hypotheek kunt betalen.

Om uw DTI te berekenen, voegt u al uw maandelijkse schuldbetalingen toe, zoals creditcardschuld, studieleningen, alimentatie of kinderbijslag, autoleningen en hypotheekbetalingen. Deel dit vervolgens door uw maandelijks inkomen vóór belastingen. Om een percentage te krijgen, vermenigvuldigt u met 100. Het aantal dat u overhoudt is uw DTI.

DTI = totale maandelijkse schuldbetalingen ÷ bruto maandinkomen x 100

aanbetaling

Over het algemeen is een aanbetaling van 20% wat de meeste kredietverstrekkers verwachten een conventionele lening zonder particuliere hypotheekverzekering (PMI). Er zijn natuurlijk uitzonderingen. VA-leningen vereisen bijvoorbeeld geen aanbetalingen en FHA-leningen staan vaak een aanbetaling van 3% toe (maar worden wel geleverd met een versie van een hypotheekverzekering). Bovendien hebben sommige kredietverstrekkers programmas die hypotheken aanbieden met aanbetalingen van slechts 3% tot 5%. De onderstaande tabel laat zien hoe de hoogte van uw aanbetaling van invloed is op uw maandelijkse hypotheekbetaling.

* De betaling is alleen hoofdsom en rente. Om de totale maandelijkse betaling voor aanbetalingen van minder dan 20% te krijgen, voegt u uw onroerendgoedbelasting, huiseigenarenverzekering en particuliere hypotheekverzekering (PMI) toe.

In het algemeen zouden de meeste huizenkopers moeten streven naar 20% van hun gewenste woningprijs bespaard voordat u een hypotheek aanvraagt. Als u een aanzienlijke aanbetaling kunt doen, vergroot u uw kansen om in aanmerking te komen voor de beste hypotheekrentetarieven. Uw kredietscore en inkomen zijn twee aanvullende factoren die een rol zullen spelen bij het bepalen van uw hypotheekrente.

Hypotheekrente

Voor het hypotheekrentevak kunt u zien waarvoor u in aanmerking komt voor met onze vergelijkingstool voor hypotheekrentes. Of u kunt de rente gebruiken die een potentiële geldschieter u heeft gegeven toen u het voorafgaande goedkeuringsproces doorliep of met een hypotheekmakelaar sprak. Als u geen idee heeft waarvoor u in aanmerking zou komen, kunt u altijd een geschatte rente opgeven door gebruik te maken van de huidige rentetrends op onze site of op de hypotheekpagina van uw geldschieter. Onthoud dat uw werkelijke hypotheekrente is gebaseerd op een aantal factoren, waaronder uw kredietscore en schuld / inkomen-ratio.

Leentermijn

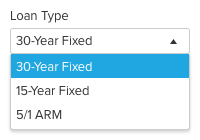

In de vervolgkeuzelijst heeft u de mogelijkheid om een hypotheek met een vaste rente van 30 jaar te selecteren, 15 -jaarhypotheek met vaste rente of 5/1 ARM. De eerste twee opties zijn, zoals de naam al aangeeft, leningen met een vaste rente.Hierdoor blijven uw rentepercentage en maandlasten gedurende de hele lening gelijk. Een ARM, oftewel een hypotheek met variabele rente, heeft een rentetarief dat zal veranderen na een initiële rentevaste periode. Over het algemeen verandert de rente van een ARM na de introductieperiode één keer per jaar. Afhankelijk van het economische klimaat kan uw tarief stijgen of dalen. De meeste mensen kiezen voor een lening met een vaste rente van 30 jaar, maar als u van plan bent over een paar jaar te verhuizen of het huis om te draaien, kan een ARM u mogelijk een lagere aanvangsrente bieden.

Inzicht in uw hypotheekbetaling

Maandelijkse hypotheekbetaling = hoofdsom + rente + borgrekening

borgrekening = huiseigenarenverzekering + onroerendgoedbelasting + PMI (indien van toepassing)

Het forfaitaire bedrag elke maand aan uw hypotheekverstrekker opgesplitst in verschillende items. De meeste huizenkopers hebben een geblokkeerde rekening, de rekening die uw geldschieter gebruikt om uw onroerende voorheffing en verzekering voor huiseigenaren te betalen. Dat betekent dat de rekening die u elke maand voor uw hypotheek ontvangt, niet alleen de hoofdsom en rentebetaling (het geld dat rechtstreeks naar uw lening gaat) omvat, maar ook onroerendgoedbelasting, opstalverzekering en, in sommige gevallen, particuliere hypotheekverzekering.

Wat is hoofdsom en rente?

De hoofdsom is het geleende bedrag en de rente is het extra geld dat u in de loop van de tijd aan de kredietgever verschuldigd bent en is een percentage van uw initiële lening. Hypotheken met een vaste rente hebben elke maand hetzelfde totale hoofdsom- en rentebedrag, maar de werkelijke cijfers voor elke wijziging als u de lening aflost. Dit staat bekend als afschrijving. U begint met het betalen van een hoger percentage rente dan de hoofdsom. Geleidelijk aan betaalt u steeds meer hoofdsom en minder rente. Zie de onderstaande tabel voor een voorbeeld van afschrijving op een hypotheek van $ 200.000.

* Deze tabel toont de afschrijving van leningen voor een hypotheek met een vaste rente van $ 200.000 en een looptijd van 30 jaar.

Wat is een verzekering voor huiseigenaren. ?

Huiseigenarenverzekering is een polis die u bij een verzekeringsmaatschappij afsluit en die u dekt in geval van diefstal, brand of stormschade (hagel, wind en bliksem) aan uw huis. Een overstromings- of aardbevingsverzekering is over het algemeen een aparte polis. Een verzekering voor huiseigenaren kan variëren van een paar honderd dollar tot duizenden dollars, afhankelijk van de grootte en locatie van het huis.

Als u geld leent om een huis te kopen, vereist uw geldschieter dat u een huiseigenarenverzekering hebt. Dit type verzekering beschermt het onderpand van de geldschieter (uw huis) in geval van brand of andere schade veroorzakende gebeurtenissen.

Hoe werken onroerendgoedbelasting?

Als u onroerend goed bezit, zijn onderworpen aan belastingen geheven door de provincie en het district. U kunt uw postcode of plaatsnaam invoeren met behulp van onze calculator voor onroerendgoedbelasting om het gemiddelde effectieve belastingtarief in uw regio te zien.

De onroerendgoedbelasting varieert sterk van staat tot staat en zelfs van provincie tot provincie. New Jersey heeft bijvoorbeeld het hoogste gemiddelde effectieve belastingtarief voor onroerend goed in de VS met 2,42%. Het bezitten van onroerend goed in Wyoming levert u echter slechts ongeveer 0,57% aan onroerendgoedbelasting terug, een van de laagste gemiddelde effectieve belastingtarieven in het land.

Hoewel het afhankelijk is van uw staat, provincie en gemeente, Over het algemeen wordt onroerendgoedbelasting berekend als een percentage van de waarde van uw woning en eenmaal per jaar aan u in rekening gebracht. In sommige gebieden wordt uw huis elk jaar opnieuw beoordeeld, terwijl het in andere elke vijf jaar kan duren. Deze belastingen betalen doorgaans voor diensten zoals reparaties en onderhoud van wegen, budgetten voor schooldistricten en algemene diensten van de provincie.

Wat is PMI?

Een particuliere hypotheekverzekering (PMI) is een vereiste verzekering door geldschieters om een lening te krijgen die als een hoog risico wordt beschouwd. U moet PMI betalen als u geen aanbetaling van 20% heeft en u niet in aanmerking komt voor een VA-lening. De reden dat de meeste geldschieters een aanbetaling van 20% vereisen, is te wijten aan het eigen vermogen. Als u niet voldoende eigen vermogen in huis heeft, wordt u beschouwd als een mogelijke standaardverplichting. In eenvoudigere bewoordingen vertegenwoordigt u meer risico voor uw geldschieter als u niet genoeg van het huis betaalt.

PMI wordt berekend als een percentage van uw oorspronkelijke geleende bedrag en kan variëren van 0,3% tot 1,5% afhankelijk van uw aanbetaling en kredietscore. Zodra u ten minste 20% eigen vermogen heeft bereikt, kunt u een verzoek indienen om te stoppen met het betalen van PMI.

Wat zijn VvE-vergoedingen?

VvE-vergoedingen (VvE) zijn gebruikelijk wanneer u een condominium koopt of een huis dat deel uitmaakt van een geplande gemeenschap. Over het algemeen worden HOA-vergoedingen maandelijks of jaarlijks in rekening gebracht. De vergoedingen dekken gemeenschappelijke kosten, zoals het onderhoud van de gemeenschappelijke ruimte (zoals het gras, het gemeenschappelijk zwembad of andere gedeelde voorzieningen) en het onderhoud van het gebouw. Wanneer u naar eigendommen kijkt, worden de HOA-kosten meestal van tevoren bekendgemaakt, zodat u kunt zien hoeveel de huidige eigenaren per maand of per jaar betalen. VvE-vergoedingen zijn een aanvullende doorlopende vergoeding om mee te kampen, ze dekken in de meeste gevallen geen onroerendgoedbelasting of huiseigenarenverzekering.

Hoe u uw maandelijkse hypotheekbetaling kunt verlagen

- Kies een lange looptijd

- Koop een minder duur huis

- Betaal een grotere aanbetaling

- Vind de laagste rentevoet die voor u beschikbaar is

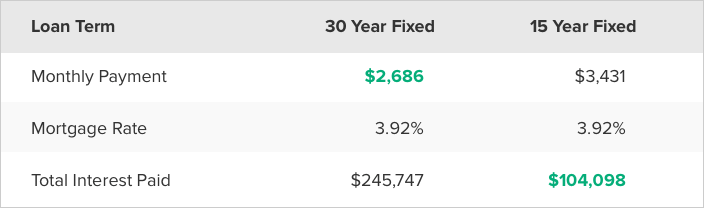

U kunt een kleinere rekening verwachten als u het aantal jaren dat u de hypotheek betaalt, verhoogt. Dat betekent verlenging van de uitleentermijn. Een hypotheek met een looptijd van 15 jaar zal bijvoorbeeld hogere maandelijkse afbetalingen hebben dan een hypotheek met een looptijd van 30 jaar, omdat u de lening in een korte tijd afbetaalt.

Een voor de hand liggende maar nog steeds belangrijke route naar een lagere maandelijkse betaling is om een meer betaalbare woning te kopen. Hoe hoger de woningprijs, hoe hoger uw maandlasten. Dit sluit aan bij PMI. Als u niet genoeg gespaard heeft voor een aanbetaling van 20%, gaat u elke maand meer betalen om de lening veilig te stellen. Een huis kopen voor een lagere prijs of wachten tot u een grotere aanbetaling heeft, zijn twee manieren om u te besparen op grotere maandelijkse betalingen.

Ten slotte heeft uw rentepercentage invloed op uw maandelijkse betalingen. U hoeft de eerste voorwaarden die u van een geldverstrekker krijgt, niet te accepteren. Probeer rond te shoppen met andere geldschieters om een lager tarief te vinden en uw maandelijkse hypotheeklasten zo laag mogelijk te houden.