投資会社ノートブック

セクション754選挙は、(企業と比較して)パートナーシップに固有の有利な税効率ツールになる可能性があります。ただし、複雑さ、管理上の負担、および経済環境の変化は、常に慎重に検討する必要があります。パートナーシップのすべてのゼネラルパートナーは、これらの規則とその影響を認識している必要があります。

背景

パートナーシップの課税を規定する内国歳入法(「IRC」)の副章、サブチャプターKは、コードのより複雑な領域の1つです。一般に、パートナーシップの課税は、次の2つの概念を組み合わせたものです。

- エンティティ方式:パートナーシップを所有者とは別の別個のエンティティとして扱います。

- 集計方法:パートナーシップを、それぞれが所有する所有者の集計として扱います。さまざまなパートナーシップ資産のシェア。

これら2つの異なるアプローチは、パートナーシップのパートナーに関する「内国」と「外」の課税基準の概念によって強調されています。

- 内部基準:これは集計方法の結果です。各パートナーは、パートナーシップ内の資産の課税基準の比例配分を持っています。

- 外部サイドベース:これはエンティティメソッドの製品です。各パートナーは、パートナーシップの資産とは別個の別個のパートナーシップへの投資に課税基準を持っています。これは、各パートナーの基盤に影響を与える項目(寄付、分配、送金、割り当て可能な収入および費用項目など)によって決定されます。

の存続期間中の特定のトランザクションまたはイベントパートナーシップは、内部と外部の基盤の間に相違をもたらす可能性があり、これは不一致な税務上の扱いをもたらす可能性があります。大まかに言えば、第754条の選挙の目的は、これらのシナリオを回避するために、内部と外部の基盤を調整することです。これは、これらの資産のパートナーシップの基準(内部基準)を調整して、パートナーシップのパートナーの基準(外部基準)と一致させることによって行われます。

基準調整を行うことができる状況

サブチャプターKには2つのセクションがあり、内部と外部の基準が異なる場合に第754条の選挙が行われた場合に、基準の調整が可能です。

第743条–パートナーシップの持分の売却または譲渡パートナーの交換または死亡時。

譲受人のパートナーは、パートナーシップの外部課税基準を、パートナーシップの利息の購入価格(または結果が得られた場合はパートナーシップの利息の公正市場価値(FMV))に等しくします。パートナーの死の)。パートナーシップ資産の内部基準に関しては、譲受人パートナーは譲渡人パートナーの「足を踏み入れ」、パートナーシップ資産の基礎の比例配分を割り当てられます。第743条の基礎調整は、資産のパートナーシップの基礎に対して行われます。譲受人パートナーの内部基準は外部基準と等しいことに注意してください。資産の基準に対するこの調整は、譲受人パートナーにのみ割り当てられることに注意してください。

セクション734–パートナーへのパートナーシップ資産の分配。

分配パートナーは、パートナーシップの利益を清算することと引き換えに資産を受け取り、その利益の清算による利益または損失を認識します。利益または損失の金額は、パートナーシップの外部ベースに基づいており、彼とは異なります。彼に分配された資産に基づく内部基準の比例配分残りのパートナーシップ資産の基礎は、分配されたパートナーによって認識された利益または損失によって調整することができます。この調整は、残りのすべてのパートナーに割り当てられます。

基本的な相違の影響

内部と外部のベースの違いは、パートナーが認識する損益のタイミングと特性に大きな影響を与える可能性があります。 。これを説明するために、以下の例を参照してください。

この例は、セクション743(b)の調整を参照しています。これらの調整は、ヘッジファンドやプライベートエクイティファンドでより一般的です。

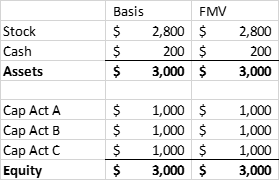

投資パートナーシップABCは、パートナーA、B、Cによって形成され、それぞれ100万ドルを寄付しています。 ABCは株式のポートフォリオを購入し、費用を支払うためにいくらかの現金を保持します。設立直後の貸借対照表は次のとおりです。

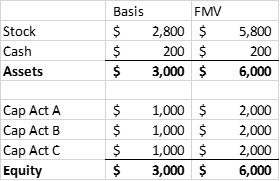

一定期間が経過すると、株式ポートフォリオの価値が高まります。ただし、パートナーAは、資本勘定のFMVに等しい投資をパートナーDに売却することを決定します。

利息の売却前

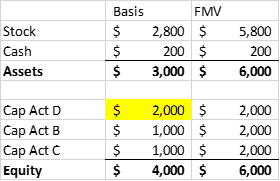

利息の売却後

パートナーDの外部基準は、購入価格と同じです。 200万ドルの。ただし、パートナーシップの内部ベースの株式における彼の割り当て可能なシェアは100万ドル(300万ドルの1/3)です。パートナーAは、株式ポートフォリオの未実現の評価の結果として、パートナーシップの持分の売却から100万ドルの利益を実現しました。その後、パートナーシップABCが株式ポートフォリオの売却を決定した場合、300万ドルの利益が実現し、残りのパートナー(パートナーDを含む)に割り当てられます。

その結果、パートナーAとパートナーDの両方が同じ利益に課税されましたが、これは明らかに最適な結果ではありません。

後の課税年度にパートナーシップが清算することを決定した場合、パートナーDは100万ドルの税務上の損失を実現します(より高い課税基準の結果として)。これは、以前の二重課税の状況を修正するように思われます。ただし、キャピタルロスの控除のタイミングと制限の問題があります。パートナーDが、清算年度のキャピタルロスを相殺するキャピタルゲインを持たない個人である場合、彼は3,000ドルの控除に制限されます。これにより、二重課税の状況が発生し、修正にかなりの時間がかかる可能性があります。

調整の仕組み

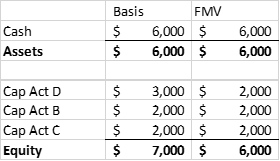

上記のシナリオは、ファンドがセクション754を作成することで修正できます。セクション743(b)に従って、選挙と基礎の調整。パートナーシップの資産に基づく調整は、パートナーシップにおける譲受人パートナーの最初の基準から、パートナーシップ資産の調整された基準の比例配分を差し引いたものに等しくなります。上記の例では、パートナーシップ資産の基準は100万ドル増加します(当初の外部基準300万ドルから資産の調整済み内部基準の200万ドルを差し引いたもの)。

繰り返しになりますが、IRCセクション743(b)では、基本ステップアップ全体が譲受人パートナーに割り当てられることを覚えておくことが重要です。

基礎調整の割り当て

IRCセクション755に基づく規制は、基礎調整の割り当て方法に関するガイダンスを提供します。規則には3つのシナリオが記載されています。

この投稿では、ヘッジファンドとプライベートエクイティに最も適しているため、非代替ベースでのセクション743(b)の譲渡に焦点を当てます。

FMVはすべてのパートナーシップ資産に割り当てられ、すべての資産は資本資産/セクション1231資産(キャピタルゲイン資産)またはその他の資産(経常利益資産)のいずれかに分類される必要があります。ファンドの文脈では、資産の大部分はキャピタルゲイン資産である可能性があります。最初に、基本調整が2つのクラスに割り当てられ、次にクラス内の各資産に割り当てられます。

クラス間および各クラス内の基本調整の割り当ては、次のような利益または損失の割り当てによって決定されます。譲受人のパートナーは、パートナーシップの持分の譲渡の直後に、パートナーシップが資産のFMVへの仮想的な清算を行った場合に受け取ります。 「仮想の」利益または損失を決定するための基礎は、譲渡人パートナーの繰越税の基礎です。

- 通常のクラスに割り当てられる金額は、収入、利益、または損失の合計になります。普通の不動産の売却から譲受人のパートナーに割り当てられます

- 残りは資本の不動産に割り当てられます

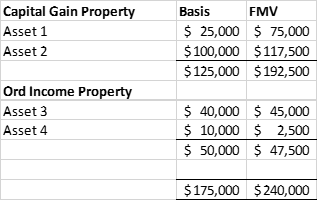

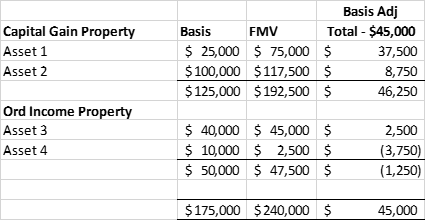

例

- 仮想的な清算により、パートナーTは45,000ドルの純実現利益を得ることになります(120,000ドルの収益からパートナーAの75,000ドルの繰越基準を差し引いたもの)。

- 利益/損失の通常の部分は$(1,250)の損失になります($ 47,500のFMVの50%から$ 50,000の基準を差し引いたもの)。これにより、$ 46,250の利益がキャピタルゲインプロパティに割り当てられます。

- 各グループの資産間で、基本調整の割り当ては、各資産の仮想的な売却につながるTの利益または損失に応じて行われます。以下を参照してください。

必須の基準削減

上記の例からわかるように、資産のパートナーシップの基礎を「強化」するための選挙は、納税者に優しい選挙です。残念ながら、パートナーの外部ベースがそれぞれの内部ベースよりも少ない状況が発生した場合、パートナーシップはベースを「ステップダウン」する必要がある場合があります。上記の例では、ベースがない場合に「ステップアップ」する方法を確認しました。二重課税の状況が発生する可能性があります。同様に、外部基準が内部基準よりも少ない場合、2人の納税者が同じ控除を受ける状況が発生する可能性があります。

セクション743と734の両方が、2004年の雇用法によって修正され、パートナーシップは、利息の移転直後に「実質的な組み込み損失」を持っているか(セクション743)、またはパートナーシップは、パートナーシップ資産の分配直後に「実質的な基礎削減」を持っています(セクション734)。

実質的なビルトインロス(セクション743):パートナーシップの資産における課税基準の合計は、利息の譲渡直後に資産の公正市場価値の合計を25万ドル以上上回っています。繰り返しになりますが、これは譲受人のパートナーにのみ割り当てられます。

実質的な根拠の削減(セクション734):資産の分配により、分配されたパートナーは、外部の基準よりも内部の基準が少ない資産を受け取ります。配布パートナーは、250,000ドルを超える損失を認識しています。この損失は残りのすべてのパートナーに割り当てられます。

その他の問題

ファンドがIRCセクション754の選挙を行う前に、考慮すべきその他の項目がいくつかあります。まず、IRSの同意なしに取り消すことはできません。選挙が実施されると、第743条または第734条の定義を満たす取引は、税制上有利か不利かを問わず、基本調整が必要になります。ヘッジ/プライベートエクイティの分野では、ファンドが正味評価されたポジションにあるときにセクション754の選挙が行われる可能性がありますが、セクション743または734の取引時に市場が変化し、ファンドが正味減価償却されたポジションにある可能性があります発生する。これは考慮に入れるべきことです。

さらに、調整は資産ごとに行われるため、また、セクション743または734のトランザクションが複数存在する可能性があるため、調整は管理上の負担になる可能性があります。これも考慮に入れる必要があります。

結論

セクション754の選挙は、(企業と比較して)パートナーシップに固有の有利な税効率ツールになる可能性があります。ただし、複雑さ、管理上の負担、および経済環境の変化は常に慎重に検討する必要があります。

さらに、これは不注意の罠となる可能性があるため、強制的な基礎の削減を常に検討する必要があります。パートナーシップのすべてのゼネラルパートナーは、これらの規則とその影響を認識している必要があります。