Hypothekenrechner

Hypothekenrechner

Verwenden Sie den Hypothekenrechner von SmartAsset, um Ihre monatliche Hypothekenzahlung einschließlich Kapital- und Zins-, Steuer- und Hausbesitzerversicherung zu schätzen und private Hypothekenversicherung (PMI). Sie können den Eigenheimpreis, die Anzahlung und die Hypothekenkonditionen anpassen, um zu sehen, wie sich Ihre monatliche Zahlung ändert.

Sie können auch unseren Taschenrechner ausprobieren, wie viel Haus ich mir leisten kann, wenn Sie nicht sicher sind, wie viel Geld Sie haben sollte ein Budget für ein neues Zuhause haben.

Ein Finanzberater kann Ihnen bei der Planung des Kaufs eines Eigenheims behilflich sein. Um einen Finanzberater in Ihrer Nähe zu finden, probieren Sie unser kostenloses Online-Matching-Tool aus oder rufen Sie unter 1-888-217-4199 an.

Die Mathematik hinter unserem Hypothekenrechner

Für diejenigen, die möchten Wenn wir genau wissen, wie unser Rechner funktioniert, verwenden wir für unsere Hypothekenberechnungen die folgende Formel:

M = monatliche Zahlung

P = Kapitalbetrag (anfänglicher Kreditsaldo)

i = Zinssatz

n = Anzahl der monatlichen Zahlungen für 30-jährige Hypotheken (30 * 12 = 360 usw.)

Verwendung unseres Hypothekenzahlungsrechners

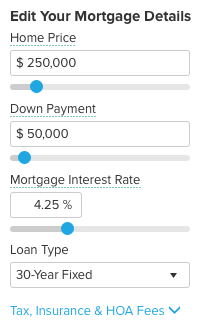

Der erste Schritt, um zu bestimmen, was Sie jeden Monat bezahlen, besteht darin, Hintergrundinformationen über Ihr zukünftiges Haus und Ihre Hypothek bereitzustellen. Es sind drei Felder auszufüllen: Eigenheimpreis, Anzahlung und Hypothekenzins. Wählen Sie im Dropdown-Feld Ihre Darlehenslaufzeit aus. Machen Sie sich keine Sorgen, wenn Sie keine genauen Zahlen haben, mit denen Sie arbeiten können – verwenden Sie Ihre besten Vermutungen. Die Nummern können später jederzeit angepasst werden.

Für eine detailliertere monatliche Zahlungsberechnung klicken Sie auf die Dropdown-Liste für „Steuern, Versicherungen & HOA-Gebühren.“ Hier können Sie den Wohnort, die jährlichen Grundsteuern, die jährliche Hausbesitzerversicherung und gegebenenfalls die monatlichen HOA- oder Eigentumswohnungsgebühren ausfüllen.

Eigenheimpreis

Lassen Sie es uns weiter aufschlüsseln Der Preis, die erste Eingabe, basiert auf Ihrem Einkommen, der monatlichen Schuldentilgung, der Kreditwürdigkeit und den Einsparungen bei der Anzahlung. Ein Prozentsatz, den Sie beim Kauf eines Eigenheims hören können, ist die 36% -Regel. Die Regel besagt, dass Sie eine Schuld anstreben sollten. Verhältnis von Einkommen zu Einkommen (DTI) von ungefähr 36% oder weniger (oder maximal 43% für ein FHA-Darlehen) bei der Beantragung eines Hypothekendarlehens. Dieses Verhältnis hilft Ihrem Kreditgeber, Ihre finanzielle Fähigkeit zu verstehen, Ihre Hypothek jeden Monat zu bezahlen. Je höher das Verhältnis Je weniger wahrscheinlich es ist, dass Sie sich die Hypothek leisten können.

Um Ihren DTI zu berechnen, fügen Sie alle Ihre monatlichen Schuldenzahlungen hinzu, z. B. Kreditkartenschulden, Studentendarlehen, Unterhalts- oder Kindergeld, Autokredite und projizierte Hypothekenzahlungen Teilen Sie als Nächstes durch Ihr monatliches Einkommen vor Steuern. Um einen Prozentsatz zu erhalten, multiplizieren Sie ihn mit 100. Die Zahl, die Ihnen bleibt, ist Ihr DTI.

DTI = Monatliche Gesamtschuldenzahlungen ÷ Monatliches Bruttoeinkommen x 100

Anzahlung

Im Allgemeinen ist eine Anzahlung von 20% die meisten Hypotheken Kreditgeber erwarten einen konventionellen Kredit ohne private Hypothekenversicherung (PMI). Natürlich gibt es Ausnahmen. Zum Beispiel erfordern VA-Kredite keine Anzahlungen und FHA-Kredite erlauben oft nur eine Anzahlung von 3% (jedoch mit einer Version der Hypothekenversicherung). Darüber hinaus bieten einige Kreditgeber Programme mit Hypotheken mit Anzahlungen von nur 3% bis 5% an. Die folgende Tabelle zeigt, wie sich die Höhe Ihrer Anzahlung auf Ihre monatliche Hypothekenzahlung auswirkt.

* Die Zahlung ist nur Kapital und Zinsen. Um die monatliche Gesamtzahlung für Anzahlungen unter 20% zu erhalten, fügen Sie Ihre Grundsteuern, die Hausbesitzerversicherung und die private Hypothekenversicherung (PMI) hinzu.

Im Allgemeinen sollten die meisten Eigenheimkäufer 20% ihres gewünschten Betrags anstreben Hauspreis gespart vor der Beantragung einer Hypothek. Die Möglichkeit, eine beträchtliche Anzahlung zu leisten, verbessert Ihre Chancen, sich für die besten Hypothekenzinsen zu qualifizieren. Ihre Kreditwürdigkeit und Ihr Einkommen sind zwei zusätzliche Faktoren, die bei der Bestimmung Ihres Hypothekenzinses eine Rolle spielen.

Hypothekenzins

Im Feld Hypothekenzins können Sie sehen, was Sie qualifizieren würden für mit unserem Hypothekenzinssatz-Vergleichstool. Oder Sie können den Zinssatz verwenden, den Ihnen ein potenzieller Kreditgeber gegeben hat, als Sie den Vorabgenehmigungsprozess durchlaufen oder mit einem Hypothekenmakler gesprochen haben. Wenn Sie keine Vorstellung davon haben, wofür Sie sich qualifizieren würden, können Sie jederzeit einen geschätzten Zinssatz festlegen, indem Sie die aktuellen Zinssätze verwenden, die auf unserer Website oder auf der Hypothekenseite Ihres Kreditgebers zu finden sind. Denken Sie daran, dass Ihr tatsächlicher Hypothekenzins auf einer Reihe von Faktoren basiert, einschließlich Ihrer Kreditwürdigkeit und des Verhältnisses von Schulden zu Einkommen.

Darlehenslaufzeit

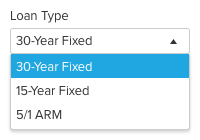

Im Dropdown-Bereich haben Sie die Möglichkeit, eine 30-jährige Festhypothek auszuwählen, 15 -Jahres Festhypothek oder 5/1 ARM. Die ersten beiden Optionen sind, wie der Name schon sagt, festverzinsliche Kredite.Dies bedeutet, dass Ihr Zinssatz und Ihre monatlichen Zahlungen während des gesamten Darlehens gleich bleiben. Ein ARM oder eine Hypothek mit variablem Zinssatz hat einen Zinssatz, der sich nach einer anfänglichen Festzinsperiode ändert. Im Allgemeinen ändert sich der Zinssatz eines ARM nach der Einführungsphase einmal jährlich. Je nach Wirtschaftsklima kann sich Ihre Rate erhöhen oder verringern. Die meisten Menschen wählen 30-jährige festverzinsliche Kredite. Wenn Sie jedoch vorhaben, in ein paar Jahren umzuziehen oder das Haus umzudrehen, kann Ihnen ein ARM möglicherweise einen niedrigeren Anfangszinssatz anbieten.

Grundlegendes zu Ihrer Hypothekenzahlung

Monatliche Hypothekenzahlung = Kapital + Zinsen + Treuhandkontozahlung

Treuhandkonto = Hausbesitzerversicherung + Grundsteuern + PMI (falls zutreffend)

Der fällige Pauschalbetrag Jeder Monat an Ihren Hypothekengeber gliedert sich in mehrere verschiedene Elemente. Die meisten Eigenheimkäufer haben ein Treuhandkonto, auf dem Ihr Kreditgeber Ihre Grundsteuerrechnung und die Hausbesitzerversicherung bezahlt. Das bedeutet, dass die Rechnung, die Sie jeden Monat für Ihre Hypothek erhalten, nicht nur die Kapital- und Zinszahlung (das Geld, das direkt in Ihr Darlehen fließt), sondern auch Grundsteuern, Hausratversicherungen und in einigen Fällen private Hypothekenversicherungen enthält. P. >

Was ist Kapital und Zinsen?

Das Kapital ist der Darlehensbetrag, den Sie geliehen haben, und die Zinsen sind das zusätzliche Geld, das Sie dem Kreditgeber schulden, das im Laufe der Zeit anfällt und ein Prozentsatz Ihres Anfangsbetrags ist Darlehen. Festverzinsliche Hypotheken haben jeden Monat den gleichen Gesamtkapital- und Zinsbetrag, jedoch die tatsächlichen Zahlen für jede Änderung, wenn Sie den Kredit zurückzahlen. Dies wird als Amortisation bezeichnet. Sie zahlen zunächst einen höheren Prozentsatz der Zinsen als der Kapitalbetrag. Allmählich zahlen Sie immer mehr Kapital und weniger Zinsen. In der folgenden Tabelle finden Sie ein Beispiel für die Amortisation einer Hypothek in Höhe von 200.000 USD.

* Diese Tabelle zeigt die Tilgung eines Kredits für eine 30-jährige Hypothek mit einem festen Zinssatz von 200.000 USD.

Was ist eine Hausbesitzer-Versicherung? ?

Die Hausbesitzer-Versicherung ist eine Police, die Sie bei einem Versicherer abschließen, der Sie bei Diebstahl, Feuer oder Sturmschäden (Hagel, Wind und Blitzschlag) in Ihrem Haus versichert. Die Hochwasser- oder Erdbebenversicherung ist in der Regel eine separate Police. Die Hausbesitzer-Versicherung kann je nach Größe und Standort des Hauses zwischen einigen hundert und Tausenden von Dollar kosten.

Wenn Sie sich Geld ausleihen, um ein Haus zu kaufen, verlangt Ihr Kreditgeber, dass Sie eine Hausbesitzer-Versicherung haben. Diese Art der Versicherungspolice schützt die Sicherheiten des Kreditgebers (Ihr Zuhause) im Falle eines Brandes oder anderer schadensverursachender Ereignisse.

Wie funktionieren Grundsteuern?

Wenn Sie Eigentum besitzen, sind Sie unterliegen Steuern, die von der Grafschaft und dem Bezirk erhoben werden. Sie können Ihre Postleitzahl oder Ihren Städtenamen mit unserem Grundsteuerrechner eingeben, um den durchschnittlichen effektiven Steuersatz in Ihrer Region anzuzeigen.

Die Grundsteuern variieren stark von Bundesstaat zu Bundesstaat und sogar von Landkreis zu Landkreis. Beispielsweise hat New Jersey mit 2,42% den höchsten durchschnittlichen effektiven Grundsteuersatz in den USA. Wenn Sie eine Immobilie in Wyoming besitzen, erhalten Sie jedoch nur etwa 0,57% der Grundsteuern zurück, einer der niedrigsten durchschnittlichen effektiven Steuersätze des Landes.

Dies hängt zwar von Ihrem Bundesstaat, Ihrem Landkreis und Ihrer Gemeinde ab, in Im Allgemeinen werden Grundsteuern als Prozentsatz des Wertes Ihres Hauses berechnet und Ihnen einmal im Jahr in Rechnung gestellt. In einigen Bereichen wird Ihr Zuhause jedes Jahr neu bewertet, in anderen kann es bis zu alle fünf Jahre dauern. Diese Steuern werden im Allgemeinen für Dienstleistungen wie Straßenreparaturen und -instandhaltung, Schulbezirksbudgets und allgemeine Dienstleistungen des Landkreises gezahlt.

Was ist PMI?

Private Hypothekenversicherung (PMI) ist eine Versicherungspolice erforderlich von Kreditgebern, um einen Kredit zu sichern, der als hohes Risiko angesehen wird. Sie müssen PMI zahlen, wenn Sie keine Anzahlung von 20% haben und keinen Anspruch auf ein VA-Darlehen haben. Der Grund, warum die meisten Kreditgeber eine Anzahlung von 20% verlangen, ist das Eigenkapital. Wenn Sie zu Hause nicht über genügend Eigenkapital verfügen, werden Sie als mögliche Ausfallhaftung angesehen. Einfacher ausgedrückt stellen Sie ein höheres Risiko für Ihren Kreditgeber dar, wenn Sie nicht genug für das Eigenheim bezahlen.

Der PMI wird als Prozentsatz Ihres ursprünglichen Kreditbetrags berechnet und kann zwischen 0,3% und 1,5% liegen. abhängig von Ihrer Anzahlung und Kredit-Score. Sobald Sie mindestens 20% des Eigenkapitals erreicht haben, können Sie die Zahlung des PMI einstellen.

Was sind HOA-Gebühren?

HOA-Gebühren (Homeowners Association) sind beim Kauf einer Eigentumswohnung oder von HOA-Gebühren üblich ein Zuhause, das Teil einer geplanten Gemeinschaft ist. Im Allgemeinen werden HOA-Gebühren monatlich oder jährlich erhoben. Die Gebühren decken allgemeine Gebühren ab, wie z. B. die Instandhaltung des Gemeinschaftsraums (wie Gras, Gemeinschaftspool oder andere gemeinsame Einrichtungen) und die Instandhaltung des Gebäudes. Wenn Sie sich Immobilien ansehen, werden die HOA-Gebühren normalerweise im Voraus bekannt gegeben, sodass Sie sehen können, wie viel die aktuellen Eigentümer pro Monat oder pro Jahr zahlen. HOA-Gebühren sind eine zusätzliche laufende Gebühr, mit der sie zu kämpfen haben. Sie decken in den meisten Fällen weder Grundsteuern noch Hausbesitzer-Versicherungen ab.

So senken Sie Ihre monatliche Hypothekenzahlung

- Wählen Sie eine langfristige Darlehenslaufzeit

- Kaufen Sie ein günstigeres Haus

- Zahlen Sie a größere Anzahlung

- Finden Sie den niedrigsten verfügbaren Zinssatz

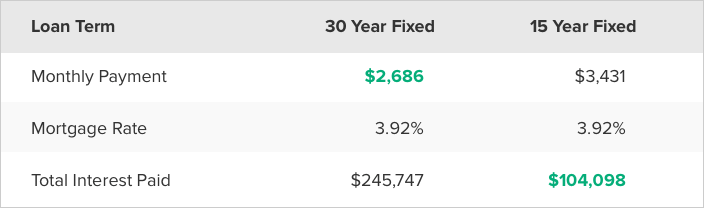

Sie können eine kleinere Rechnung erwarten, wenn Sie die Anzahl der Jahre erhöhen, in denen Sie die Hypothek bezahlen. Das bedeutet eine Verlängerung der Kreditlaufzeit. Beispielsweise hat eine 15-jährige Hypothek höhere monatliche Zahlungen als ein 30-jähriges Hypothekendarlehen, da Sie das Darlehen in komprimierter Zeit zurückzahlen.

Ein offensichtlicher, aber immer noch wichtiger Weg zu Eine niedrigere monatliche Zahlung ist der Kauf eines günstigeren Eigenheims. Je höher der Eigenheimpreis, desto höher sind Ihre monatlichen Zahlungen. Dies knüpft an PMI an. Wenn Sie nicht genug für eine Anzahlung von 20% gespart haben, zahlen Sie jeden Monat mehr, um das Darlehen zu sichern. Der Kauf eines Eigenheims zu einem niedrigeren Preis oder das Warten auf größere Einsparungen bei der Anzahlung sind zwei Möglichkeiten, um größere monatliche Zahlungen zu vermeiden.

Schließlich wirkt sich Ihr Zinssatz auf Ihre monatlichen Zahlungen aus. Sie müssen nicht die ersten Bedingungen akzeptieren, die Sie von einem Kreditgeber erhalten. Versuchen Sie, mit anderen Kreditgebern einzukaufen, um einen niedrigeren Zinssatz zu finden und Ihre monatlichen Hypothekenzahlungen so niedrig wie möglich zu halten.