Az Egyesült Államok adórendszerének legfontosabb elemei

A jövedéki adók szűken alapulnak a fogyasztásra kivetett adókon, amelyeket bizonyos árukra, szolgáltatásokra és tevékenységekre vetnek ki. Ezek lehetnek egységenkénti adó (például a benzin literenkénti adója) vagy az ár százaléka (például a repülőjegy-adó). Általában a jövedéki adókat a termelőktől vagy a nagykereskedőktől szedik be, és beépítik a végső fogyasztók által fizetett árba.

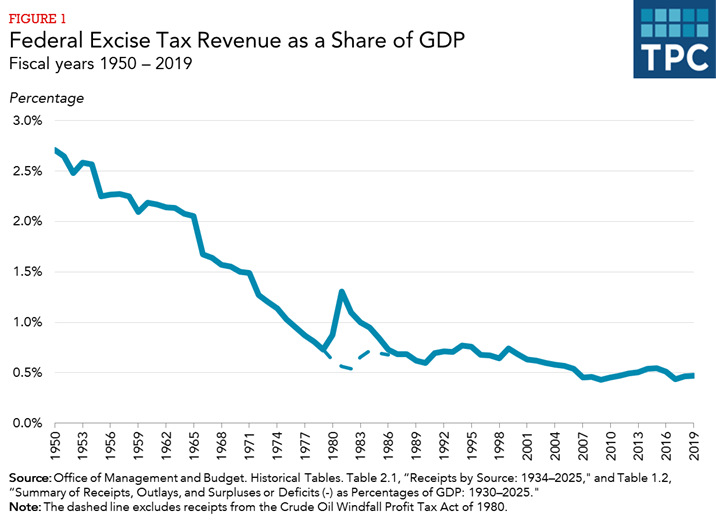

A szövetségi jövedéki adóból származó bevételek az idő múlásával csökkentek a gazdaság méretéhez képest. A bruttó hazai termék (GDP) százalékában a jövedéki adóbevétel az 1950-es 2,7 százalékról 1979-re 0,7 százalékra csökkent (1. ábra). A bevételek átmenetileg nőttek az 1980-ban kivetett kőolaj váratlan nyereségadója miatt, de ezt az adót nem számítva (az 1. ábra szaggatott vonala) a bevételek a GDP 0,7 százalékát tették ki az 1980-as és 1990-es években. A jövedéki adóbevételek a GDP százalékában a 2000-es évek folyamán fokozatosan ismét csökkentek, az elmúlt években durván 0,4 százalékra.

Általános alap vagy vagyonkezelői alap bevételei

A jövedéki adóból származó bevételeket vagy az általános alapba utalják, vagy meghatározott célokra elkülönített vagyonkezelői alapokhoz fordítják. Az általános pénztári jövedéki adók az összes jövedéki bevétel nagyjából 40 százalékát teszik ki, a fennmaradó 60 százalékot pedig a vagyonkezelői alapokra fordítják.

Az általános pénztári jövedéki adókat számos árura és szolgáltatásra vetik ki, amelyek közül a legjelentősebb az alkohol , dohány és egészségbiztosítás. Az egyéb általános pénztári jövedéki adók tartalmazzák a helyi telefonszolgáltatások, az alacsony futásteljesítményű járművek (“gázcsillagok”) adatait, az ózonréteget lebontó vegyszereket és a beltéri barnulási szolgáltatásokat.

A vagyonkezelői alapoknak szánt jövedéki adók finanszírozzák a közlekedést valamint a környezettel és az egészséggel kapcsolatos kiadások: A Highway Trust Fund, valamint az Airport and Airway Trust Fund a vagyonkezelői alap jövedéki adójának több mint 90% -át teszi ki, főként a benzin és egyéb közlekedési üzemanyagok adóiból (Highway Trust Fund), és légi utazás (Airport and Airway Trust Fund).

Fő szövetségi jövedéki adók

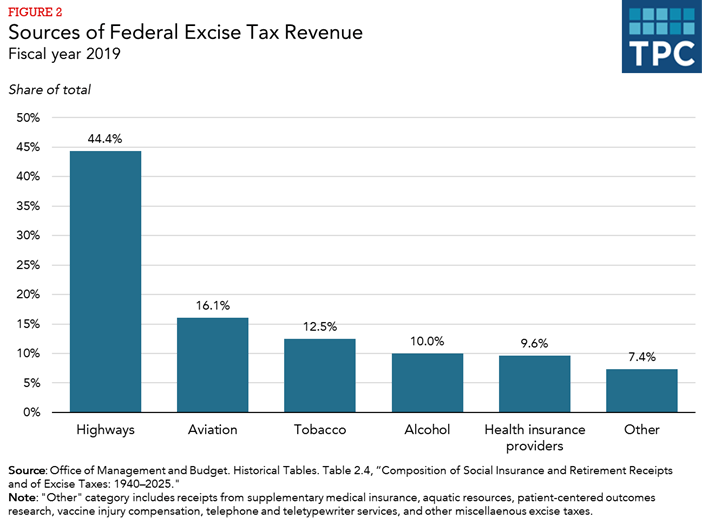

A jövedéki adók öt kategóriája – autópálya, repülés, dohány, alkohol és egészségügy – a a jövedéki adóbevételek teljes összege 2019-ben (2. ábra).

Az autópálya-befektetési alapnak szánt jövedéki adók

Autópályához kapcsolódó jövedéki adó bevétel 40,5 milliárd dollár volt 2019-ben, ami az összes jövedéki adóból származó bevétel 41 százaléka. Benzin- és dízeladó, amely 18,4 és 2 Galononként 4,4 cent, az összes autópálya-adó bevételének több mint 90 százalékát teszi ki, a fennmaradó részt pedig az egyéb üzemanyagok, teherautók, pótkocsik és gumik adóiból. (A benzin és a gázolaj adókulcsai tartalmazzák a szivárgó földalatti tárolótartály vagyonkezelői alap számára elkülönített 0,1 százalékos adót.) A legtöbb más motoros üzemanyag is jövedéki adó alá tartozik, bár a földgázból előállított “részben mentesített” üzemanyagok jóval alacsonyabb adók. Adókedvezmények bizonyos, környezetileg jobbnak ítélt üzemanyagok – köztük a biodízel, a megújuló dízel keverékek, az alternatív üzemanyagok és az alternatív üzemanyagok keverékei – gyártói számára 2017 végén lejártak, de általában 2019 decemberében meghosszabbították 2018-tól 2022 végéig, kivéve az alternatív üzemanyagok hitelét csak 2020-ig hosszabbították meg.

A repülőtér és az Airway Trust Fund-nak szánt jövedéki adók

A Airport and Airway Trust Fund-nak szánt jövedéki adókból származó bevételek összesen 16,0 milliárd dollárt tettek ki 2019-ben az összes jövedéki adó bevételének 16 százaléka. A kongresszusi költségvetési hivatal adatai szerint a légiközlekedési jövedéki adók több mint 90 százaléka az utasok repülőjegyeinek adóztatásából származott s, a fennmaradó rész a légi teherszállításra és a repülőgép-üzemanyagokra kivetett adókból származik.

A belföldi légi utazásokra 7,5 százalékos adót kell fizetni a jegyár alapján, plusz 4,30 dollár (2020-ban) minden járatszegmensre (egy felszállás és egy leszállás). A belföldi teherszállításra 6,25 százalékos adót számítanak fel. A nemzetközi érkezés és távozás személyenként 18,90 dollár (2020-ban); a nemzetközi rakomány után nincs adó. Mind a belföldi szegmensdíjat, mind a nemzetközi érkezési és távozási díjat az infláció indexálja.

Dohány jövedéki adó

A dohányadókból származó bevételek 2019-ben 12,5 milliárd dollárt tettek ki, ami az összes 13 százalékát jelenti. jövedéki adóbevétel. Szövetségi jövedéki adókat vetnek ki a dohánytermékekre, amelyek magukban foglalják a cigarettát, a szivart, a tubust, a rágódohányt, a pipadohányt és a saját csomagolású dohányt. Az adót ezer szivarra vagy cigarettára vagy font dohányra számítják, a terméktől függően. Az adó kb. 1,00 USD / 20 cigaretta csomagonként. A cigarettapapírok és a tubusok is adókötelesek. A dohányadókat akkor szedik be, amikor a termékek elhagyják a kötött helyiségeket belföldi forgalmazás céljából. Az exportált termékek mentesek.Az IRS által beszedett egyéb jövedéki adóktól eltérően az alkohol- és dohányadókat az Egyesült Államok Pénzügyminisztériumának alkohol- és dohányadó- és kereskedelemirodája beszedi.

Alkohol jövedéki adók

Jövedéki adóbevételek Az alkoholos italokból származó bevételek 10,0 milliárd dollárt tettek ki 2019-ben, ami a jövedéki bevételek 10 százaléka. Különböző adókulcsok vonatkoznak a desztillált szeszes italokra, borra és sörre. A desztillált szeszes italokat általában 13,50 dolláronként adózzák gallononként (az igazoló gallon egy folyékony gallon, amely 50 százalék alkohol), de alacsonyabb kulcs (13,34 dollár) vonatkozik 2020 végéig a lepárlóból eltávolított 22,23 milliónál kevesebb, vagy importálják. A borok adókulcsa típusától és alkoholtartalmától függően változik, a 16 százalékos vagy annál kevesebb alkoholtartalmú borok gallononként 1,07 dollártól a szénsavas borok gallononként 3,40 dollárig, de 2020 végéig alacsonyabb kulcsokat alkalmaznak a kiszállított vagy behozott kisebb bormennyiségekre is . A sört hordónként általában 18,00 dollár (31 gallon) adókkal terhelik, bár a kétmillió hordónál kevesebb sört előállító sörfőzdék esetében az első 60 000 hordóra hordónként 3,50 dolláros kedvezményes adót alkalmaztak. Mindkét esetben alacsonyabb kulcsok érvényesek 2020 végéig. Vegye figyelembe, hogy a sör és a bor alkoholtartalmát jóval alacsonyabb adókulccsal kell megadóztatni, mint a desztillált szeszes italok alkoholtartalmát.

A megfizethető ellátási törvény által elfogadott jövedéki adók

A megfizethető ellátásról szóló törvény (ACA) 2010-ben elfogadott jogszabályai számos egészségügyi vonatkozású jövedéki adót tartalmaztak.

- A legnagyobb az egészségbiztosítási szolgáltatók éves díja. Ez a díj rögzített összesített összeget jelent minden naptári évre (9,6 milliárd USD 2019-re), amelyet piaci részesedésük szerint vetnek ki a biztosítókra. Különböző előirányzatokról szóló törvények 2017-ben és 2019-ben felfüggesztették ezt az adót. 2020-ban visszatért, de 2021-ig és azt követően hatályát veszti.

- 2014-től éves díj vonatkozik a márkás vényköteles gyógyszerek gyártóira és importőreire is, amelyek , hasonlóan az egészségbiztosítási szolgáltatók éves díjához, minden naptári évre vonatkozóan rögzített összesített összeg (2,8 milliárd dollár 2020-ban és azt követően) az eladások arányában felosztva.

- 40 százalékos jövedéki adó bizonyos magas költségek esetén a munkáltató által támogatott egészségbiztosítási terveket (a “Cadillac-adó”) a tervek szerint 2018-ban kezdték meg, de a kongresszus két évvel későbbre halasztotta a jövedéki adót, majd később 2022-ig meghosszabbította a felfüggesztést. Az adót 2019 decemberében hatályon kívül helyezték.

- Az egészségügyi ellátáshoz kapcsolódó egyéb jövedéki adók között szerepel az orvostechnikai eszközök 2,3 százalékos és a beltéri barnulási szolgáltatások után 10 százalékos adó. A kongresszus a bevezetés óta többször felfüggesztette az orvostechnikai eszközök jövedéki adóját, a közelmúltban pedig Decembe-ben teljesen hatályon kívül helyezte. r 2019.

Az egészségüggyel kapcsolatos jövedéki adóbevétel 2019-ben 12,0 milliárd dollárt tett ki, ami az összes jövedéki bevétel 12 százaléka.

Az ACA két további adót is kivetett – büntetést az alapvető egészségbiztosítási fedezet nélküli magánszemélyekre kivetett adó (“egyéni megbízás”), ösztönzésként annak megvásárlására, valamint büntetési adó azokra a nagy munkáltatókra, amelyek úgy döntenek, hogy nem kínálnak egészségügyi ellátást (“munkáltatói megbízás”). A 2017. évi adócsökkentésekről és munkahelyekről szóló törvény megszüntette a 2019-től kezdődő egyéni megbízást. Ez csökkenti a bevételeket, de nettó pénzt takarít meg a szövetségi kormány számára, mert egyéni felhatalmazás nélkül kevesebb ember vesz részt állami támogatott egészségbiztosítási programokban, és az alacsonyabb összegű megtakarítások A Medicaid költségei és az egészségbiztosítási díjak adótámogatása meghaladja az elmaradt bevételeket. Az egyéni mandátum megszüntetése azonban növeli az egészségbiztosítással nem rendelkező emberek számát – becslések szerint 2021-ig további 7 millió fővel a Kongresszusi Költségvetési Iroda szerint.